Od kilku dni analitycy i komentatorzy próbują znaleźć powody stojące za decyzją szwajcarskiego banku centralnego o porzuceniu obrony poziomu 1,2 i pozwoleniu na aprecjację szwajcarskiej waluty.

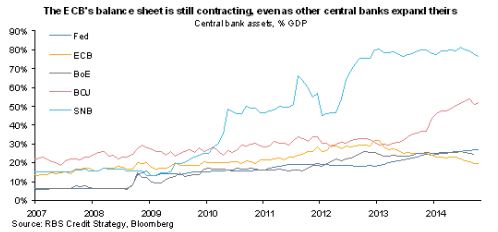

Większość obserwatorów dostrzega związek pomiędzy decyzją SNB i mającym się wkrótce rozpocząć programem europejskiego quantitative easing. Działania Europejskiego Banku Centralnego miałyby znacznie utrudnić utrzymywanie niskiego kursu franka i zmusić SNB do powiększenia swojego bilansu (na przykład poprzez zakup denominowanych w euro aktywów), który już teraz osiągnął imponujący poziom 85% PKB (dla porównania ten sam wskaźnik dla banków centralnych USA, UK i strefy euro wynosi dwadzieścia kilka procent). Zdaniem komentatorów kontynuowanie dotychczasowej polityki przez SNB mogłoby doprowadzić go do poważnych strat i właśnie obawa przed potencjalnymi stratami miała stać za czwartkową decyzją szwajcarskich bankierów centralnych.

Ceniony komentator ekonomiczny, Gavyn Davies zwrócił uwagę w Financial Times na interesujący i jak się okazało bardzo medialny kontekst obaw SNB o ewentualne straty. Davies zauważył, że Szwajcarski Bank Narodowy w 45% jest własnością prywatnych akcjonariuszy, którzy otrzymują i zapewne chcą otrzymywać dywidendy. To właśnie ten fragment artykułu zyskał sporą popularność. Zwrócił na niego uwagę Tyler Cowen na Marginal Revolution. Cullen Roche z Pragmatic Capitalism podkreślił znaczenie efektywnej kontroli prywatnych obywateli – akcjonariuszy w niechęci SNB do dalszego zwiększenia bilansu i narażania się na ryzyko strat. Ten wątek trafił także do polskich mediów – Obserwator Finansowy stwierdził, że SNB porzucił peg walutowy bo jest w 48% prywatny.

Davies nie popełnił błędu. Rzeczywiście około 35% akcji SNB należy do prywatnych akcjonariuszy. Około 53% należy do kantonów (władz regionalnych) i regionalnych banków a pozostałe akcje do innych instytucji. Władze federalne Szwajcarii nie posiadają udziałów w banku centralnym.

Prawdą jest także, że SNB wypłaca dywidendy. W kwestii dywidend jest jednak gigantyczne „ale”. Dywidendy SNB są ograniczone do poziomu 6% opłaconego kapitału akcyjnego, czyli 6% z 25 mln franków, które złożyło się na kapitał SNB gdy został założony w 1907 roku. Tak więc wysokość dywidendy jest ograniczono do 1,5 mln CHF – sumy groteskowej jako powód zmiany fundamentalnej części polityki monetarnej SNB.

Przyznam szczerze, że powyższe dane znalazłem dosyć przypadkowo w wyśmienitym wpisie JP Koniga o nietypowych, bo notowanych na giełdach bankach centralnych. SNB jest notowany na szwajcarskiej giełdzie – tutaj można znaleźć wykres notowań banku.

Zdecydowana większość pieniędzy z generowanego przez SNB zysku, który opuszcza bank trafia do kantonów i władz federalnych (według JP Koniga 2/3 do kantonów i 1/3 do władz federalnych). Davies zwrócił uwagę w artykule w Financial Times, że władze regionalne wyrażały niezadowolenie z niewystarczających ich zdaniem transferów z SNB.

Problematyczna jest także kwestia postulowanej efektywnej kontroli prywatnych akcjonariuszy. Prywatni akcjonariusze SNB mogą dysponować maksymalnie 100 głosami – nieważne ile ze 100 000 akcji banku posiadają. W 2013 roku największy prywatny akcjonariusz posiadał ponad 5000 akcji, a więc ponad 5% akcji, ale dysponował tylko 100 głosami.

Prywatni akcjonariusze są także pozbawieni wpływu na wybór kadry zarządzającej. Organem zarządzającym SNB jest trzyosobowa Rada Zarządzająca powoływana przez władze federalną (Radę Związkową). Władza federalna dysponuje także większością w organie rekomendującym kandydatów do Rady Zarządzające – choć akcjonariusze są w tym organie reprezentowani.

Innymi słowy, trzeba wykonać sporo intelektualnych fikołków by decyzję SNB przypisać naciskowi prywatnych akcjonariuszy broniących strumienia dywidend. O wiele bardziej prawdopodobne wydają się uwagi Daviesa o transferach z SNB do władz regionalnych i federalnych oraz specyfice szwajcarskiego systemu politycznego, który daje obywatelom, wszystkim obywatelom, sporo do powiedzenia w kwestii polityki monetarnej co pokazało jesienne referendum o roli złota w rezerwach walutowych.

Każdy bank centralny, nawet z formalnego punktu widzenia bardzo niezależny, działa w określonym kontekście politycznym i być może ten kontekst nie pozwala szwajcarskim bankierom centralnym podejmować ryzyka poważnych strat bilansowych, którymi mogłaby się skończyć nieudana „obrona niskiego kursu franku”.

Nie da się jednak ukryć, że narracja o wąskiej grupie interesów, która zdominowała szwajcarski bank centralny, który powinien służyć całemu społeczeństwu, przemawia do sporej części obserwatorów rynku finansowego – tak jak inne narracje tego typu. Jednak powody porzucenia przez SNB pegu walutowego są dużo bardziej złożone niż obrona strumienia dywidend przez kilka tysięcy prywatnych akcjonariuszy.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dobry artykul.

Zaskakuje mnie wartosc gieldowa SNB…

100.000 akcji po 1000CHF to daje wartosc narodowego banku

100.000.000 CHF a wiec malutko…

nawet polska elita moglaby taki bank kupic

@ Czytacz

Jak na spółkę, która może wypłacić maksymalnie 1,5 mln CHF dywidendy rocznie i której akcjonariusze mogą partycypować w ewentualnej likwidacji do wysokości 25 mln CHF ta wycena nie wydaje się niska.

„Prywatni akcjonariusze są także pozbawieni wpływu na wybór kadry zarządzającej. Organem zarządzającym SNB jest trzyosobowa Rada Zarządzająca powoływana przez władze federalną (Radę Związkową). Władza federalna dysponuje także większością w organie rekomendującym kandydatów do Rady Zarządzające – choć akcjonariusze są w tym organie reprezentowani.”

1)To władza zarządzająca w końcu jest wybierana przez władze federalną czy władza federalna wybiera organ który dopiero później powołuje radę zarządzającą?

2) akcjonariusze nie mają wpływu na wybór rady zarzadzającej. To reprezentuje prywatnych akcjonariuszy i jak on jest wybierany?

@ Pizzaro

Radę Zarządzającą SNB wybierają władze federalne z rekomendacji innej Rady (SNB’s Bank Council). W tej drugiej radzie akcjonariusze są reprezentowani – mają 5 z 11 miejsc, pozostałe a więc większość przypada władzom federalnym. Tak więc rzeczywisty wpływ akcjonariuszy na kadrę kierowniczą SNB jest bardzo niewielki.

Podaje za JP Konig.