Zastanawialiście się czy doradcy kredytowi, którzy w latach 2007-2008, przy historycznie niskim kursie franka szwajcarskiego, polecali aspirującej polskiej klasie średniej kredyty hipoteczne w CHF sami zaciągali w tym okresie denominowane we franku kredyty?

Chciałbym poznać odpowiedź na to pytanie i mam nadzieję, że jakiś zdolny badacz znajdzie sposób na przeprowadzenie takiej analizy. Być może ktoś inny ustali czy doradcy klienta w bankach polecający w latach 2006-2007 fundusze małych i średnich (MiŚ) spółek sami w tym okresie inwestowali w tym segmencie rynku. A czy pracownicy Amber Gold albo ich znajomi i rodziny powierzali swoje oszczędności tej spółce?

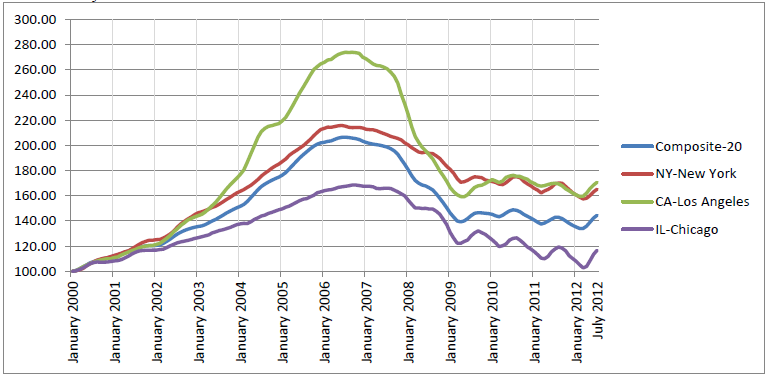

Trzech amerykańskich badaczy – Ing-Haw Cheng, Sahil Raina, i Wei Xiong (CRX) – przeprowadziło analizę zainspirowaną ideą wspomnianą w powyższych akapitach. CRX zbadali jak zachowywali się na amerykańskim rynku nieruchomości pracownicy sektora sekurytyzacji kredytów hipotecznych. Rozwój sekurytyzacji kredytów hipotecznych podawany jest często jako jedna z istotnych przyczyn bańki na rynku nieruchomości, a pośrednio kryzysu finansowego. Cheng, Raina i Xiong próbowali sprawdzić czy managerowie średniego szczebla z sektora sekurytyzacji kredytów hipotecznych (SKH) zdawali sobie sprawę z bańki na rynku nieruchomości i czy ta świadomość wpłynęła na ich decyzje inwestycyjne. Mimo istotnych ograniczeń badania CRX wnoszą interesujące informacje do dyskusji o bańkach spekulacyjnych.

CRX zdobyli informacje o uczestnikach konferencji sektorowej z 2006 roku (konferencji Amerykańskiego Forum Sekurytyzacji) a następnie, korzystając z rozległej bazy danych, dokonali analizy transakcji zawieranych przez uczestników tej konferencji (związanych z sektorem SKH) na amerykańskim rynku nieruchomości w latach 2000-2010. Co więcej, badacze zestawili tę grupę z dwoma podobnymi grupami kontrolnymi – analitykami rynku akcji (nie zajmującymi się sektorem nieruchomości) oraz prawnikami (nie zajmującymi się rynkiem nieruchomości). Pod względem demograficznym i ekonomicznym wszystkie trzy grupy są podobne, przede wszystkim podobnie zamożne (analitycy rynku akcji doświadczyli nawet podobnego szoku dochodowego w okresie boomu). Jednak tylko pracownicy sektora SKH dysponowali wewnętrznymi, sektorowymi informacjami o rynku nieruchomości.

Następnie badacze sprawdzili czy transakcje managerów średniego szczebla z sektora SKH zdradzają oznaki:

- prób wyczucia rynku (wzrost popularności dezinwestycji, czyli wychodzenia z rynku, w okresie przed załamaniem rynku)

- ostrożności na rynku w okresie końcowej fazy boomu, w latach 2004-2006 (relatywnie mniejszej popularności transakcji zakupów drugich nieruchomości i związanych z przenoszeniem się do większych domów)

- konserwatywnego podejścia w okresie końcowej fazy boomu (czyli kupowania relatywnie tańszych w stosunku do wysokości dochodów nieruchomości)

Co się okazało? Badacze nie znaleźli przekonywujących dowodów na to, że zachowanie managerów średniego szczebla z sektora SKH na rynku nieruchomości sugerowało, że byli oni świadomi bańki spekulacyjnej na rynku nieruchomości. CRX nie zauważyli wzrostu popularności wychodzenia z rynku nieruchomości przed kryzysem ani oznak ostrożności w końcowej fazie boomu. Jeśli już, zdaniem CRX pracownicy sektora SKH bardziej agresywnie niż analitycy rynku akcji zwiększali ekspozycję na rynek nieruchomości w tym okresie. W podsumowaniu badacze napisali, że nie znaleźli dowodów, że pracownicy sektora SKH swoimi transakcjami na rynku nieruchomości zdradzali świadomość narastających problemów na rynku nieruchomości i przewidzieli nadchodzące załamanie.

Wspomniałem wcześniej, że analiza CRX ma istotne ograniczenia. Zwrócę uwagę na dwa – moim zdaniem najważniejsze. Po pierwsze, zakup nieruchomości (zwłaszcza zakup pierwszego domu) nie jest nigdy decyzją czysto inwestycyjną. W transakcjach na rynku nieruchomości dużą rolę odgrywają czynniki niefinansowe. Zakup nieruchomości posiada silny aspekt konsumpcyjny. Często zakup domu posiada też aspekt sygnalizacyjny, związany z reputacją, statusem społecznym. Po drugie, badani przez CRX pracownicy sektora sekurytyzacyjnego należeli do zamożnego segmentu kupujących – mediana ich dochodów wynosiła około 200 tysięcy dolarów co lokowało ich wśród 5% najlepiej zarabiających Amerykanów i sprawiało, że operowali na rynku nieruchomości przeznaczonym dla zamożnych klientów (przeciętna cena kupowanych nieruchomości wynosiła około 760 tysięcy dolarów). Ten segment rynku istotnie różnił się od segmentu związanego z kredytami hipotetycznymi typu subprime.

Mimo tych ograniczeń, badania CRX zachęcają do niewygodnego spojrzenia na ostatni kryzys finansowy, na naturę baniek spekulacyjnych i epizodów niskich standardów etycznych w sektorze finansowym (takich jak masowe sprzedawanie aktywów finansowych, na przykład funduszy MiŚ, na szczycie koniunktury). Napisałem niewygodnego bo naturalną potrzebą wielu ludzi jest widzieć takie wydarzenia w konwencji zorganizowanych machinacji, manipulacji. Idea, że wydarzenia o fatalnych konsekwencjach są następstwem nagromadzenia się wielu prostych błędów, że nie stoi za nimi zorganizowana siła, wydaje się naruszać jakieś wewnętrzne poczucie sensu, wyobrażenie o funkcjonowaniu świata.

CRX sugerują, że ludzie znajdujący się w centrum bańki na amerykańskim rynku nieruchomości mogli nie wiedzieć o jej istnieniu albo nie zdawać sobie sprawę z jej nietrwałości. Ta hipoteza nie wydaje się mi nieprawdopodobna. Także na trzy postawione na początku niniejszego tekstu pytania (o kredyty hipoteczne, fundusze MiŚ i Amber Gold) moja intuicja podpowiada odpowiedź: to całkiem możliwe.

Nie jest to oczywiście dowód, że w sektorze finansowym nie było osób świadomych nadchodzących problemów na rynku nieruchomości i świadomie eksploatujących powiększającą się bańkę spekulacyjną. Jak podkreślają CRX nie jest to także powód by bagatelizować problem złej konstrukcji bodźców i anty-bodźców w sektorze finansowym. Badania CRX wskazują raczej, że obydwa te mechanizmy mogły być wzmacniane przez niedostrzeganie problemów przez osoby znajdujące się w centrum nadchodzącego kryzysu.

13 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Zastanawialiście się czy doradcy kredytowi, którzy w latach 2007-2008, przy historycznie niskim kursie franka szwajcarskiego, polecali aspirującej polskiej klasie średniej kredyty hipoteczne w CHF sami zaciągali w tym okresie denominowane we franku kredyty?”

Mając do czynienia z wieloma tzw. doradcami zajmujacymi się sprzedaż roznego rodzaju struktur, polis inwestycyjnych i tego typu cudów jestem przekonany, że tak – w dużej mierze oni sami nabywali produkty, które „oferowali” innym. Sprzedażowe pranie mózgu było naprawde na tyle duże, że wierzyli w swoje własne produkty – nie byli cynicznymi cwaniakami wykorzystującymi ludzkie słabości

Ja wiem ze ASE jest bee i wogole slepo wierzacy akolici, ale krazyl swego czasu film gdzie wszyscy analitycy mowili ze banki na nieruchomosciach nie ma, rowniez slepo wierzac w zdanie „ceny zawsze rosna” i polecajac dalsze inwestowanie w nieruchomosci/akcje, wysmiewajac przy okazji teorie zdaje sie Petera Shiffa.

Owczy ped?

Warto tu przytoczyć przykład skrajny: sprzedawcy opcji walutowych podobno wymieniali się jakimiś mailami w szyderczo – pogardliwym tonie o „wy…baniu klienta” i „wsadzeniu go na minę”.

Czyli jednak czasem świadomość sytuacji jest pełna – ale ponieważ sprzedaży towarzyszą prowizje (a sprzedawca też człowiek i to często z kredytem), to hamulców moralnych nie ma.

Wydaje się, że dużą rolę odgrywa tu stopień złożoności całego układu (w tym wypadku skala wszelkich powiązań i zależności na rynku nieruchomości) oraz nadmiar informacji, których człowiek, niezależnie od zajmowanej pozycji zawodowej czy społecznej nie jest w stanie ogarnąć z powodu swoich wrodzonych ograniczeń poznawczych.

„CRX sugerują, że ludzie znajdujący się w centrum bańki na amerykańskim rynku nieruchomości mogli nie wiedzieć o jej istnieniu albo nie zdawać sobie sprawę z jej nietrwałości.”

Jeśli tak, to wiele mówi o ich poziomie intelektualnym, przygotowaniu pachowym i rozpoznaniu rynku. Nie mieli świadomości, trudno uwierzyć?

Panie chroń nas przed takimi agiętami!

@ lesserwisser

Witaj po wakacjach!

Wspomniany filmik z Schiffem (skądinąd odpychająca postać, choć na tle tępoty pozostałych bohaterów wypada tu pozytywnie) jest szczególnie zabawny przez to, że jedną z osób uwiecznionych na niej z tępym śmiechem na twarzy osób jest Arthur „krzywy” Laffer, czyli bożek domorosłych neoliberałów.

@lesser

Widzisz to jest kwestia „co jest gorsze, że produkty oferuje:

– wyrafinowany drań

– czy naiwny głupiec”

To że grupa pracowników poziomu średniego, do wyższego, wierzyła szczerze w bańkę, nic nie mówi nam o intencjach samej bankowo finansowej wierchuszki.

Tam swiadomość była pełna. Vide kontrrynkowe inwestycje Goldmana w połowie 2008 r

@ Mark

Weż pod uwagę, że w 2008 było już po wszystkim. Pierwsza wyraźna oznaka problemów nagłośniona medialnie to wywrócenie się dwóch funduszy Merrill Lynch latem 2007 roku. Myślę, że po tym wydarzeniu Wall Street już wiedziała o problemach a różnice zdań dotyczyły ich skali. Na przykład tego czy wyjdą poza subprime i rozleją się na rynek finansowy i gospodarkę.

@ gzalewski

„Widzisz to jest kwestia „co jest gorsze, że produkty oferuje:

– wyrafinowany drań

– czy naiwny głupiec”

Ale zgodzisz się chyba, że jeszcze gorsze (i to duuuużo( jest gdy produkty oferuje wyrafinowany drań, który potem udaje naiwnego głupca.

A z licznymi takimi przypadkami mieliśmy do czynienia po kryzysie 2008 r.

@ mark

Vide kontrrynkowe inwestycje Goldmana w połowie 2008 r

No, niezupełnie tak to było…. Jakoś takoś dziwnym trafem GS z jednej strony rzeczywiście wspierał Paulsona w jego skracaniu rynku nieruchomości, z drugiej strony inna komórka GS-a nie tylko zalecała długie pozycje, ale i sama czynnie uczestniczyła w byciu drugą stroną (counterpart) transakcji Paulsona, gdyż komórka ta, zgodnie z ówczesną mantrą twierdziła, że nie może dojść do totalnego załamania rynku nieruchomości w całym USA, a jedynie regionalnie (czyli „korelacja”, cokolwiek to wtedy znaczyło 🙂 CDO na papiery nieruchomościowe nie miała prawa osiągnąć wartości 1.0 – ewangeliczne „nie wie Lewica, co czyni Prawica” się kłania 🙂

Poza tym o ile dobrze pamiętam, to GS-owi zostało się zaraz po 2008 r. 64 mld USD (wartości księgowej, nie rynkowej, ta druga moooocno spadła) w totalnie niepłynnych aktywach „poziomu 3” (Level 3 assets), które systematycznie wywala do dziś i ciągle zostało mu ok 40 mld USD

(strona 4 u dołu):

http://www.goldmansachs.com/media-relations/press-releases/current/pdfs/2014-q2-results.pdf

Czyli robienie roboty Boga niezupełnie zwalnia od Bożej Kary za pychę 🙂

@ GZ & Less

Najzabawniejsze w tym wszystkim jest to, że wielu polskich tzw. „doradców finansowych”, np. tych nieszczęsnych magików od wciskania kredytów CHF/PLN na samym dnie, poniżej 2,0 za 1 CHF to byli tylko naiwne dranie, którzy w swoich oczach widzieli się super wyrafinowanymi, a w oczach przełożonych byli tylko głupcami, którymi się pomiatało.