W tej rubryce jak zwykle rozmowy o wszystkim co nie mieści się w tematyce innych wpisów

Wrzucę 2 tematy:

1. Jeden z czytelników zapytuje mnie mailowo o sprawę stron, serwisów, dyskusji odnośnie nauki kodowania systemów. Jako posiadacz rachunku inwestycyjnego w bossa.pl dostał bonusowo Amibrokera i chciałby nauczyć się AFLa w praktyce, szczególnie składania całych systemów i pisania wskaźników. Przyznam, że dość dawno straciłem kontakt z tego typu stronami, ale może ktoś z czytających podpowie ?

Podziękowania z góry 🙂

2. Poranna lektura Wall Street Journal i Forbesa naprowadziła mnie na charakterystyczny wskaźnik sentymentu koniunktury giełdowej – wpływu pieniędzy klientów do funduszy. Wzór trendu występujący w tym temacie nieodmiennie był podobny: największe wypłaty dokonywane są na dnie bessy, najwyższe wpływy wyprzedają szczyt hossy. Popularność ETFów nieco zaburza ten wzór dla aktywnie zarządzanych funduszy akcyjnych, ale potwierdza dla właśnie ETFów.

Wg. Lippera – jednej z firm monitorujących przepływy – w tygodniu kończącym się 9 stycznia fundusze akcyjne w USA dostały od klientów netto 18,3 miliarda $$$ (z tego 10,8 miliarda ETFy). To czwarta pod względem wielkości wpłata w 20 letniej historii obserwacji Lippera. A łącznie z innego rodzaju funduszami było tego 34, 2 miliarda czyli drugi w historii wpływ pod względem tygodniowej ilości. Do tego historycznie najwyższy wpływ otrzymały fundusze inwestujące w emerging markets.

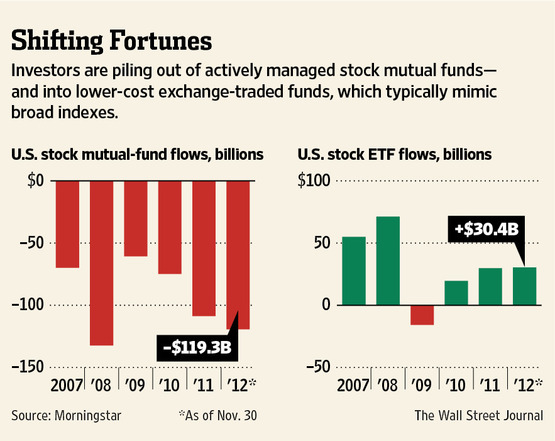

Nie było by to dziwne gdyby nie fakt, że w zeszłym roku – tym razem wg Morningstar – w sumie WYPŁYNĘŁO z akcyjnych 119 miliardów $ ! Bez grudnia bo nie ma jeszcze danych. Trend wygląda następująco – z akcyjnych kasa ucieka, do ETFów przypływa. WSJ podsuwa taki oto diagram:

źródło: Wall Street Journal za Morningstar

Z lewej zmiany co roku w funduszach inwestycyjnych, z prawej akcyjne ETFy.

Z funduszy wyciekło sporo w czasie kryzysu 2008 r i trafiło w 50% do ETFów. W samym dołku bessy i tuż u zarania hossy w 2009 r z obu wyparowała netto kasa. Im wyżej indeksy tym więcej wyciągają klienci z funduszy inwestycyjnych a część z tego stopniowo zasila ETFy.

Dla porównania wyniki: w 2012 fundusze akcyjne zarobiły średnio 15,3 % a indeks ETFów akcyjnych przyrósł o 16,4%.

Na diagramie widać, że jeszcze sporo miejsca zostaje do rekordów wpływów do ETFów co nie musi oznaczać, że koniunktura ma szansę się utrzymać. Piszę to wszystko w zasadzie z jednego powodu: efekt „odsunięcia” klifu zadziałał piorunująco. Po prawie 4 latach hossy i 100% wzroście rynku inwestorzy uwierzyli nagle w cud…

16 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ubolewam, że nie ma tematu który dotyczyłby sondy z prawej strony, bo to dość ciekawe jak inni czytelnicy bosiobloga odbierają tę platformę. Strasznie mnie zaskoczyło, że tercja ankietowanych wybrała opcję ‚promowanie własnej osoby’. Lolwut?! Mało kto tutaj komentuje pod własnym nazwiskiem, więc nie potrafię odgadnąć o co chodzi z tą opcją.

Odpowiedzi o promowaniu to oczywiscie kokieteria:-)

A jak twoje egzaminy Bebok bo chyba przegapilem jesli juz pisales. Myslisz ze deregulacja to dobry pomysl i niepotrzebnie sie meczyles?

Miło, że pytasz, dzięki 🙂 Kilku punktów mi zabrakło, wstyd mi jak cholera za to. Deregulacji DI nie będzie jeszcze długo, wszystko w moich rękach. Parę tygodni temu odbyły się konsultacje społeczne Ministerstwa Sprawiedliwości w sprawie wszystkich zawodów finansowych i pod nóż idzie póki co tylko Agent Firmy Inwestycyjnej, natomiast Makler Papierów Wartościowych i Makler Giełd Towarowych przesunięci są z drugiej na trzecią transzę, a i tak nie wiadomo czy się do nich ostatecznie dobiorą, bo MS zdało się że przyjmuje argumenty lobbystów będących za utrzymaniem licencji. Zwłaszcza dyrektywy unijne przytoczone przez KNF zdały się zrobić na nich wrażenie. No i nawet jak zderegulują, to po prostu instytucja jakaś inna przejmie te egzaminy i tyle (choć to kłopotliwe może być).

A na czym poległeś jeśli to nie tajemnica?

Na I etapie. Za słabo umiałem prawo i MSR, i zrobiłem błędy w zadaniach z makro

Amibroker ma mały samouczek:

http://www.amibroker.com/guide_pl/tutorial.html

jest grupa na yahoo:

http://finance.groups.yahoo.com/group/amibroker-ts/

tu są ciekawe formuly:

http://systems4trading.com/formulas.php?software=AmiBroker

na traders.com maja co miesiac tips&tricks pisane przez Tomka Janeczko:

http://www.traders.com/index.php/sac-magazine/departments/traders-tips/767-amibroker-color-based-system

Howard Bandy napisał 3 książki praktyczne, ale w angielskim:

http://www.blueowlpress.com/WordPress/trading-systems/mean-reversion-based-on-rsi/#comment-679

Bebok

Potraktuj to jako „window of opportunity” 🙂 Może tak miało być, za kilka lat spojrzysz na to i zobaczysz, że dzięki temu udało Ci się zrobić coś ważniejszego. Czego życzę !

Zresztą po co amibroker. Lepiej polskie Robotero:

http://wyborcza.biz/Waluty/1,111132,13177570,Nowe_strategia_na_Foreksie__Sposob_na_zysk_czy_pulapka_.html#BoxBizTxt

trzaskaja po 20% w kilka minut:

https://twitter.com/Roboterocom

„Zysk? Nawet 22 proc. w cztery minuty.”

Tak sie dzis mydli oczy nowym. Niech sie pochwala historia…

„Last possible profit” – nowa kategoria w testach sytemów :)))

Ad.2

widziałem już te obrazki z WSJ i zastanawiałem się co w takim razie napędza tę hossę? Tylko GS, JPM, Berkshire Hathaway i tym podobni gracze???? Oraz ich „roboty”? 😉 Bo udział inwestorów indywidulanych w obrocie w USA spada od lat, odpływ z funduszy także sugeruje, że mali gracze wycofują się z rynku. Problemy demograficzne, tzn. przejście na emeryturę „baby boomers” także powinno nasilać odpływ kapitału z rynku za pośrednictwem wszelkiego rodzaju produktów emerytalnych. Skąd więc te wzrosty?

Wzrosty niemal zawsze biorą się z przewagi popytu nad podażą:)

Detal wprawdzie nie ma znaczącego wpływu , ale powiela pewien schemat, który staje się wskaźnikiem. Coś jak na tym rysunku:

http://www.zerohedge.com/sites/default/files/images/user5/imageroot/2013/01/Fund%20Flows.jpg

Zerohedge spekuluje zresztą, że kasa ta pochodzi z …banków! W grudniu 2012 nastąpił rekordowy historycznie przyrost depozytów o 220 mld $ a banki puściły to do funduszy.

Z innej flanki: Hedge funds na potęgę zamykają short bets na akcjach i wchodzą w lewary na długich pozycjach, których nie notowano od lat.

>Coś jak na tym rysunku:

Co kolejne strzaleczki to coraz krotsze i krotsze… az w koncu BOOOM !

Ale poki co let’s rock !

Każdy ma swoja gre i edga na rynku, inwestorzy między soba minus obowiązkowa prowizja by urzedasy mogli pogrywać między soba w swoje gierki.

Widocznie jest sie o co bić czyli prowizje są stanowczo zbyt wysokie lades and gentelmans IMO 🙂

http://www.forbes.pl/koniec-ludwika-sobolewskiego,artykuly,137497,1,1.html

znalazłem jeszcze jedno źródło finansowania amerykańskiej hossy – buy back… firmy korzystaja z niskich kosztów finansowania, zadłużają się i odkupują swoje akcje (2-gi i 3-ci obrazek w artykule):

http://www.marctomarket.com/2013/01/great-graphic-behavior-of-us-capital.html

wg mnie nie jest to zdrowy model „rozwoju”…. no i indywidualni inwestorzy wracają na rynek – napływ do amerykańskich funduszy akcji był w pierwszych 2 tygodniach stycznia największy od 4.2010