Prośby o coraz większą ilość tekstów o strategiach spełnię przynajmniej w dwóch-trzech kolejnych wpisach.

Akurat trafiła mi się transakcja, dzięki której postanowiłem przejść od przekładanych postanowień do realnych czynów. A było to mniej więcej tak:

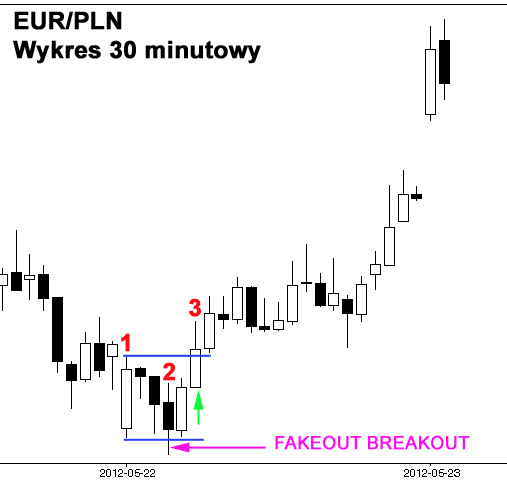

Czas – 22 maja 2012

Miejsce – rynek forex

Bohater – para EUR/PLN w układzie świec 30 minutowych (moje ulubione)

Akcja – fałszywe wybicie

Z powodów zapewne onomatopeicznych wolę angielską nazwę fałszywych wybić: FAKEOUT BREAKOUT, już wypowiadając to słyszymy jak wszystko się dźwięcznie kruszy, miażdży i tłucze.

FAKEOUT BREAKOUT to cała rodzina nieudanych przełamań z cenowych formacji i innych układów, ale nie wszystkie da się przerobić na coś pożytecznego. Akurat w tym przypadku jest to możliwe, a to z powodu symetryczności układu. Spójrzmy na szczegóły, rozrysowane i rozpisane poniżej:

Rys 1. Zagranie na nieudane wybicie, EUR/PLN dane 30. minutowe

(a) Spadając rynek wyrysował świecę oznaczoną na rysunku cyfrą (1), po niej nastąpiły świece wewnętrzne, których maksima i minima nie wykraczają poza zakres owej świecy nr (1); w takim wypadku zawsze dochodzi w końcu do przełamania i wybicia rynku poza maksimum świecy (1) w górę lub w dół poza minimum świecy (1) i te granice oznaczyłem niebieskimi, poziomymi liniami. W którą stronę oczekiwać wybicia (ang. breakout)? Odpowiedź na to pytanie warte jest miliony 🙂

(b) Rynek zadecydował o wyjściu dołem podczas formowania się świecy oznaczonej jako (2); w zasadzie byłby to całkiem naturalny i uzasadniony kontynuacją trendu ruch

(c) Kurs na zamknięciu świecy (2) wraca jednak w zakres świecy nr (1), ten obrysowany niebieskimi liniami, i zamyka się nadal między nimi; nie ma potwierdzenia ważności wybicia, jeśli nie nastąpi to w trakcie kolejnych świec a kurs pójdzie w przeciwną stronę mamy do czynienia z FAKEOUT BREAKOUT

(d) Rzeczywiście wybicie nie nastąpiło i kurs zaczął wspinaczkę w przeciwną stronę zakresu

(e) Istnieje prawdopodobieństwo, że można zastosować zagranie przeciwne w kierunku do nieudanego właśnie przełamania, to znaczy zająć pozycję na wyjściu drugą stroną zakresu świecy nr. (1)

(f) Wybicie górą zostaje dokonane podczas formowania się świecy nr (3) – zajmujemy pozycję długą ze stop-lossem kilka pipsów poniżej minimum świecy nr (2)

Jaka mechanika rynkowa/techniczna za tym pomysłem stoi?

Nieudane wybicie to często wynik jednego lub kilku niewielkich zleceń, które odpalają stopy, ale za nimi nie idzie już żadna znacząca podaż lub popyt. Kiedyś bawili się w to market-makerzy, dziś często sprawdzają w ten sposób kolejkę zleceń automaty. Bywa, że dzieje się tak również podczas ogłaszania danych ekonomicznych. A być może kurs wybił się przez niemal przypadek, np. jeśli wcześniej odpaliły się jakieś stopy obronne wewnątrz układu ograniczonego niebieskimi liniami. W każdym bądź razie realny popyt/podaż stoi z dużym prawdopodobieństwem po przeciwnej stronie.

Czy grać na wybicia czy na ich załamania jak wyżej?

Po pierwsze – nie wszystkie formacje nadają się do tego drugiego jak pisałem wyżej, z powodu braku symetryczności.

Po drugie – ze względów mentalnych każdy może sobie wybrać z czym lepiej się czuje.

Po trzecie – im niższa trafność wybić normalnych, spodziewanych, książkowych tym większe szanse gry pod ich przeciwieństwa. Jeśli wiemy, że określona technika (np. wybicie z kanału cenowego) charakteryzuje się trafnością 35% to można pokusić się o grę z kontry.

Po czwarte – najważniejsza jak zwykle jest „przewaga”; policzenie jej dla własnych celów w ulubionych zakresach czasowych, dla ulubionych instrumentów, z udziałem różnej konfiguracji stopów; powinna znacznie przybliżyć praktyczność wykorzystania FAKEOUT BREAKOUT

Po piąte – nie stoi nic na przeszkodzie grać i wybicia i ich załamania, to tylko kwestia zarządzania ryzykiem i znalezienia przewagi, również z wykorzystaniem dodatkowych filtrów

O kolejnym powodzie eksploatacji tego tematu w kolejnej części.

–Kat——————

29 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dlatego wg mnie najbezpieczniej jest grac na wybicia tylko w momencie gdy swieca wybijajaca zamknie sie ponizej min/powyzej max danego zakresu czy jak w tym przypadku swiecy. SL mozna powyzej/ponizej wybijajacej swiecy. Taka sytuacja z zamknieta swieca wystepuje w tym przykladzie przy wybiciu gora.

@ kathay

Ciekawe co by powiedział darvasowski boxer jakby zobaczył ten układ?

Wreszcie powrót do rzemiosła!

Jeśli wracamy do rzemiosła to zapytam dlaczego, gdy wybicie nastepuje górą (podczas formowania się świecy nr (3) jak w {f}) to zajmujemy pozycję długą ze stop-lossem kilka pipsów poniżej minimum świecy nr (2)?

A dlaczego nie kilka pipsów poniżej minimum świecy nr (1), które wyznacza nam lokalny poziom wsparcia, nie zanegowany przez fałszywe wybicie, które było efemerydą, ot rynek zagalopował się troszkę, tak jak turysta w Tatrach, który nieopatrznie przeszedł na słowacką stronę, bez intencji nielegalnego przekroczenia granicy wieć jak się zorientował to się szybko zreflektował i wrócił na naszą stronę.

Albo czemu nie, tak jak piszę Bartek, ustawić stop-lossa na poziomie kilku pipsów poniżej górnego poziomu świecy (1), gdy nastąpiło potwierdzone przebicie poziomu oporu.

Po co brać na siebie pełnozakresowy swing cenowy, jeśli uważamy że będzie rosło? A może wyznajemy zasadę, że w naszym fachu nie ma strachu, bo mamy edzia? 🙂

Zastanawiam się czy ta swieca nr 1 nie jest zbyt uznaniowo wybrana, chyba że nie wiem czegoś na temat kryteriów identyfikiwania świecy nr 1 w tej strategii. Chodzi o to, że maksimum tej świecy niczym się nie wyróżnia aby właśnie je wziąść pod uwagę rysując niebieską kreskę. Mogło to być przecież maksimum następującej po niej czarnej świecy, poprzedniej białej świecy, lub jeszcze wcześniejszej czarnej świecy, gdzie już jakieś maksimum rzeczywiście mamy. Może tu chodzi o jej kształt? Bo taka duża i w ogóle.

Zwróciłem uwagę na pierwszą świecę bo od niej tak naprawdę wszystko się zaczyna. Jak nie ma w miarę obiektywnych kryteriów jej identyfikacji to już nie mamy świecy drugiej i trzeciej, trudno wtedy przetestować tą strategię.

Ja tam widzę jeszcze dwie inne białe świece, licząc od tej oznaczonej trójką to będzie trzecia w kolejności, ta przed dużą czarną (jeśli ona jest 1 to 2-false brake wyznaczony przez trzy następne, chyba to samo minimum, 3 – kolejna biała świeca, która jest z kolei 1 dla następnego setupu, w nim 2 to ten ładny czarny młotek, 3 – druga biała świeca licząc od młotka jeśli ma być przebite maksimum świecy 1).

Jeszcze jest ta czarna świeca, czwarta licząc od tej oznaczoną 3 na wykresie, tu zagranie w drugą stronę, wspomniana już biała świeca to 2 – fałszywe wybicie pogłębione przez spadającą gwiazdę a wspomniany młotek to 3, no tu akurat się nie sprawdziło.

Trochę mi się mętlik w głowie zrobił ale chyba dobrze rozumiem.

Czas tej transakcji to chyba godzina 3 w nocy!

Szacun KatHay 🙂

Trochę kombinowania i „fakeout breakout” można poskromić poprzez filtr.

Mój ulubiony interwał 60min 🙂

http://charts.dacharts.net/2012-05-27/FAKEOUT_BREAKOUT.png

Do ludków którzy mówią o ztw. darvas boxes – czytaliscie chociaż ten kwit Darvasa? Jego sukces nie polegał na tym że grał jakies tam ‚boxes’, w ogóle komedią jest testowanie jego strategii:) Ten bystry facet po prostu wiedział w jakiej fazie rynku wejść i akurat wchodził w te ‚boxes’ ale jakby wszedł w wybicie z iluś tam ‚high’ to też by wygrał..Jego sukces w głównej mierze polegał na tym że trzymał winnery DO KOŃCA!!! A nie jak większość – oddaje jak tylko plus sie pojawi albo w oparciu o back testy..Mało tego, dokładał do zarobionych pozycji w takich momentach, że zwykły człowiek normalnie by wymiękł..Ot cały cukces, wcale tak wiele transakcji nie zrobił..

@ roro

Ja jestem ten leśny ludek, który pyta o boxa Darvasa. Nie wiem co prawda, co to jest ten „kwit Darvasa”, i jakie jego „kwity” roro czytał, ale z tego co roro pisze –

„Ten bystry facet po prostu wiedział w jakiej fazie rynku wejść i akurat wchodził w te ‘boxes’ ale jakby wszedł w wybicie z iluś tam ‘high’ to też by wygrał” –

przypuszczam, ze nie do końca zrozumiał tę metodę, co potwierdza dodatkowo stwierdzenie poniższe: – „Jego sukces w głównej mierze polegał na tym że trzymał winnery DO KOŃCA!!!

A co robił z looserami? No i z fake breaks?

@Lucek

„Trochę kombinowania i „fakeout breakout” można poskromić poprzez filtr.”

No właśnie, aż dziw że było już tyle wpisów na blogach na temat ryzyka, stopów formacji przenikania i wynikania a jeszcze żaden wpis nie dotyczył tego tajemniczego słowa „filtr”. Zauważyłem, że generalnie kluczem do zarabiania pieniędzy jest właśnie ten „filtr” o którym wciąż cicho 🙂

„No właśnie, aż dziw że było już tyle wpisów na blogach na temat ryzyka, stopów formacji przenikania i wynikania a jeszcze żaden wpis nie dotyczył tego tajemniczego słowa „filtr”.”

Zamiast sie wylegiwać na wczasach, trzeba czytać właściwe blogi 🙂

@Lucek

„trzeba czytać właściwe blogi”

Czyli które?

Nie żebym sie chwalił 🙂

http://www.luckimokiem.blogspot.com/

albo nie przymierzajac..

http://www.technikaichimoku.pl/

😉

Albo ten, ostatecznie 🙂

http://darkhest.blogspot.com/

@@ Lucek + Darkh

Panowie tematem wpisu są fałszywe wybicia a nie fałszywa skromność.

lesser prosze mnie tu nie mieszac

pomyslalem jedynie, ze jesli na kims post zrobil wrazenie spodoba mu sie tez blog jaki polecilem

fakeout fakeout: Amiga to kilkaset zlotych, optymalizacja i MM bezcenne za wszystko inne.. tfuu.. wszystko inne to lanie wody ;]

Darkh, jeśli Amiga ci jeszcze śmiga to musisz być albo dinozaur rocka (jak ….) albo zadeklarowany zwolennik oldskulowych gadżetów.

A to jest woda lana na mój młyn! 🙂

„fakeout fakeout: Amiga to kilkaset zlotych, optymalizacja i MM bezcenne za wszystko inne.. tfuu.. wszystko inne to lanie wody ;]”

Tyle razy mówiłem, że trading to proste zajęcie, ale nie łatwe.

A gdy się leje woda, to konieczne są filtry.

Najlepsze filtry poleca firma….albo nie, bo less mi zwróci uwagę 🙂

Najlepsze filtry to poleca firma „Jancio Wodnik”. 😉

Szukając niezłego filtra (na przykład firmy Polejwoda), by odcedzić fusy nygusy od klaru, less w swoim kajeciku znalazł taką oto notatkę –

” volume characteristics on a downside breakout are less critical -” !!?? – dalej tekst rozmazany.

Nie mogę się z tym zgodzić, bo less nie jest less critical tylko zazwyczaj is more critical (a wiem to bo go dobrze znam 😉 ) więć ponarzeka sobie i powie, że ten wpis pozostawił w nim spory niedosyt.

Mistrzu Kathay, omawiając sytuację na wykresie pyta tak: W którą stronę oczekiwać wybicia (ang. breakout)? Odpowiedź na to pytanie warte jest miliony :)”

Usmiechnieta buźka sugeruje, ze być może zna on odpowiedź na to pytanie, ale nie chce się z nami podzielić tą wiedzą.

Upierdliwy, jak zwykle, less próbował pociagnać autora za język, kilkakrotnie nieśmiało usiłując zarzucić linę z haczykiem zaczepienia, tu i ówdzie. A tu rybka nic, nie chce brać, autor nabrał wody w usta.

Widocznie szuka odpowiedniego filtra, a Lucek nie chce puścić pary.

Jak tak dalej pójdzie to chyba ja spróbuje odpowiedziec na to pytanie. Może to być wprawka nie warta złamanego szelagą, ale bedzie za friko, czyli za darmochę.

@kathay, lesser-maciwodo, all

jak zdefiniowalibyscie swieczke nr 1 ? (tylko mi nie piszczcie ladna duza swieczka ;])

Wiem ale nie powiem! 🙂

No, ostatecznie powiem tylko, że świecę nr 1 opisałbym jako taką „akuratną”, nie za duża nie za mała, proporcjonalne i w miarę cienie obustronne. No i biała jest, co znaczy że jest w niej sporo pary.

Tyle na dziś.

Opisu świeczki białej cd….

Nawet najbardziej informacyyjnej świeczki (tak jak biały numerek uno) nie należy rozpatruwać w izolacji, bo jest ona z reguły usytuowana, czyli znajduje sie w konkretnej konfiguracji świeczek poprzedzających i następujących.

Co nam poprzedza akuratną (zgrabną) świeczkę białą nr 1? Ano młoteczek i to biały (a to jest lepsze dla misiaczków), ale ten biały młotek to tu tylko punkt odniesienia.

Co nam mówi białasek nr 1? Oj mówi sporo, trzeba tylko trochę ruszyć kiepełką (tak jak less ;). Całkiem długaśny jej korpusik i kolorek mówią nam, że w danym interwale otwarcie (start świecy) nastapiło z całkiem dużym rozziewem (spora „luką”), w danej mini sytuacji to ten poziom jej otwarcia to niemal przepaść w stosunki do poziomu zamkniecią poprzedzającego młotka. A zakres wahań cenowych jest sporaśny, co widac na pierwszy rzut oka.

Zauważyliście to moiściewy? I co dalej się stało – ano kupujacy napompowali ją mocno, całkiem nieźle wyciagając ten jej korpusik.

Co wiecej rynek na zamknięciu niewiele odpuścił na co wskazuje niedługi cień górny.

Tak więc można uznać, że rynek jest pod niezłą parą, w danej chwili, bo ładnie odbudował silne tąpnięcie na otwarciu świeczki numer 1.

To chwilowo tyle, wracam dziś po 20-tej to może coś dodam na zachętę, tak kroczek po kroczku, na drodze do edzia ( mam nadzieję, że nie będzie to „edzio pedzio”, czyli przewaga inaczej :)).

I diabłu świeczkę i zegarek…

Mam chwilę czasu to se popisze, o świeczce 1 cd.

Co ona ma jeszcze interesującego w sobie? Ano poprzez swoją wysokośc juz na starcie wyznacza nam granicę dolną i górną przedziału cenowego, czyli lokalne punkty wsparcia i oporu.

Uwazny czytelnik moich wypocinek zauwazy, że usiłowałem zahaczyć o boxy Darvasa. Usiłowałem i nie bez powodu, bo – na sytuacja na wykresie jest szczególnym przypadkiem ilustracyjnym boxa, w którym pierwsza świeca/bar od razu wyznacza limit górny i dolny boxa, za jednym zamachem. Po nim powinny nastapic trzy świece wewnetrzne potwierdzające uformowanie sie boxa. Akurat tu niby nie wystąpiły bo na trzeciej świecy nastąpiło wybicie dołem (fałszywka), ale czwarta świeca jest ok, więc od biedy mo zna to uznać.

W takim przypadku box formuje sie juz przy 4 świecach (startowa plus 3) a nie jak normalny box po minimum 8 świecach (góra, trzy potwierdzenia, doł plus trzy potwierdzenia).

Darvas uwazał takie przypadki za rzadkie wyjatki natomiast skanery konfiguracji wykazały, że obecnie zdarzaja sie one stosunkowo często.

To tak w przelocie, en passant, a cd wieczorem. Będzie o drugiej i trzeciej świeczce, co najmniej.

Nara…

ach Maciwodo, czytam.. czytam..

niemalze zakodowalem fakeout fakeout, 2gie i 3cie swieczki licze przednio, wiec mniej mnie one intetresuja.. jedynie „wrogu” mojemu odwiecznemu (tam za kare soft wysle) nie jestem w stanie wytlumaczyc ktore 1sze swieczki ma brac pod uwage, co i rusz przerywa, jaka sie, od nowa zaczyna.. petli na niego szukam 😉

tak kombinuje 1szyBar – co najmniej o 50% wiekszy range niz poprzednie 20, i najnizsze Low od 5 slupkow (i tu musze go rozsadnie spetac, bo dran mi swieczki kradnie !!!)

@ Darkh

„nie jestem w stanie wytlumaczyc ktore 1sze swieczki ma brac pod uwage, co i rusz przerywa, jaka sie, od nowa zaczyna”

Bo z tym zaczynaniem to jest pewien problem, ale do tego dojdziemy w odcinku 4 lub 5, jak będzie omawiana analiza całościowa konfiguracji zwanej rechtangle.

Ale najpierw pokatujemy troche świeczki, może coś na wyśpiewają. 😉

No to jadziem dalej z tym koksem.

Jeśli już sobie podywagowalismy na temat jedynki w pojedynkę ( o sporym potencjale wzrostowym), czas teraz na druga świeczkę z kolei (nie mylić ze świecą nr 2).

Druga świeczka to typowy młotek, w kolorze czarnym, a młotek to świeczka mająca tendencje odwracanie tendencji cenowej, a tu chyba jest ona zniżkowa, więc to by może przesłanka prowzrostowa.

A teraz zobaczmy czy da się ująć te dwie świece w kombinacji. W japońcach to przypomina Harami, ale jest pewien szkopuł, otóż biała świeca matka powinna występować po wzroście cen, a tu jest raczej po zniżce.

Ale nie załamujmy się, bo zachodnia AT, taki haramiowaty układ nazywa inside day, to jest gdy druga świeca w całości zawiera się w range;u (zakresie cenowym) świecy poprzedniej.

Taka obłapka (inside day) ma dwie interpretacje sytuacyjne – rynek przystanął na chwilę, by złapać oddech, albo myśli o odwrotce. Czyli mamy sytuację neutralną ze wskazaniem na odwrotkę, a podpowiedź powinniśmy znaleźć w trzeciej świecy.

A trzecia świeczka jest czarna i przypomina packę na muchy bardziej niż młot i nie wiadomo czy ona nadaje się na odwracacza, ale jedno z niej wynika, rynek wcale się nie poddaje tylko broni się – bo długi ogon dolny pokazuje, że zamknięcie jest sporo wyższe niż dolny poziom cen. Wydaje się jednak, że ta dosyć długa świeca, choć zjadła prawie cały potencjał wzrostowy pierwszej świecy, nie wieszczy definitywnie spadków, choć możliwość breakoutu rośnie, i trzeba sie z nim liczyć.

A co ze świecą czwartą – tą wybiciową (numer 2), czy widząc ją powinniśmy pogrząść wszelką nadzieję?

Wcale nie i to nie tylko dlatego, że jej zamknięcie wypada jednak powyżej poziomu wsparcia.

Wytężmy oczy i przyjrzyjmy się tej podstępnej szpulkowatej gadzinie.

Zazwyczaj jak się opisuje taką czarną zarazę, o dosyć dużej wysokości, to się czarno widzi przyszłość. Ale zaraz, zaraz czarny kolor świecy mówi nam tylko to, że zamknięcie było niższe niż otwarcie, a przecież świeca ta ma jeszcze inne charakterystyki. Takie jak stosunkowo krótki korpus i długie cienie, a szczególnie ten dolny.

Co one nam mówią? Mówią nam wprost, że rynek sie nie poddaje, że wprawdzie spadł, ale jednak najpierw wzrastał, potem spadł wyraźnie ale w końcu odbudował znaczną część spadku. Czy to jest sytuacja pesymistyczna, czy jednak daje światełko w tunelu.

Ja jakbym miał rozłożyć akcenty powiedział bym, że jest to w 60% fałszywka, a w 40 % na spadek przwdziwy, jeśli nie 2;1 czyli 66,7% do 33,3%. I nie wchodziłbym w rynek.

W takiej powinno wystąpić potwierdzenie prawdziwości wybicia dołem, poprzez kolejna świeczkę.

No a ta kolejna jest jednak biała o dość długim korpusie, otwierającym się na poziomie zamknięcia poprzedniej świecy. I ten białasek odbudowuje znacznie sytuacyjny potencjał wzrostowy, zważywszy mikre cienie (więc jest w niej samo suche, sama treść).

I co teraz rynek zrobi? Wprawdzie zrobić może każdy myk ale większość sygnałów i przesłanek wydaje się być jednak prowzrostowa.

Czekamy więc na kolejny sygnał z następnej świeczki, a może nawet na wybicie górą.

No i mamy kolejnego białasa długasa (świeca nr 3) wybijajacego się ponad poziomy. Radujmy się, bo chyba jest powód.

Ja nie był bym jednak taki pewny czy czasem nie jest to wybryk przejściowy, kolejna fałszywka, bo długi cień górny wskazuje, że rynek jednak nie był w stanie utrzymać wysokich poziomów cenowych. Ostrożny gracz poczekałby na potwierdzenie – na walidację prawdziwości i szczerości wybicia, a odważny by wszedł w długą.

No i jest wreszcie, jakże silne, potwierdzenie na kolejnej świecy białej (numer 3). Jest wprawdzie gites, bo spaść nie powinno ale wcale nie jest takie oczywiste czy powinno zaraz wzrosnąć.

Są bowiem przesłanki wskazujące na to , że możemy mieć do czynienia z tak zwanym opóźnionym wzrostem. Ale o tym będzie w ostatnim odcinku, poświeconym całościowej analizie konfiguracji, z szerszym spektrum.