W piątek Emmanuel Macron ponownie mianował Sébastiena Lecornu na premiera po tym, jak ten zrezygnował w poniedziałek.

Myślę, że to jedno zdanie wystarczy, by oddać skalę politycznego chaosu, w którym znajduje się Francja.

Od przedterminowych wyborów parlamentarnych w czerwcu 2024 roku Francja nie posiada stabilnego, efektywnie działającego rządu. Państwo funkcjonuje w trybie „administracyjnym”, bez politycznego sterowania – decyzje strategiczne są odkładane lub podejmowane dekretami konstytucyjnymi.

Budżet na 2025 r. przyjęto w formie ustawy awaryjnej, powielającej poprzedni budżet. Wszystko wskazuje na to, że w podobny sposób zostanie przyjęty budżet na 2026 rok. Ustawa budżetowa na 2026 r. jest wciąż w zawieszeniu, a kolejne wersje prowadzą do dymisji premierów.

Od grudnia 2024 roku Francja miała czterech premierów, w tym dwukrotnie Sébastiena Lecornu.

Tłem politycznego chaosu jest sytuacja budżetowa. Francja ma największy deficyt w strefie euro – w 2026 roku może on sięgnąć 6% PKB. Deficyt budżetowy prognozowany jest na 5,4%.

Kolejni centroprawicowi premierzy chcą przeprowadzić konsolidację fiskalną i obniżyć deficyt budżetowy, co spotyka się ze sprzeciwem jedynych potencjalnych koalicjantów – partii centrolewicowych. Jedna strona chce ciąć wydatki, druga – podnosić podatki i wstrzymać cięcia wydatków.

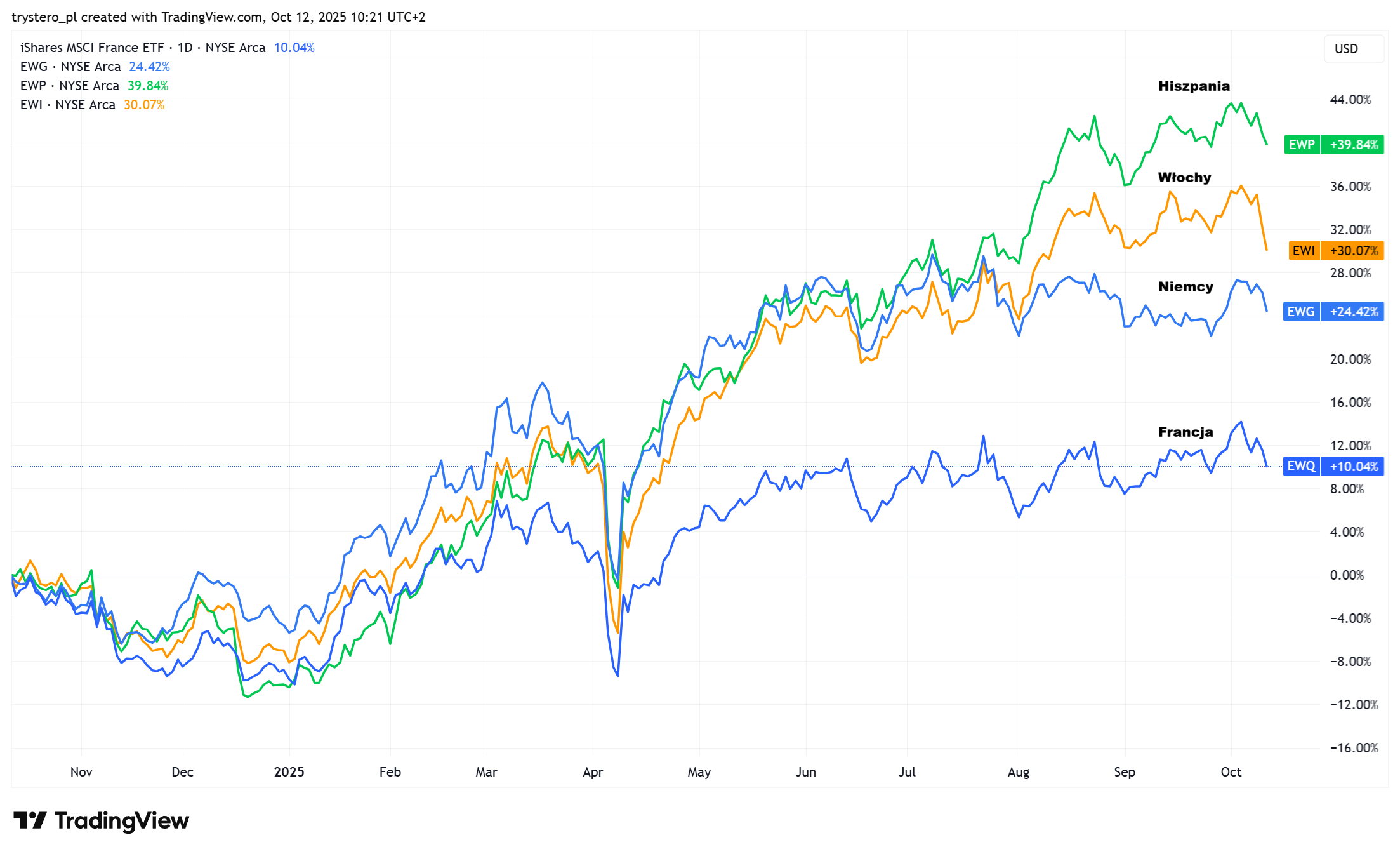

Co się dzieje na francuskim rynku finansowym? Od początku 2025 roku francuski CAC40 zyskał 7,3%. W tym samym czasie niemiecki DAX wzrósł o 22%, a hiszpański IBEX35 o 33,5%.

Wykres dnia pokazuje zachowanie w ostatnim roku czterech krajowych ETF-ów akcyjnych (z serii iShares MSCI): na rynkach Francji, Niemiec, Hiszpanii i Włoch.

Chaos polityczny, wysoki deficyt budżetowy i rosnący dług odbijają się także na rentownościach obligacji, a tym samym na koszcie obsługi zadłużenia. Od europejskiego kryzysu zadłużeniowego sprzed ponad dekady napięcia na rynku obligacji skarbowych państw strefy euro mierzy się różnicą pomiędzy rentownościami tych obligacji a rentownościami obligacji niemieckich.

Ten „spread” dla francuskich obligacji wzrósł do ponad 80 punktów bazowych (czyli 0,8 punktu procentowego). Przed przedterminowymi wyborami z czerwca 2024 wynosił około 0,4 punktu procentowego. Obecny „spread” jest najwyższy od 2012 roku, a więc od kryzysu zadłużeniowego – wtedy przekraczał 1,6 punktu procentowego.

Krótko mówiąc: polityczna niestabilność ma swoją rynkową cenę, zwłaszcza jeśli w jej tle znajduje się zła i pogarszająca się sytuacja fiskalna.

Dlaczego o tym piszę? Polska ma obecnie drugi najwyższy deficyt budżetowy w UE, wrogie wobec siebie dwa ośrodki władzy wykonawczej (rząd i prezydent), koalicję rządową, której daleko do jednomyślności, oraz znajdujące się już na horyzoncie wybory parlamentarne w 2027 roku, które mogą wyłonić rząd koalicyjny pomiędzy partią „należy zwiększać programy socjalne” a ugrupowaniem „nie można podwyższać podatków”.

Polscy inwestorzy przywykli zarówno do stabilności politycznej w Polsce, jak i do przyjaznego nastawienia kapitału zagranicznego do polskiego długu (co ma podstawy w sile polskiej gospodarki). Ta korzystna sytuacja może się jednak w pewnym momencie skończyć, a przykład Francji pokazuje, że zapewne będzie to mieć bolesne skutki finansowe.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

a ugrupowaniem „nie można obniżać podatków” – a przypadkiem nie "podwyższać"?

@ _maverick

Oczywiście. Dzięki za zwrócenie uwagi.