Częściowo jako ciekawostkę, częściowo jako ilustrację moich ostatnich wpisów o zaletach i wadach losowości, chciałbym pokazać 2 dość oryginalne testy z zakresu tego tematu.

Zapewne wielu z czytelników zna Jima Cramera i jego „Mad Money” show na kanale CNBC. Na swój użytek nazywam ów program Klaun Show i mam nadzieję, że wybaczą mi to jego miłośnicy 😉 Cramer chciałby zaliczać siebie do grona luminarzy inwestowania i daje znać o tym światu przez publiczne rekomendacje kupna i sprzedaży akcji w TV w sposób dość niewybredny (choć w polskim sejmie miałby spore szanse z taką oryginalnością 😉 ). Zarządzał przy tym kapitałami, ma swój portal w internecie, pisze książki, tyle że jak podliczono w kilku pracach – jego rekomendacje są funta kłaków warte w sensie zyskowności porównywanej na tle indeksów giełdy (a są dostępne nawet wyliczenia pokazujące, że zyskowne byłoby zajmowanie pozycji przeciwstawnych do jego typów).

Kilka lat temu nieistniejąca już strona cramerwatch.org wystawiła jako kontrkandydata dla Cramera małpkę o imieniu Leonardo the Wonder Monkey. Kiedy tylko Cramer wyskakiwał z jakąś rekomendacją, na stronie publikowano i porównywano ją co 30 dni ze spółką losowo wybraną przez zwierzaka. Po niemal 2 latach podsumowano wyniki:

Cramer – trafność 49,27% , zwrot z inwestycji średnio 0,24% po każdych 30 dniach

Leonardo – trafność 49,95% , zwrot z inwestycji średnio 0,43% po każdych 30 dniach

Drugi eksperyment był związany z konkursem, który prowadzono przez 12 tygodni w jednej lokalnych gazet w USA i opisanej w pracy „A comparison of portfolio performances of the random and strategic stock selection strategies”. Chodziło o zweryfikowanie hipotezy, według której w krótkim terminie zyski inwestorów używających przemyślanych strategii przewyższają te pochodzące z losowych wyborów.

Zadaniem uczestników było osiągnięcie jak najwyższej zyskowności przez typowanie 5 spółek z zakresu kilkudziesięciu firm giełdowych związanych ze stanem Virginia. Przy czym można było użyć analizy technicznej lub fundamentalnej przy podejmowaniu decyzji bądź też alternatywnie można było podać typ całkowicie losowy ale równoprawnie mający szansę na nagrodę. Tej ostatniej metody użyło 346 startujących, świadomej analizy podjęło się 879 uczestników.

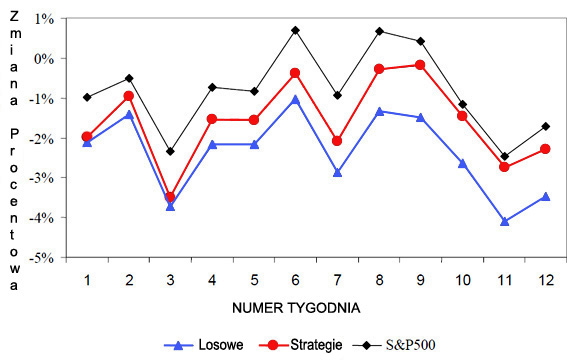

Wynik łącznych typowań tydzień po tygodniu przedstawia poniższy wykres:

Źródło: „The International Journal of Business and Finance Research” 2007

Jak widać grający strategicznie przewyższyli zyskami grupę losowo typujących (łącznie, jak też w 10-ciu z 12-stu tygodni z osobna) ale obie grupy uzyskały gorsze wyniki niż zmiana samego indeksu S&P 500. Zmienność wyników była niemal jednakowa, korelacje pomiędzy grupami wysokie. W przedziale o najwyższych zwrotach tylko ok. ¼ stanowili losujący w dowolny sposób.

Krótkie podsumowanie na tle tego co opisywałem wcześniej:

Przy pasywnie zarządzanych portfelach akcji zyski z losowego wyboru mogą w części przypadków przewyższyć osiągnięcia inwestorów posługujących się zaawansowanymi strategiami i analizami, w tym ekspertów. Z pewnością są ogromną oszczędnością czasu, energii i kosztów dodatkowych. Mogą stanowić uzupełnienie inwestycji mechanicznej w sam indeks. To może być również alternatywa dla tych 80-90% tracących na giełdzie, jeśli tylko potrafią zdać sobie sprawę z psychologicznych ograniczeń.

Patrząc na wzór na sukces w inwestycji w akcje (podałem go w poprzednim wpisie) można dojść do jeszcze ciekawszych wniosków: aktywne zarządzanie ryzykiem może przyćmić osiągnięcia profesjonalistów nawet gdy akcje typujemy losowo. Zarządzanie ryzykiem powinno bowiem znieść negatywne konsekwencje czynników losowych, na które nie mamy wpływu, a które stanowią pokaźny składnik ostatecznego sukcesu.

Sam wybór właściwej spółki i pasywne (lub niemal pasywne) do niej podejście nie gwarantuje sukcesu. Zauważył to już dziesiątki lat temu Keynes, który sformułował hipotezę „Konkursu piękności” (Beauty contest): sukces w inwestycji nie polega na wyborze „najładniej” wyglądającej spółki (kobiety) ale odgadnięciu tej, którą reszta głosujących wybierze najczęściej…

___***Kat***___

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.