Kilka miesięcy słabszej postawy kursów Apple i Tesli oraz zmiana rynkowej narracji dotyczącej tych firm wystarczyły by analitycy zaczęli modyfikować rynkowy motyw wspaniałej siódemki.

Najprostszą możliwą modyfikacją jest oczywiście usunięcie Apple i Tesli co tworzy wspaniałą piątkę. Amerykański rynek ma jednak jeszcze jednego wygranego z optymistyczną narracją rynkową, producenta leków z segmentu GLP-1 Eli Lilly, więc analitycy próbują stworzyć „fenomenalną szóstkę”.

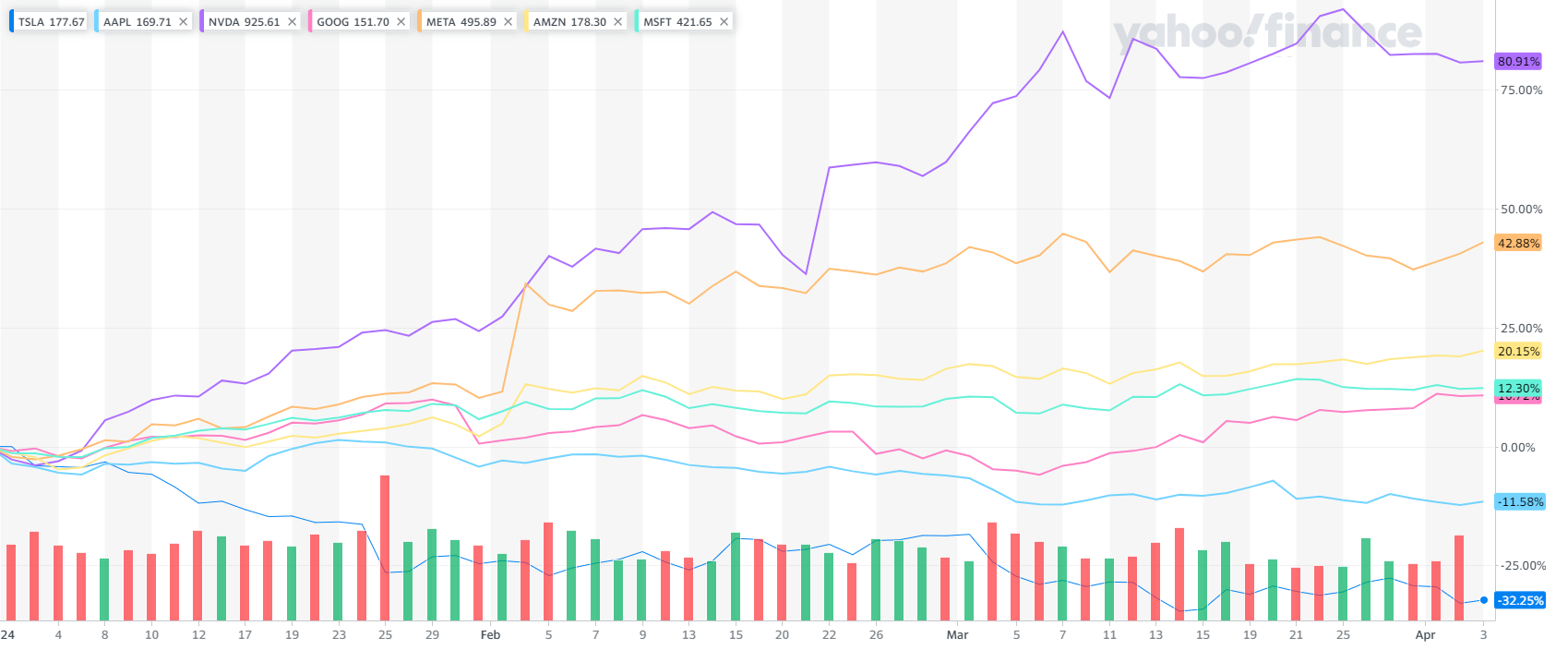

Apple i Tesla notują ujemne stopy zwrotu w 2024 roku. Odpowiednio -12% i -33%. Ta ostatnia wartość czyni z Tesli jedną z najsłabszych spółek z S&P 500 w 2024 roku. Przy średniej stopie zwrotu z pozostałej piątki ze wspaniałej siódemki na poziomie 34% (podciągniętej przez 80% wynik Nvidii) Apple i Tesla wydają się nie pasować do tego elitarnego klubu rynkowego. Zwłaszcza Tesla, która pod względem rynkowej kapitalizacji dała się wyprzedzić kilku spółkom i wypadła z pierwszej 10 największych amerykańskich korporacji.

Warto więc zauważyć, że słabe stopy zwrotu Apple i Tesli są odzwierciedleniem problemów z biznesami tych spółek. Bliższe spojrzenie na te problemy może pomóc dostrzec błędy, które popełniamy gdy myślimy o przyszłości rynkowych liderów.

Zacznijmy od Tesli. Ostatnia wiadomość ze spółki to liczba dostarczonych do klientów pojazdów w I kwartale 2024 roku: 386 810. Ta wartość okazała się o 14% niższa niż konsensus analityków, którzy dodatkowo obniżali swoje prognozy w ostatnich dniach przed publikacją danych. To największa negatywna niespodzianka od siedmiu lat.

Liczba dostarczonych samochodów okazała się też o 8,5% niższa od liczby dostarczonych samochodów w I kwartale 2023 roku. To pierwszy spadek rok do roku od II kwartału 2020 roku (a więc pandemii).

Być może najgorszą informacją z raportu Tesli jest fakt, że spółka wyprodukowała w I kwartale 2024 roku o 46 561 samochodów więcej niż dostarczyła klientom. To największa tego rodzaju luka w historii spółki.

Spółka zwracała uwagę na wdrożenie nowej wersji Modelu 3, zakłócenia na Morzu Czerwonym i problemy w niemieckiej fabryce ale wszystkie te czynniki dotyczą strony podażowej. Być może kluczowym problemem dla Tesli jest strona popytowa.

Analitycy zwracają uwagę na trzy czynniki:

- nasycenie dojrzałych rynków samochodami elektrycznymi

- ekstremalnie wysoką konkurencję w Chinach

- aktywność publiczną Elona Muska psującą markę Tesli (przynajmniej u ludzi niepodzielających jego poglądów)

Jeśli dobrze pamiętam dyskusje sprzed kilku lat o szansach i zagrożeniach dla Tesli to najczęściej wymienianym zagrożeniem było wejście w segment samochodów elektrycznych tradycyjnych producentów samochodów. Część analityków argumentowała, że Tesla nie zdoła konkurować z produkcyjną efektywnością tradycyjnych producentów radzących sobie z produkcją liczoną w milionach pojazdów.

W tym momencie wygląda na to, że największym zagrożeniem dla Tesli jest spektakularny rozwój chińskich producentów aut elektrycznych. Rozwój, który nie tylko bardzo skomplikował ekspansję Tesli na rynku chińskim ale zaczyna ją utrudniać na innych rynkach przez rosnący eksport (konkurencyjnych cenowo) chińskich pojazdów. Dodajmy, że jest to rozwój, który Tesla i inni zachodni producenci samochodów ułatwili przez zbudowanie fabryk w Chinach, transfer potrzebnej technologii i stworzenie produkcyjnego zaplecza (w postaci producentów podzespołów i maszyn do produkcji).

Tak więc sytuacja Tesli pokazuje, że największe zagrożenie dla rozwoju pozornie niezwyciężonych spółek może leżeć w zupełnie innym miejscu niż szukają go inwestorzy i analitycy.

Pod koniec marca Dan Gallagher w Wall Street Journal zwrócił uwagę na przeszkody, które napotyka model biznesowy Apple. Myślę, że Apple podobnie jak Amazon, Google czy Microsoft często są traktowane jako spółki, dla których nie widać zagrożeń. Inaczej wyglądała sytuacja z Meta bo w tym przypadku wielu ludzi zakładało ryzyko znudzenia się społeczeństwa sieciami społecznościowymi lub powstania nowej sieci, która zmiecie Facebook tak jak Facebook zmiótł…MySpace.

Świetną ilustracją przekonania o sile modelu biznesowego (i sile marki) Apple jest wypowiedź Buffetta, który powiedział kiedyś, że gdyby komuś zaproponowano 10 tysięcy dolarów za to, że nigdy więcej nie kupi iPhona to nie przyjąłby tej oferty. W USA potraktowano to jako coś oczywistego.

W 2024 roku możemy już dostrzec kilka zagrożeń dla biznesowej pozycji Apple. Część z nich jest bardzo poważna – duża rola chińskiego rynku w geograficznej strukturze sprzedaży i ogromna rola Chin w geograficznej strukturze produkcji. To zagrożenie już teraz się materializuje w postaci osłabienia marki Apple w Chinach przez chińsko-amerykańską konfrontację. Jest oczywiste, że przejście tej konfrontacji w fazę gorącą (na przykład w konflikcie o niezależność Tajwanu) będzie mieć katastrofalne skutki dla Apple.

Drugim zagrożeniem dla biznesu Apple są działania regulacyjne i sądowe (zarówno w USA jak i w Europie), których celem jest zamknięty ekosystem Apple a zwłaszcza części usługowej biznesu Apple czyli App Store. Pod względem generowanych marż to najbardziej zyskowna część biznesowego imperium Apple. Nawet jeśli wspomniane działania nie zdołają w pełni otworzyć App Store to mogą zmusić Apple do ustępstw, które utrudnią generowanie 70% marży brutto w przyszłości.

Gdy giełdowe spółki są na szczycie często wydaje się, że nie ma poważnych zagrożeń dla ich modelu biznesowego i planów rozwoju. Zwycięskie spółki wydają się maszynami do przynoszenia zysków i zwiększania udziału rynkowego. Strumień informacji płynący ze spółek i sentyment rynkowy, który filtruje te informacje tworzą analityczny silos, w którym trudno dostrzec słabe strony biznesu spółek i scenariusze, które mogą zepchnąć je z pozycji rynkowych liderów.

Historia giełdowa i biznesowa pokazuje jednak, że (niemal?) wszyscy rynkowi liderzy kiedyś tracą swoją pozycję. Ktoś potrafi wskazać inną sytuację?

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.