Doszło do mnie pytanie zadane w przestrzeni publicznej twittera o treści mniej więcej takiej:

Dlaczego ekonomiści, którzy doskonale znają się na ekonomii, a więc domyślnie także na rynku kapitałowym, nie są bogaci i nie zarabiają dużo pieniędzy?

No więc zanim rozwikłam tę „tajemnicę”, muszę sprostować jeden fakt: teza tak postawiona jak w powyżej przywołanym pytaniu jest już u samego zarania fałszywa.

Oto lista ekonomistów, którzy osiągnęli majątek i renomę inwestując na giełdzie, przy czym wymienię tylko tych z samej czołówki bardzo długiego zestawienia :

Warren Buffett – wykształcenie to m.in.: ekonomia na Uniwersytecie Columbia, administracja biznesu University of Nebraska.

Benjamin Graham – ojciec inwestowania w wartość, z wykształcenia ekonomista z Uniwersytetu Columbia.

John Maynard Keynes – doktor ekonomii Uniwersytetu w Cambridge

Peter Lynch – menadżer funduszu Fidelity Magellan, uważany za jednego z najlepszych inwestorów wszech czasów, MBA w Wharton School

Ray Dalio – założyciel funduszu hedgingowego Bridgewater Associates i z wykształcenia ekonomista z Uniwersytetu Harvarda.

Paul Tudor Jones – miliarder, założyciel funduszu hedgingowego Tudor Investment, z wykształcenia ekonomista z University of Virginia.

Richard Donchian – założyciel grupy The Turtles, w latach 80-tych zwiany „Księciem pitu”, z wykształcenia ekonomista z Uniwersytetu Yale,

Joel Greenblatt – założyciel funduszu hedgingowego Gotham Capital, z wykształcenia ekonomista z Uniwersytetu Pensylwanii.

Steve Cohen – założyciel funduszu hedgingowego SAC, z wykształcenia ekonomista z Wharton School.

Bill Miller – menedżer funduszu inwestycyjnego Legg Mason Capital Management Value Trust, w ciągu 15 lat udało mu się pokonać indeks S&P 500, co stało się jednym z największych sukcesów w historii inwestycji, absolwent ekonomii na Washington & Lee University

John Paulson – założyciel funduszu hedgingowego Paulson & Co., z wykształcenia ekonomista z Uniwersytetu Harvarda.

Howard Marks – założyciel i prezes Oaktree Capital Management, z wykształcenia ekonomista z Uniwersytetu Pensylwanii.

Stanley Druckenmiller – zarządzał dla Sorosa w Quantum Fund, absolwent ekonomii z Bowdoin College, doktorant (nieskończony) ekonomii na University of Michigan.

Wystarczy jednak samo nazwisko Buffetta, którego zdaje się do tej pory nie pobił nikt w inwestycyjnym sukcesie, żeby unieważnić tezę o braku sukcesów ekonomistów na polu inwestowania w akcje.

Można też śmiało zaryzykować inną tezę: elita inwestorów, traderów i miliarderów zarządzających funduszami jest wręcz nadreprezentowana jeśli chodzi o wykształcenie ekonomiczne. Niemal jakby stało się ono przepustką do mistrzostwa w tym biznesie.

Ekonomia to chyba obszar działalności najbardziej pokrewny do inwestowania giełdowego, stąd niejako naturalnie najbliższej jej do Analizy fundamentalnej, która czerpała swe początki z ekonomii, a także pobliskich jej finansów i rachunkowości.

Natomiast matematycy, statystycy, informatycy szybciej odnajdą się w tradingu giełdowym, który wymaga umiejętności nieco innego rodzaju.

Kilka obszarów spaja ekonomię i inwestowanie, stąd przydatność znajomości tej pierwszej, w obrębie której zdobywa się wiedzę w takich obszarach jak:

– Analiza makro, czyli zrozumienie, jakie czynniki wpływają na gospodarkę i jak mogą wpłynąć na rynek akcji.

– Statystyka, ekonometria, analiza danych – dla zrozumienia tendencji i korelacji na rynku akcji i w gospodarce, w tym także analiza wykresów, budowa modeli.

– Finanse przedsiębiorstw – badanie bilansów oraz przepływy pieniężne, aby zrozumieć sytuację finansową firm.

– Finanse publiczne

– Teoria inwestycji, teoria portfelowa.

Analizy bilansów, szacowania wartości spółek, liczenia wartości pieniądza w czasie, analizowania wpływu gospodarki czy polityki na zyski firm nie trzeba oczywiście uczyć się koniecznie na uniwersytecie ekonomicznym, ale zgodzimy się, że wiedza tego typu wyniesiona stamtąd daje już naprawdę solidny start.

Sam studiowałem ekonomię, więc mogę potwierdzić, że naturalnie czułem się od początku jak ryba w wodzie w środowisku pokrewnym jakim jest inwestowanie. Być może nawet to mnie do niego zwabiło. Dopiero po latach zdałem sobie sprawę, że sukces inwestycyjny wcale nie musi być pochodną znajomości bilansów spółek, a wreszcie sam stałem się sceptykiem jeśli chodzi o możliwości ekonomistów oraz zależności giełdy od gospodarki.

I prawdopodobne nie jestem jedynym, który w te związki w pewien sposób zwątpił i który ekonomistów postrzega przez zupełnie inny pryzmat:

Oblatanych w teorie ludzi, którzy: nie potrafią przewidzieć kryzysów, kłócą się mając przeciwne zdania na podstawie tych samych danych, na ten sam problem wynajdują skrajnie inne recepty, wydają się oderwani od rzeczywistości.

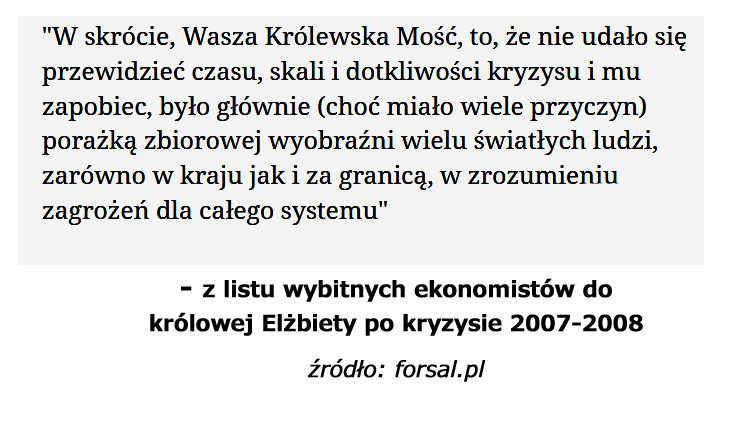

Ukoronowaniem tego sceptycyzmu był list grupy wybitnych ekonomistów brytyjskich jaki wysłali do królowej Elżbiety II, w którym przepraszają ją, że nie przewidzieli wielkiego kryzysu finansowego:

Jednak i obecnie widzimy na co dzień choćby zmagania ekonomistów w bankach centralnych, którzy nie docenili nadchodzącej inflacji, i którzy znaleźli złotą receptę na wszystko: drukarki do pieniędzy.

Jak więc mogą oni odnieść sukces na giełdzie?

A jednak mogą, jak widać po zestawieniu wyżej. Można by sądzić, że ci naprawdę dobrzy w tych analizach poszli w inwestowanie i sobie radzą, a reszta zmaga się nadal z naprawianiem gospodarek. To jednak mieszanina mitów i półprawd. Choćby dlatego, że i ci wyżej wymienieni nie raz popisywali się i w mediach i na swoich rachunkach mocną nietrafnością.

Problem leży w takim razie gdzieś indziej i trzeba go przeanalizować tak, by nie rzucać zbyt łatwych i płytkich oskarżeń. To jednak wymaga sporo miejsca, dlatego wyjaśnienie to przenoszę do kolejnego wpisu.

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Idąc takim tropem rozumowania należałoby również stwierdzić, że w zasadzie piłkarze nie zarabiają pieniędzy z piłki. Wg danych z 2021 w Polsce zarejestrowanych jest 430 tys piłkarzy. Ilu zarabia horrendalne kwoty – 100? – 0,02%

Chwytliwe, ale bez sensu.

Swoją drogą Tomek – sprawdź kto z nich studiował również filozofię 😉

Może 1? Filozofowie to osobna kategoria, zdaje się Soros nim jest

Z piłkarzami to jest tak, że oni zarabiają na kopaniu futbolówki, nikt od nich nie wymaga np. zarabiania na tenisie, bo to też gra w piłkę. Ekonomista ma zarabiać w swoim zawodzie, jeśli miałby zarabiać potężne pieniądze w inwestowaniu musiałby raczej zmienić zawód.

Na gieldzie nie decyduje dyplom, ani stopien naukowy. Rynek weryfikuje wszystko. Jest to jedno z tych niewielu miejsc, gdzie o sukcesie decyduja rzeczywiste kompetencje (wiedza polaczona z doswiadczeniem), oraz jednostkowe predyspozycje (charakter) – i gdzie autentycznie mozna realizowac sie zgodnie z maksyma, iz kazdy jest kowalem wlasnego losu.

Jak zauwazyl Livermoore – "to jedyne miejsce, gdzie naprawde mozna rozwinac skrzydla".