Fakt, że zasady inwestycyjne nie są uniwersalne sprawia, że w środowisku inwestycyjnym popularne są opinie, które wyglądają sensownie, które akceptuje większość inwestorów, a które w licznych sytuacjach mogą okazać się kosztownie błędne.

W poniedziałek pisałem o jednym z takich przekonań, że podejście „dużo czytam i intensywnie myślę” jest najwyższą formą procesu inwestycyjnego i przynosi istotnie lepsze efekty niż bardziej aktywne, tradingowe strategie.

Innym przekonaniem w tej kategorii, które może dla wielu inwestorów okazać się bardzo kosztowne, jest kojarzone z Buffettem i Mungerem: zmienność to nie ryzyko. Kilka dni temu znalazłem je w eseju o 12 lekcjach o inwestowaniu od Buffetta i Mungera.

Ideę w zasadzie „zmienność to nie ryzyko” można streścić w taki sposób: akademicy i managerowie ds. ryzyka na Wall Street używają zmienności jako miary ryzyka. To błąd. Robią tak dlatego, że zmienność łatwo jest policzyć a nie dlatego, że to dobra miara ryzyka. Prawdziwe ryzyko to szansa na trwałą utratę kapitału.

Zaakceptujmy buffettowską definicję ryzyka: szansa na trwałą utratę kapitału. Co to oznacza w kontekście zwykłego inwestora? Inwestor na rynku akcyjnym może trwale stracić kapitał przez dwa fundamentalne zdarzenia: może mieć w portfelu akcje spółki, która upadnie (coś takiego przytrafiło się niedawno akcjonariuszom jednego z polskich banków notowanych na GPW) lub może sprzedać posiadane w portfelu akcje ze stratą.

W wyidealizowanym buffettowskim podejściu inwestycyjnym akcje ze stratą sprzedaje się wtedy gdy popełniło się błąd w procesie inwestycyjnym (zbyt mało się czytało albo zbyt mało intensywnie myślało. Może wtedy gdy pojawił się jakiś trudny do przewidzenia zewnętrzny szok, który rozwali model biznesowy spółki.

W rzeczywistym świecie akcje bardzo często sprzedaje się ze stratą dlatego, że cena tych akcji spadła. W wyidealizowanym buffettowskim podejściu spadek ceny jest korzystnym zjawiskiem, prezentem dla inwestora od „pana niestabilnego emocjonalnie rynku”. Przychodzi do inwestora w fazie depresyjnej i oferuje mu jeszcze tańsze akcje. W rzeczywistym świecie, niemal wszyscy inwestorzy gdy za którymś kolejnym razem rynek zaoferuje im akcje o kolejne kilka procent taniej zamiast ucieszyć się z promocji zaczną się poważnie zastanawiać kto tutaj się myli, kto tutaj zwariował: oni czy rynek? Ten moment będzie dla różnych spółek, różnych inwestorów znajdował się w różnym miejscu krzywej obsunięcia ale dla niemal wszystkich inwestorów ten moment w końcu wystąpi.

Zdaję sobie sprawę, że z czysto inwestycyjnego punktu widzenia sprzedawanie akcji dlatego, że strata na nich (lub zysk) przekroczyła określony poziom procentowy lub złotówkowy nie ma sensu. Przecież odchylenie od ceny za jaką pojedynczy inwestor kupił akcje spółki nic nie mówi o inwestycyjnej atrakcyjności tych akcji. To, że kupiliśmy akcje po 100 zł a teraz kosztują one 80 zł nic nie mówi o tym czy te akcje po 80 zł są atrakcyjną inwestycją.

Niestety, nie poznałem jeszcze inwestora, który jest w stanie ignorować punkt odniesienia w postaci ceny, którą płacił za akcje. Dla większości inwestorów obsunięcia stanowią, same w sobie, istotne ryzyko, że porzucą swoją pierwotną tezę inwestycyjną i zamkną pozycję. Kapitulacja może wystąpić w różnym momencie: zależy to od emocjonalnej charakterystyki inwestora, typu spółki, dominującego sentymentu rynkowego, zaufania do konkretnej tezy inwestycyjnej (wszyscy mamy pozycje z dużym przekonaniem i takie, których nie jesteśmy bardzo pewni). Jednak dla zdecydowanej większości inwestorów obsunięcia mają potencjał do zmuszenia ich do kapitulacji i wykreowania trwałej utraty kapitału. W rzeczywistym świecie obsunięcia, czyli zmienność w dół, zwiększają ryzyko trwałej utraty kapitału.

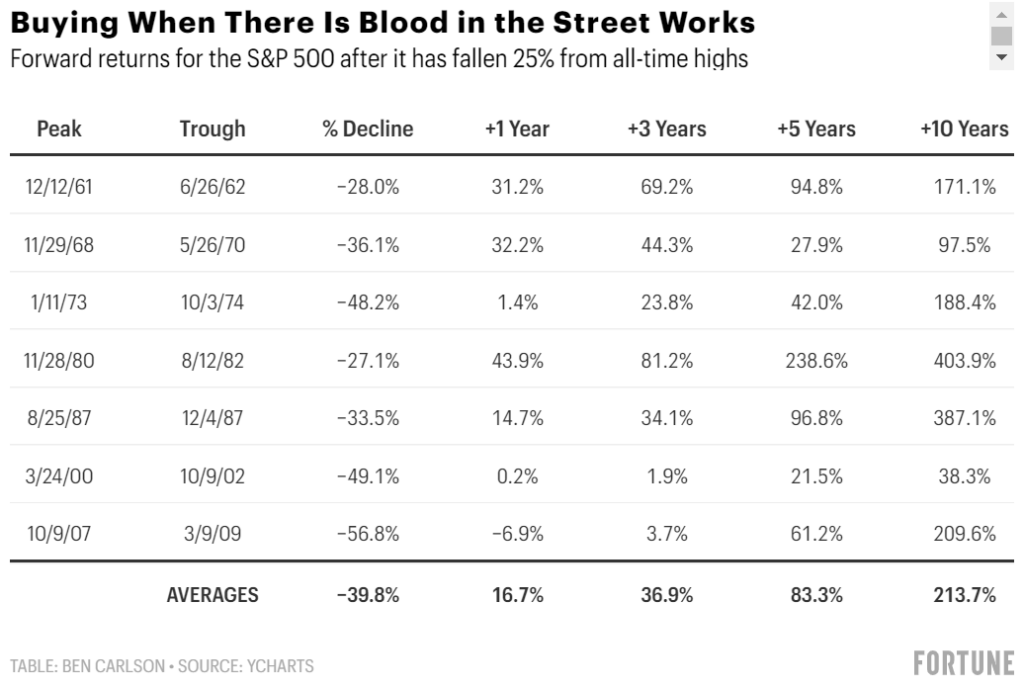

Ignorowanie ryzyka obsunięć dobrze widać w interpretowaniu analiz opartych na danych historycznych dotyczących atrakcyjności inwestowania w bessie. W połowie października Ben Carlson pokazał, że 25% obsunięcie S&P 500 od szczytu do dobry moment na inwestycję. Tekst Carlsona niósł cenne, pozytywne przesłanie w emocjonalnie trudnym dla inwestorów czasie.

Większość inwestorów mogła się domyśleć, że 3, 5 czy 10 letnie stopy zwrotu z takich wejść będą bardzo atrakcyjnie wyglądać. Bessy są krótkie a S&P 500 to wyjątkowo szczęśliwy rynek. Zaskakujące są roczne stopy zwrotu z takich wejść: średnia to 16% a tylko w jednym przypadku (bessa 2007-2009) na siedem zanotowano stratę.

Te pozytywne statystyki ignorują fakt, że w trzech na siedmiu przypadkach maksymalny spadek wyniósł około 50% (warto zauważyć, że wszystkie powyższe wyliczenia wyglądałyby gorzej gdyby uwzględnić okres przedwojenny z Wielkim Kryzysem). Tak więc potencjalni inwestorzy kupujący przy 25% obsunięciu S&P 500 od szczytu musieli „przesiedzieć” ponad 30% obsunięcie swojej pozycji. Co więcej musieli to zrobić w wyjątkowo niesprzyjającym otoczeniu informacyjnym, z każdej strony atakowani negatywnymi informacjami ze spółek, rynku i gospodarki. Inwestorzy kupujący październikowe 25% obsunięcie S&P 500 także powinni być świadomi, że rynek może znaleźć dołek kilkadziesiąt procent niżej.

Inwestowanie w czasie bessy jest więc dużo trudniejsze niż wynika to z analiz historycznych (zwłaszcza jeśli dotyczą udanego okresu na bardzo szczęśliwym rynku). Utrudnia je ryzyko kapitulacji, które pokazuje, że dla większości inwestorów zmienność jest ryzykiem.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.