Tym razem przyszła na mnie niewdzięczna rola udowadniania kto jest, a kto nie jest wielbłądem, ale czegóż się nie robi dla czytelników!

Oto bowiem kolejny zarzut wobec AT:

Gdzie są ci bogaci analitycy techniczni?

W domyśle: „przecież AT nie może działać, więc wszyscy techniczni traderzy na tym tracą.”

Nie to co Warren Buffett, który jest ‚wzorcem z Sevres bogatego inwestora’, a który analizuje spółki fundamentalnie.

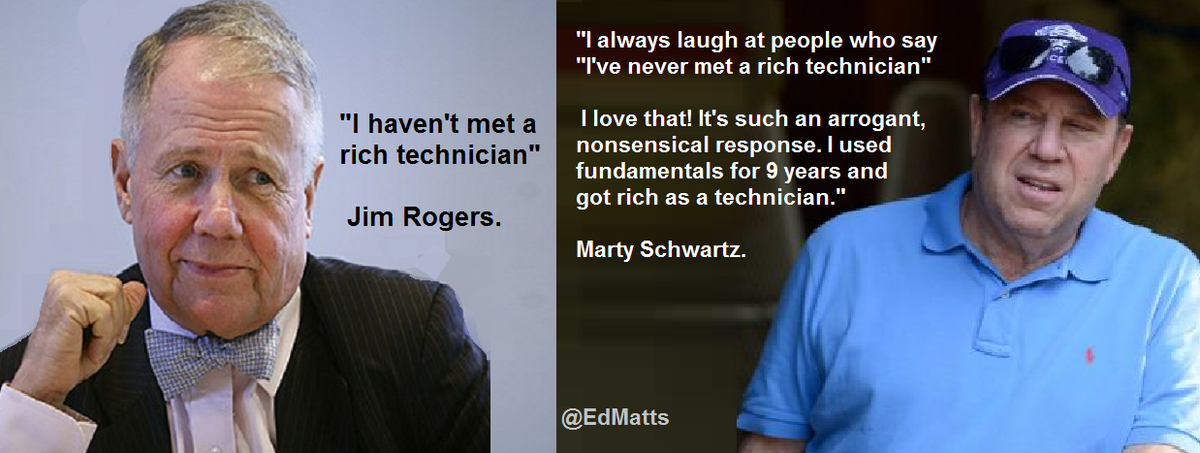

Ten spór o bogatych techników ma też swoją historię wśród samych luminarzy inwestowania. Kiedyś bowiem Jim Rogers, legendarny wspólnik legendarnego Georga Sorosa rzucił bon mot:

„Nie spotkałem bogatego analityka technicznego”

Na co odpowiedział dużo później kolejny z legendarnych traderów – Marty Schwartz, autor zresztą świetnej książki „Pit bull”, opisującej jego zmagania z rynkiem:

„Zawsze śmieję się z ludzi, który mówią >>Nigdy nie spotkałem bogatego analityka technicznego<<. Kocham to! To taka arogancka, bezsensowna odpowiedź. Używałem analizy fundamentalnej przez 9 lat, a stałem się bogaty jako analityk techniczny.”

Rzucę więc kilka przykładów przynajmniej tych traderów używających AT, którzy zapisali się w historii, a ich wyniki były w jakiś sposób jawne i weryfikowalne.

Można zacząć od Munehisa Homma, czyli boga inwestowania i ojca japońskiej analizy świecowej, który dzięki niej zarobił na giełdzie ryżu w XVIII wieku, w przeliczeniu na współczesne dolary, ok 10 miliardów.

W czasach współczesnych trzeba oczywiście udać się do USA. Z pewnością wiemy, że legendarny Jessie Livermore używał „czytania taśmy” i AT, ale choć dzięki temu zarobił dziesiątki milionów USD, to bankrutował z powodu własnych błędów (nie błędów AT).

Szybki przeskok do lat 70-tych i tutaj mamy kolejną legendę, czyli Richarda Dennisa, zwanego „Księciem pitu”. Kupił on miejsce na giełdzie kontraktów w Chicago i tam pożyczone 1600 dolarów zamienił przez 15 lat w 200 milionów! Cały artykuł można przeczytać o tych jego latach w NYT, a kwotę wspomina w świetnej książce „Jak straciłem na giełdzie milion dolarów” inny autor Jim Paul

Dennis w picie chicagowskim analizował przebieg aukcji, czyli obieg zleceń i cen, a więc podstawową formę AT nie wymagająca wykresów. Potem jednak do spółki z W. Eckhardtem stworzyli w latach 80-tych słynny zespół traderów „The Turtles”, który zarobił około 150 milionów $ na grze na kontraktach w ciągu 4 lat. Mamy w książce „Droga Żółwia” świetną dokumentację dokładnych, technicznych reguł dokonywanych przez nich transakcji, a wyniki rok po roku były audytowane.

Po rozwiązaniu grupy jej członkowie założyli własne biznesy oparte o te techniczne zasady, niektórzy do dziś tak inwestują jako tzw. CTA (Commodity Trading Advisor), a także robią to w ten sposób kolejne pokolenia wychowane na tej metodzie. Można to sprawdzać w publikowanych przez nich wynikach, jak choćby Jerry Parkera.

Po nich szła też cała fala tzw. trend-followers. Jak choćby John Henry, który jest współwłaścicielem FC Liverpool.

Część z nich, ale także cała plejada innych gwiazd tradingu, w tym technicy, byli przepytywani przez Jacka Schwagera, który na tej podstawie stworzył serię książek-wywiadów pod wspólnym mianem „Czarodzieje rynków”. Aby się tam znaleźć odpytywani musieli przedstawić udokumentowane swoje wyniki inwestycyjne, przy czym musiałby być to wyniki naprawdę imponujące.

W międzyczasie mieliśmy też erę Larry Williamsa, który położył świat na łopatki wygrywając mistrzostwa świata tradingu, z rocznym zyskiem ponad 11 tysięcy procent, osiągniętym właśnie za pomocą technicznej strategii „wybicia z progu zmienności”. Pokazywał swoje dokonania w wielu książkach, ale nie był jedynym praktykiem, który to robił. Można wspomnieć np. Trader Vica, czyli Victora Sperandeo.

Z tej puli gwiazd wywodzi się również Mark Minervini. O nim pisałem całkiem niedawno, gdy z wynikiem 334% zysku wygrał amerykańskie mistrzostwa inwestowania w 2021 roku (zresztą po raz kolejny). W sposób czysto techniczny traduje on akcjami, zresztą w jego książkach jest cała ta wiedza. Zabieram się do jej przybliżenia, dość tylko powiedzieć, że większość tych zysków to owoc zastosowania jednej technicznej strategii opartej na formacji przypominającej tzw. „Cup & handle”.

Nie będzie wcale nadużyciem dodanie tutaj typowych quants, czyli traderów posługujących się wyłącznie algorytmami. Najsłynniejszy to Jim Simons, miliarder, który sam zaczynał bardzo nieudanie jako intuicyjny trader techniczny. Potem jednak stworzył fundusz, którego pierwsze, niesamowite zyski brały się z analizy samych cen aktywów. Pisałem o tym sporo w tym ->wątku poświęconym książce o nim.

Tak mógłbym mnożyć jeszcze długo, ważniejsza jednak będzie puenta, do której przejdę już teraz.

To, że ci ludzie osiągnęli bogactwo dzięki analizie wykresów, lub szerzej- samych cen, dowodzi, że jest to jak najbardziej możliwe. Trzeba jednak dodać, że nie jest zasługa samej AT, bo taki obraz mają zwykle w głowie krytycy czy zwolennicy. To również, a może przede wszystkim, zasługa znakomitego zarządzania ryzykiem, kapitałem oraz własną osobowością, gdzie techniczne narzędzia były tylko uwerturą do transakcji.

Jednak dokładnie to samo dotyczy Warrena Buffetta i jego miliardów. To przecież nie Analiza fundamentalna czy metoda inwestycji w wartość grały na giełdzie, lecz posługujący się nimi w doskonały sposób Buffett, trafiający na doskonałe czasy, robiący magię nazwiskiem, posługujący się powierzonymi kapitałami i lewarem.

CDN

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.