W poprzednim tekście zwróciłem uwagę na badanie, które pokazało, że efekt nocnego pchania rynków w górę (overnight drift) ujawnił się z dużą siłą na aktywach memowych. Overnight drift to anomalia rynkowa, w której całość albo dużą część stóp zwrotu wypracowywana jest w nocy czyli pomiędzy zamknięciem a otwarciem sesji.

Jeśli weźmiemy pod uwagę powszechność, stabilność i siłę overnight drift to uznanie go za jedną najważniejszych anomalii na rynkach akcyjnych w ostatnich dekadach nie będzie pozbawione podstaw.

Być może pozwalam sobie na zbyt duże uproszczenie ale inwestorzy mogą traktować zjawiska, które badacze nazywają anomaliami rynkowymi jako potencjalne okazje do zarobku. Gdy badacze mówią o anomalii w postaci efektu momentum to inwestorzy mogą myśleć o okazji do zarobku przez kupowanie spółek z wysokim momentum (wysokimi stopami zwrotu w pewnym okresie) i sprzedawanie spółek z niskim momentum (niskimi stopami zwrotu w pewnym okresie).

Dlatego sposób w jaki autorzy badania Night Moves: Is the Overnight Drift the Grandmother of All Market Anomalies? podeszli do nocnego pchania rynków w górę stanowi interesujące ramy myślowe do analizowania wszystkich rynkowych anomalii a więc potencjalnych okazji do zarobku. Nie byli oczywiście pierwsi ale zrobili to w bardzo zrozumiały sposób.

Z każdą rynkową anomalią, z każdą potencjalną inwestycyjną okazją do zarobku wiążą się trzy podstawowe zagadnienie. Pierwsze dotyczy tego czy mamy do czynienia z efektem losowości w olbrzymiej ilości danych wytwarzanych na rynkach finansowych czy z tendencją wynikającą z w miarę trwałej struktury rynku czy preferencji jego uczestników, co do której możemy oczekiwać, że utrzyma się w najbliższej przyszłości. W przypadku anomalii rynkowych istnieją pewne przesłanki sugerujące, że możemy mieć do czynienia z tą drugą możliwością.

Autorzy badania, Haghani, Ragulin i Dewey, zwrócili między innymi na trwałość efektu overnight drift, który istnieje na rynku już kilka dekad, co więcej istnieje już jakiś czas po tym gdy został opisany (choć wydaje się słabnąć). Opisanie i rozpowszechnienie wiedzy o anomalii rynkowej to jeden z najważniejszych dla niej testów. Inną przesłanką może być rozpowszechnienie anomalii – to, że występuje na wielu rynkach, w różnych klasach aktywów. Optymistycznym symptomem może być także odporność anomalii na niewielkie zmiany jej parametrów (efekt momentum nie działa dla jednego konkretnego okresu czasowego choć w badaniach z reguły używa się okresu 12 miesięcy).

Drugim zagadnieniem jest kwestia tego czy mamy do czynienia z „czystą” okazją do zarobku czy raczej z sytuacją, w której jesteśmy wynagradzani za wzięcie jakiegoś ryzyka. Ta druga sytuacja nie przekreśla oczywiście anomalii ani jej atrakcyjności. Uczestnicy rynku mają różne preferencje i jeśli możemy wziąć ryzyko, którego inni uczestnicy rynku nie znoszą i dobrze rozumiemy to ryzyko to możemy oprzeć na tym inwestycyjne podejście.

W przypadku nocnego pchania rynków w górę naturalną reakcją części inwestorów, zwłaszcza day traderów była zapewne uwaga, że wysokie stopy zwrotu w okresie zamknięcia rynku są zrozumiałe bo zostawanie z akcjami na noc wiąże się z niedogodnościami, dyskomfortem. Może być to okres podwyższonej zmienności. Na pewno jest to okres, w którym reagowanie na zmienność jest bardzo trudne ze względu na drastycznie ograniczoną płynność

Trzecie zagadnienie dotyczy tego czy na anomalii można zbudować strategię inwestycyjną czy można ją zyskownie eksploatować po uwzględnieniu wszystkich kosztów transakcyjnych. Jeśli wstępna odpowiedź na to pytanie jest twierdząca to można się zastanowić dlaczego nikt tego nie robi. Warto zauważyć, że podane przez autorów badania roczne stopy zwrotu z ich strategii eksploatującej overnight drift (spektakularne 38% rocznie) nie uwzględniają kosztów transakcyjnych.

Haghani, Ragulin i Dewey podali kilka sensownych argumentów wyjaśniających fakt, że profesjonalni inwestorzy nie zdołali zneutralizować nocnego pchania rynków w górę:

- overnight drift może być jedną a wielu anomalii generowanych przez przepływy kapitału od inwestorów detalicznych (zawyżające ceny otwarcia) i inne anomalie mogą być atrakcyjniejsze

- kluczowym limitem może być wielkość pozycji – wykorzystanie overnight drift wymaga zamykania pozycji na otwarciu rynku gdy głębokość rynku nie jest duża z punktu widzenia wielkich funduszy

- profesjonalni inwestorzy mogą preferować wchodzenie w okres zamkniętego rynku bez pozycji albo ze znacznie ograniczonymi pozycjami

Moim zdaniem inwestorzy przeprowadzający kwantytatywne analizy na polskim rynku akcyjnym w kontekście strategii zakładających otwieranie pozycji na otwarciu lub zamknięciu sesji na spółkach spoza WIG20 (i używający danych z otwarć i zamknięć w testach) powinni wziąć pod uwagę drugi punkt na powyższej liście.

Jeśli weźmiemy pod uwagę wszystkie okoliczności związane z overnight drift, te odnoszące się do ryzyka zostawania z akcjami na noc, potencjalnych przyczyn anomii (zawyżonych otwarć i zaniżonych zamknięć) i trudności z praktycznym wykorzystaniem tej anomalii to moim zdaniem nie będzie konieczności uciekania się do spiskowych teorii w celu wyjaśnienia tego zjawiska.

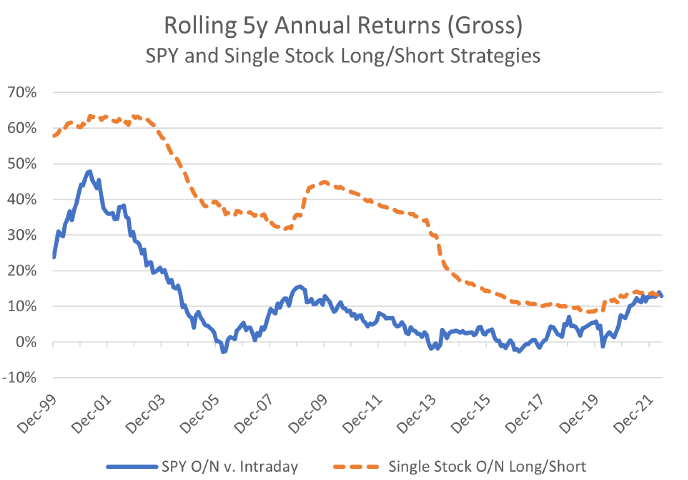

Tym bardziej, że ostatniej dekadzie efekt nocnego pchania rynków w górę wyraźnie osłabł i być może jest na tyle słaby, że nie pozwala na zyskowną eksploatację z uwzględnieniem kosztów transakcyjnych:

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dziękuje za ciekawego posta!

Z wykresu trochę? widać iż zwrot ze strategii jest większy w rynkach bessy, a mniejszy na hossy.

1. Czy w pracy poruszali ten temat?

2. Co autor o tym myśli?

@ Rado

Nie poruszali. Przynajmniej nie w tej cytowanej w tekście. O samym overnight drift jest już pewnie z kilkanaście mocnych badań.

Myślę, że takie rzeczy lepiej czytać z surowych danych a nie z wykresu ale jeśli rzeczywiście jest ten efekt to łatwo dopisać mu wyjaśniającą narrację. Bo przecież w czasie bessy zostawanie na noc z akcjami wydaje się wyjątkowo mało przyjemne więc zgodnie z klasycznym podejściem "powinno być to wynagrodzone".

Dziękuje.

Jeśli tak jest to możliwe iż to tłumaczy słabsze wyniki strategii w ostatnich 10l = hossa.

Wtedy w 2022 ma okazje „nadrobić” brakujące lata.