Wg nieoficjalnej statystyki aż 80% inwestorów nie stworzyło jeszcze swojej kompletnej, w miarę obiektywnej strategii, która oferuje potencjalną zyskowność i zgodnie z którą mogliby podejmować zdyscyplinowane decyzje.

Na naszych blogach próbujemy na wiele sposobów skłonić do jej stworzenia dla własnej, wszechstronnej korzyści. Mamy jednak świadomość, że ten oferowany przez nas perfekcyjny świat inwestycyjny odbiega od realności dnia codziennego. Uświadomiła mi to dodatkowo rozmowa, którą odbyłem mailowo z jednym z naszych stałych, wieloletnich czytelników.

Jej obszerne fragmenty zapisałem poniżej. Mój rozmówca nie chciał się ujawnić. Poprosiłem go o zgodę na zamieszczenie tej naszej konwersacji na blogu w jednym celu, do którego nawiązuje tytuł wpisu:

Pokazania, że jeśli ktoś z naszych czytelników boryka się z podobnymi problemami, to nie jest jedynym, który próbuje z mozołem przecierać własną drogę do zysków. Bo może zwykle nie brakuje do tego werwy, chęci i motywacji, ale czasem trudno przebić się przez tony strategii, wymagań, błędów, przestróg, porad, albo zwykłej ściemy. A może po prostu ciężko odnaleźć się w tym mentalnie.

Potrzeba czasu, prób i błędów, cierpliwości, często wyjścia ze strefy komfortu. Warto jednak próbować! Nawet jeśli rezultat końcowy nie jest perfekcyjny.

***

Kat: To jak wygląda Twoja historia przetrwania na rynku finansowym?

Czytelnik: Przede wszystkim, nie wydaje mi się, aby w tej historii było coś szczególnego oraz godnego naśladowania. Na pewno nie jest to droga, jaką mógłbym komukolwiek polecić. Wydaje mi się jednak, że ta historia ma swoją wartość jako pewne odczarowanie zarabiania na giełdzie, które jest malowane w social mediach.

Moja historia inwestowania to przede wszystkim dorzucanie z oszczędności do giełdowego koszyczka, pomimo wielu lat generowania strat. Robię to licząc, że coś z tego w końcu kiedyś wyjdzie. Próbowałem z funduszami TFI, futuresami, akcjami. I te ostatnie w końcu zaczęły mi płacić. Ani ze mnie technik, ani tym bardziej fundamentalista. Popełniam błąd za błędem. Nie mam żadnego systemu. Jako że mi samemu brakuje wiedzy i kompetencji, to szukam raczej natchnienia wśród tego, co ludzie piszą.

To, co mi pozwoliło nie zatonąć, to zarządzanie wielkością pozycji. Najlepsza lekcja jaką odebrałem z blogów BOSSA (ukłony) oraz literatury.

Ktoś tam próbuje prowadzić biznesy, jeden za drugim, aż się uda, a ja próbuję ratować oszczędności przed inflacją oraz pomnożyć je na giełdzie. Ile razy mam ochotę rzucić całą tą zabawę, to kołacze mi w głowie „nie poddawaj się nigdy”. Więc próbuję dalej.

Kat: Próbowałeś jakichś konkretnych rodzajów analiz rynkowych? A co z zarządzaniem ryzykiem?

C: AT nie, bo nie poznałem jej dość dobrze. Ogólniki jakieś raczej. AF tym bardziej. Nie znam też żadnych narzędzi do tworzenia systemów, testowania ich. Inwestowanie to jednak moje zajęcie dodatkowe. Większość swojego czasu poświęcam pracy zawodowej, która bądź co bądź daje mi utrzymanie.

Owszem, próbowałem zajmować pozycje pod różne formacje AT, ale to tak na oko, bez ściśle określonych reguł. Więc sam chaos. Tyle w tym przynajmniej było, że wtedy ustalałem sobie w głowie jakieś stopy (akcje) bądź faktyczne zlecenia stop-loss (kontrakty), aby nie dać się spłukać. Jako że na początku dysponowałem małymi kwotami (rzędu 500 zł), to wychodziłem z założenia, że muszę szukać okazji z ogromnym stosunkiem zysku do ryzyka. Więc oglądałem kreski, składałem zlecenia i traciłem kapitał na wynalazkach typu Gant, Krezus, Próchnik. Niby z widzianych przeze mnie „formacji” wychodziło, że jak się uda, to zysk pokryje wszystkie straty z nawiązką, w praktyce jednak kapitału tylko ubywało.

Rachunków co prawda nigdy nie wyzerowałem, ale po jakimś czasie uznałem, że to droga donikąd. Tyle z tego wyciągnąłem, że patrzenie w same kreski, bez oglądania się na otoczenie (co to za firma, czy i jakie ma produkty, kto ją prowadzi, czy ma zyski) to za mało. Więc darowałem sobie takie spekulacje na bankrutach i zacząłem szukać poważnych spółek do inwestowania.

Jednym z fajniejszych typów był CD Projekt w 2013 roku. Kupiłem po 15, sprzedałem radośnie po 17. Muszę przyznać, że mocno mnie ten zysk podbudował. Tym bardziej, iż uznałem, że skoro teraz inwestuję w poważną firmę, to i może kwotę poważniejszą niż 500 zł zainwestuję, aby i zysk był bardziej namacalny. I tak właśnie się stało: pojawił się sukces. No a zaraz potem radość z pierwszego fajniejszego zysku została przyćmiona bólem i cierpieniem oglądania odjechanego pociągu. 3 lata patrzyłem na to z całkowitą niemocą, aż w końcu odkupiłem po 60 i znowu sprzedałem za szybko, po 100. Jednak było już lepiej. Tutaj postanowiłem sobie, że następnym razem jak mi będzie rosło, to będę trzymać pozycję ile się da, wykorzystać trend do końca, a nie uciekać przy pomniejszych korektach. To jednak przy założeniu, że kapitał jest zainwestowany w sensowną spółkę, gdzie wiem i rozumiem co ona robi. To postanowienie miało później swoje poważne konsekwencje.

W międzyczasie próbowałem iść za typami i radami różnej maści „guru” internetowych. Z mizernym skutkiem, jak się można domyślać. Przez to poniosłem chyba największą możliwą stratę: całkowicie ominęła mnie mega hossa w Stanach po 2008 roku. Tak dałem się wkręcić w narrację krachu, upadku i końca świata, że przez lata praktycznie całość oszczędności wkładałem w mocno defensywne aktywa, zamiast inwestować w akcje. A na Blogach pisaliście: kupować ryzyko! Brać ETFy! Zagranica! No ale kto by tam się słuchał.

Dużą zmianą jakościową było uznanie, że ani mi nie idzie spekulacja próbując szczątkowych metod AT, ani mi nie idzie samodzielny dobór spółek. Owszem, coś tam fajnego udało mi się włożyć do portfela, ale ponieważ miałem obawy ryzykowania poważniejszego kapitału, to i zyski – mimo, że były i cieszyły – nie były dość dużo ważące.

Kilka lat temu moją uwagę zwrócił raport miesięczny publikowany przez DM BOŚ. Wyniki tam prezentowane są przecież fenomenalne, i to jeszcze na mizernym, polskim rynku. Uznałem więc, że skoro mi samemu nie idzie, że skoro odstawiam na bok internetowych celebrytów, że skoro kończę z szukaniem krachu tam, gdzie go nie ma, to należy w końcu dać szansę profesjonalistom. Posłuchać też rad z Blogów, gdzie było pisane „opłaca się być optymistą”. Więc najpierw zrobiłem sobie kilka obliczeń jakie to bym wyniki uzyskał podążając za rekomendacjami z raportu miesięcznego (na kilka lat wstecz), ale z uwzględnieniem prowizji, podatku oraz pominięciem krótkich pozycji. Wyszło in plus, więc przeznaczyłem pewien kapitał na osobny portfel, aby przekonać się jak to pójdzie w praktyce. Tym razem poszło całkiem dobrze. A na pewno lepiej, niż to kiedy sam próbowałem dobierać spółki.

Okazało się nawet, że miałem sporo szczęścia z timingiem. Wkrótce po rozpoczęciu tego eksperymentu, zgodnie z rekomendacją, zakupiłem Mercatora po jakieś 8 zł w 2019 roku. A potem przyszedł marzec 2020. I znowu ból i cierpienie. Przez kilka pierwszych miesięcy obserwowałem jak mi ładnie rośnie nowy portfel akcji, a następnie jak uciekają zyski podczas covidowego krachu. Miotając się między różnymi mądrościami giełdowymi („trzymać się systemu, a ostatni raport nie rekomendował sprzedaży”, „ciąć straty!”) wybrałem drogę środka. Zredukowałem mocno pozycje, zaksięgowałem część zysku, ale trochę akcji pozostawiłem. Między innymi po to, aby nie zostać na lodzie, tak jak wcześniej z CD Projektem. Odbicie przyszło, portfel dał zarobić (głównie przez częściowo pozostawionego Mercatora), tylko jakoś nie przyszło mi do głowy, że przecież mogę wrócić do zamkniętych wcześniej pozycji. Tym sposobem majątek przeszedł mi koło nosa. Chyba strach przed wyczekiwanym tyle lat krachem (w końcu przecież nadszedł! To tylko odbicie zdechłego kota!) nie pozwolił mi odkupić sprzedanych wcześniej akcji. Niemniej jednak, tyle było lepiej, że tym razem nie zostałem już z niczym.

Kolejne bolesne doświadczenie to obserwowanie Mercatora spadającego ze szczytu. BOSSA wydała rekomendację sprzedaży przy kursie około 450 zł. No ale tutaj odezwało się moje postanowienie sprzed lat po zbyt wczesnym wywaleniu CD Projektu: „Nie popełnię tego samego błędu ponownie!”, które wygrało z „trzymać się systemu, tzn. rekomendacji”. Więc przesunąłem „na papierze” Mercatora z portfela rekomendacji do swojego własnego i tak sobie oglądam jak leci i leci, zastanawiając się kiedy w końcu pęknę, skapituluję i sprzedam. Jestem tego coraz bliżej, szczególnie po wniosku z ostatniego wpisu Adama Stańczaka „Lekcja warta zapamiętania”. Zjazd na poziomie 90% jest praktycznie nie do odrobienia. Nie ma co blokować pozostałych pieniędzy licząc na nie wiadomo co.

W zasadzie wychodzi na to, że umiem sobie radzić emocjonalnie ze stratami, ale nie umiem z zyskami. Może to dlatego, że strat miałem więcej i częściej, a zyski to dla mnie jakaś nowość i nie umiem się z nim obchodzić. Ubolewam, że wszelkie błędy, o których czytałem i które znam z teorii, muszę przećwiczyć na własnej skórze. Efektywniej by było uczyć się na błędach innych. Co innego jednak powiedzieć, a co innego zrobić. Tylko co do licha powstrzymuje przed stosowaniem się do dobrych i skutecznych rad innych, bardziej doświadczonych osób? Jedyna odpowiedź jaka mi przychodzi do głowy to to, że to są rady właśnie „innych” osób. Ego nie pozwala. Mimo, że to jest zupełnie bez sensu przecież.

Niemniej jednak, wydaje mi się, że jest w tym wszystkim jakiś postęp. Jakby nie patrzeć jestem na plusie i to nawet ponad inflację, co już jest wystarczającą nagrodą.

Kat: Jeśli dobrze rozumiem, to Twoje problemy są wynikiem prób znalezienia własnych limitów, ograniczeń, dążenia do psychologicznej adaptacji do rynków, znalezieniem satysfakcji na jakimś bezpiecznym poziomie, autorskiej metody, a nie szukanie na siły optymalnych „ustawień” książkowych?

C: W moim odczuciu działam mocno po omacku. Pomijając wspomniany portfel rekomendacji, to nie mogę powiedzieć, abym miał jakikolwiek system. To raczej metoda prób i błędów. Ten portfel rekomendacji działa mi o tyle, że dostaję od kogoś rekomendacje, a ja tylko składam zlecenia. No, z pewnymi moimi modyfikacjami, typu unikanie spółek Skarbu Państwa. Największą wartością Raportów Miesięcznych BOSSA są rekomendacje sprzedaży. Wychodzenie z pozycji to ciągle moja bolączka, a tutaj mam podane na tacy. Chociaż i to udało mi się popsuć. Przykładem jest pozostawienie Mercatora, mimo że rekomendacja nakazywała sprzedaż.

Powiedziałbym raczej, że moje problemy wynikają z przekonania, że na giełdzie można łatwo i szybko zarobić. Jak poznałem kontrakty i zalety lewara, to wyobrażałem sobie jak to przyjemnie będę zarabiać na giełdzie. Po pierwszym zapoznaniu się z ideą AT szukałem różnych sygnałów/formacji na FW20, wyliczałem punkty stop-loss, wystawiałem zlecenia i zostawiałem. Praktyka pokazała, że nie przynosiło mi to w dłuższym czasie pozytywnych rezultatów, byłem pod kreską, mimo pewnych sukcesów po drodze.

Dalej próbowałem spekulować na akcjach, tak jak już pisałem. Tutaj znowu padłem chyba ofiarą wizji szybkiego wzbogacenia się. Szczególnie po tym, jak wyglądała hossa małych i średnich spółek w latach 2005-2007. Wystarczyło tylko kupić coś, co urośnie 10x i już, gotowe. Ba, co tam 10x, Gant dał przecież zarobić 100x 🙂 Metodykę miałem tutaj podobną jak na kontraktach. Wybrać coś, kupić, postawić zlecenia stop-loss i czekać na zyski. No jednak znowu wyszło mizernie.

Kat: Czy sam czujesz, że te braki, błędy wymagają pracy, ale są jakieś przyczyny, które Cię od tego odciągają w jakiś sposób?

C: Czasami miałbym ochotę odciąć się całkowicie od pracy zawodowej i skupić tylko na giełdzie, choćby przez jakiś czas. Zobaczyć, czy faktycznie praca tak mi przeszkadza jak mi się wydaje, czy to tylko wymówka. Jednak nawet mając 100% czasu do dyspozycji na giełdę, to brakuje mi wiedzy. Solidnej, fachowej wiedzy. To, co znam tylko tak z wierzchu, należałoby przestudiować i przećwiczyć porządnie. Następnie brakuje mi umiejętności zbudowania sobie systemu oraz przetestowania go. Wydaje mi się, że uzupełnienie tych braków mogłoby mi pomóc w bardziej świadomym działaniu i być może w osiąganiu lepszych wyników.

Jest też jedna sprawa, która mi doskwiera od wielu lat. Brakuje mi możliwości nauki bezpośrednio od kogoś. Kogoś, z kim mógłbym porozmawiać, kto mógłby spojrzeć na to, co robię. Skomentować, skrytykować, nakierować. Lektura to nie to samo. Jestem przekonany, że to by mi bardzo pomogło.

W tej chwili zastanawiam się „co dalej”.

Za rok 2021 mam stratę, podczas gdy SP500 zrobił 40%. Zapaliła mi się lampka ostrzegawcza, czy aby warto szarpać się dalej, czy nie lepiej przejść na ETF.

Przeprowadziłem analizę swoich wyników i umieściłem na wykresie. W wyniku tego ćwiczenia uzyskałem obrazki jak poniżej:

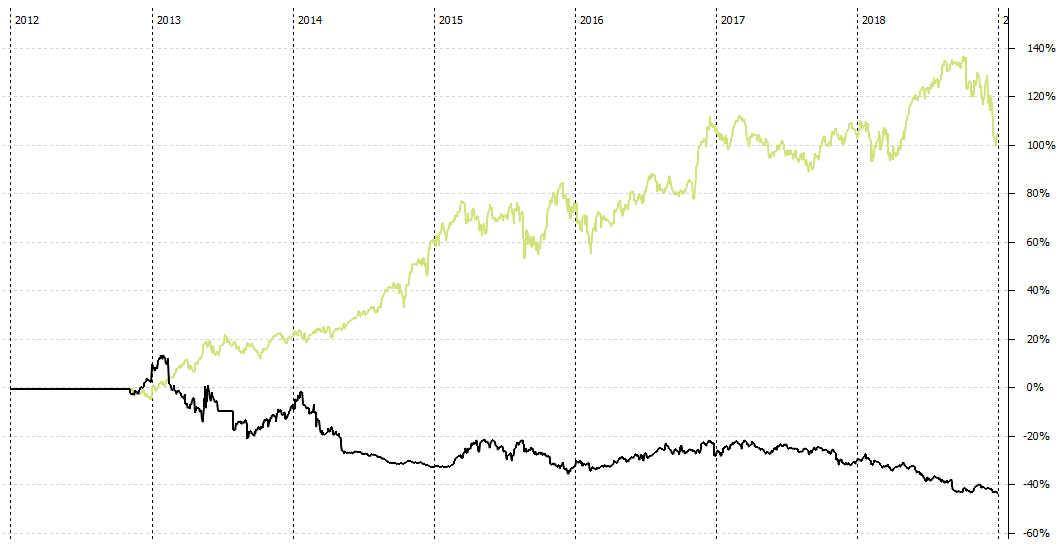

Kolor czarny to mój portfel.

Kolor seledynowy to SP500 (ETF SPY5.DE).

Lata 2012-2019 to właśnie mój okres „przetrwania”. Droga przez mękę. Po zobaczeniu powyższego obrazka przypomniało mi się, jak bardzo przez ta lata giełda mnie zmaltretowała.

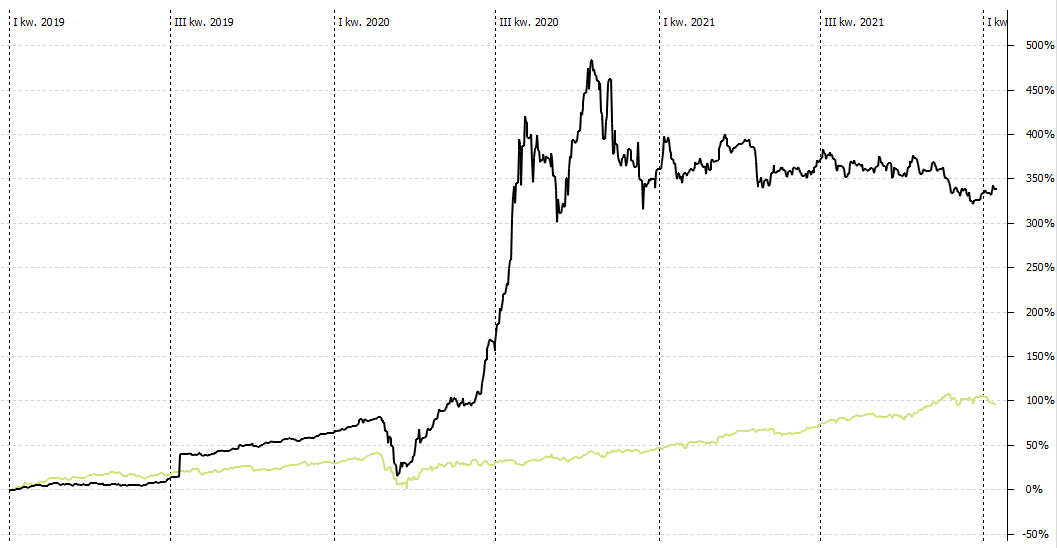

Dalej, lata 2019-2022, kiedy w końcu pojawiły się sukcesy:

Z tego by wynikało, że warto było. Sukces! Pokonałem SP500!

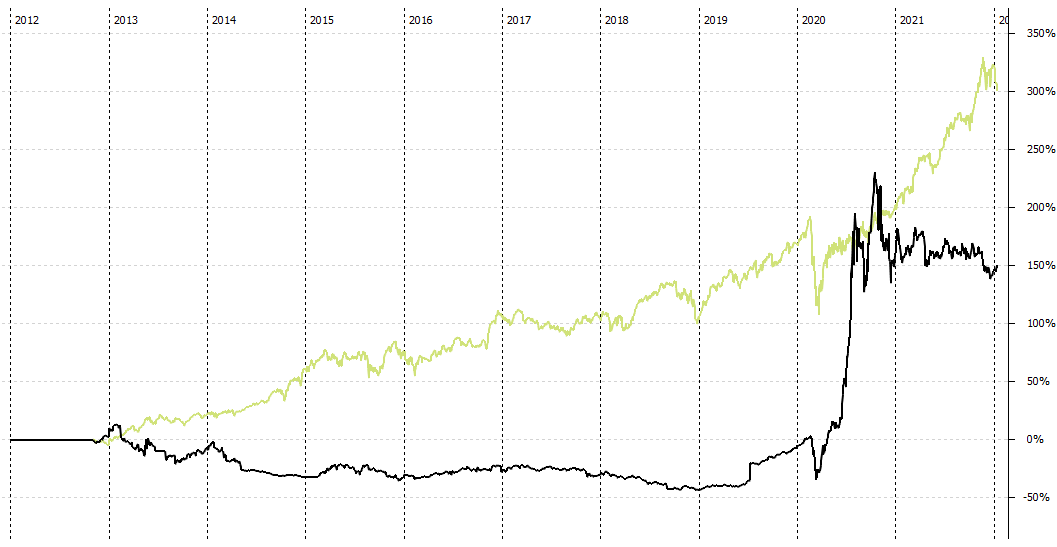

Jednak jak spojrzeć szerzej, czyli na lata 2012-2022:

to pomimo ostatnich sukcesów już nie jest tak kolorowo. Było kupować ETF na SP500, cieszyć się hossą, a czas poświęcony giełdzie spożytkować na coś innego.

Teraz kluczowa kwestia jest taka, czy uda mi się kontynuować dobrą passę z ostatnich 3 lat, czy nastąpi powrót do średniej. Czy ten krótki, bardzo dobry okres to faktycznie efekt systematycznej pracy, do powtórzenia, czy to był tylko fuks.

Kat: A masz jakiś plan, motywację, cel czy cokolwiek by kiedyś usiąść i zrobić jakąś strategię dla siebie, czy może już się odnalazłeś w tym jak to robisz, i jakieś strategie to tylko tak naprawdę alibi i rzecz, która raczej się nie wydarzy?

C: Chciałbym kiedyś zrobić jakąś strategię. Nawet jeśli nie do końca to by była „moja” strategia, to przejść cały proces, aby go zrozumieć i umieć zastosować. Tak, gdybym wymyślił już taką całkiem swoją, to aby technikalia mieć opanowane.

Swoimi próbami czysto spekulacyjnymi szukam różnych okazji i próbuję coś ugrać. A przede wszystkim się nauczyć. Wyciągnąć jakieś lekcje z błędów i nie popełniać ich ponownie. Wiadomo, różnie wychodzi. Jednak mimo że na spekulacjach głównie tracę, to nie składam broni. Wydaje mi się, że zbliżam się do sukcesu, czyli zyskownego rozgrywania spekulacji.

Może też dlatego nie mogę w sobie zebrać dość energii do stworzenia systemu i strategii? Może to do mnie nie dość przemawia? Oczywiście, w żadnym razie nie kwestionuję zasadności posiadania tychże. Podejrzewam, że o ile uda mi się w końcu znaleźć swój sposób na regularne zarabianie, to też będzie to w końcu jakiś system. Tyle, że mój.

Kat: bardzo Ci dziękuję za podzielenie się swoimi doświadczeniami. Nam, blogerom pomaga to bardzo w spojrzeniu od takiej właśnie, personalnej strony i przemyśleniu tekstów w przyszłości.

***

Gdyby ktoś chciał podzielić się swoją historią i wnioskami z inwestowania można mnie łapać mailowo na kathay(w) interia.pl

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawy wywiad i ciekwwy blog. W ramach WOSP moge zaproponowac 1 sesje couchingowa pana Czytelnikowi.

Info na linkedin. Pozdrawiam

Imponuje mi fakt, że ktoś potrafi mówić o własnych porażkach a tutaj mamy przykład tkwienia w trudności przez naprawdę długi czas.

Nie ma sensu dawać rad czytelnikowi od maila, prawdopodobnie literaturę przerobił i przerabia dalej a tam jest już wszystko powiedziane.

Moja historia wyglądała podobnie, zaczynałem od 500 zł na spekulacje i je traciłem przechodząc przez cały wachlarz błędów jakie się popełnia w tej grze. Po kilku latach grania na wyczucie w końcu moja nieistniejąca strategia zaczęła nabierać kształtów i gdy odkryłem narzędzie do testowania strategii to moje zaufanie do niej wzrosło w końcu przestałem się bać zysków i strat. Ta część stała się u mnie mechaniczna i skończyło się psychiczne cierpienie. Od tamtego czasu regularnie testuje moją strategię na sucho, żeby nie stracić rytmu. Ufam jej i robię w kółko to samo. Gówniany ze mnie programista, nie znam się na analizie fundamentalnej i nie wierzę w analizę techniczną. Gram szkołę Livermora i zresztą blogi zrobiły świetny opis jego strategii. literaturę z Livermorem mam chyba całą dostępną na rynku i chociaż nie skopiowałem jego strategii 1:1 i potrzebne było dostosowanie jego do siebie ale również do dzisiejszych czasów to dałem radę. Cały okres nauki trwał u mnie 6 lat by dojść do miejsca gdzie moje zyski w dzienniku stały się regularne i stąd od razu wskoczę na kolejny temat, o którym chciałem napisać.

Dziennik inwestycyjny to złoto dla rasowych spekulantów. Widzisz tam natychmiast gdy coś dzieje się niedobrego z Twoją strategią, wtedy czas zmienić rynek, przetestować strategię jeszcze raz na sucho żeby wejść w jej rytm albo po prostu odpuścić na jakiś czas grę i przeczekać złe warunki rynkowe. Ciężko analizować swój stan emocjonalny na chwilę obecną a jeszcze trudniej jest to zrobić i spojrzeć na siebie sprzed kilku dni czy tygodni, dziennik w moim przypadku uratował mnie przed błądzeniem z niedziałającymi strategiami i chociaż mój Excel ewoluował do mocno skomplikowanego na pierwszy rzut oka to codziennie wpisuje w niego zmianę stanu gotówkowego (czyt. po zamknięciu pozycji, nie liczę tych otwartych zmian) na moim rachunku spekulacyjnym.

Jeżeli chodzi o narzędzie do testowania strategii to używam tradingview, jest tam opcja odtwarzania świeczek z przeszłości. Można sobie rysować, liczyć i bawić. Wyniki przepisuję do excela i po przerobieniu na sucho np. 3 lat danego symbolu wiem ile % z tego zarobiłem i czy opłaca się walczyć. Stąd na przykład darowałem sobie pary walutowe, bardzo rzadko zawieram na nich transakcje, muszą być idealne warunki handlowe.

Brakuje mi tylko otoczenia, całego tego sentymentu innych graczy do konkretnego papieru. Osobiście używam twittera żeby na bieżąco interesować się gorącymi spółkami i tematami wokół których toczy się gra, to w gorących tematach mamy największe ruchy % na walorze ale niestety w danych historycznych nie da się tego sprawdzić chociaż chyba w książce Czarodzieje Rynków ktoś z sławniejszych praktykantów tego biznesu nawet radził by wybrać losowy walor, losowe miejsce na wykresie i dojść do wniosku co tego dnia się wydarzyło, że mieliśmy duży ruch wzrostowy więc chyba się da.

Pozdrawiam czytających,

//Hubert

Dobrze, że bohater w/w wywiadu wybrał rekomendowany przez BOŚ Merkator, a nie np. JSW które zostało wycenione w październiku 2021 na 70 zł, po dwóch miesiącach na 28, a po kolejnym miesiącu na 55.Bo wówczas niezależnie od tego, czy by zarobił, czy stracił na inwestycji to na pewno nabawił by się co najmniej pomieszania zmysłów albo obłąkania, przy których to stracone pieniądze były by nic nie znaczącym wydarzeniem.

😉 Paulinka … brawo.