Dalsza część rozmowy, która jest kontynuacją wywiadu rozpoczętego w poprzednim wpisie

CZĘŚĆ 2: TESTOWANIE DANYCH

Kat: Pokazałeś możliwości swojego programu #ST do składania m.in. portfeli z ETFów, a mnie nurtuje pytanie o filozofię, o zamysł tego przedsięwzięcia. Wcześniej, jak pamiętam, zajmowałeś się raczej komputerowymi systemami tradingowymi, skąd więc nagle przeskok do czegoś, co w świecie znane jest jako robo-advising, czyli robo-doradztwo oparte właśnie o pasywne podejście inwestycyjne?

Jacek: Myślę, że to jest nieporozumienie wynikające z tego, że w oprogramowaniu #ST na początku skupiłem się w dużej mierze na pasywnym podejściu do inwestowania. To była zarazem odpowiedź na popularyzację ETFów nad Wisłą. Uważam, że dla wielu osób to po prostu wystarczające, a może wręcz nawet wskazane podejście do inwestowania.

Przy okazji uważam, że robo-advising ma przed sobą świetlaną przyszłość – w szczególności w takim kraju jak Polska. Jesteśmy na tym polu 2 kroki za Stanami Zjednoczonymi, czy Europą Zachodnią.

#ST ma jednak też drugą odnogę skupiającą się na aktywnym podejściu do inwestowania. Obecnie są tam dwie aktywne strategie, a niebawem pojawią się kolejne. Wykorzystanie jednej z takich strategii prezentuję w ramach publicznie prowadzonego konta IKZE.

Reasumując: nie porzuciłem podejścia quant na moim prywatnym rachunku. Choć faktycznie zredukowałem swój czas poświęcany rynkom wprost na handel poprzez stosowanie strategii niewymagających codziennego logowania się do rachunku. Ale to już inna historia: zwyczajnie chciałem poczuć na nowo komfort życia, w którym rytmu nie wyznaczają mi sesje kontraktów terminowych.

Opowiedz nam w takim razie, jakie ciekawe, a przy tym praktyczne zależności odkryłeś podczas tortur danych historycznych będących podkładem dla ETFów?

Na przykład taką, że nawet jeśli ktoś jest super konserwatywny w podejściu do ryzyka i chce inwestować wyłącznie w obligacje, to warto dodać do portfela choćby 10-20% akcji. Nie zwiększy to ryzyka, wręcz przeciwnie, a pozwoli wypracować wyższą stopę zwrotu. Analogicznie w drugą stronę – zamiast 100% akcji warto rozważyć dodanie do portfela nieco obligacji, co niekoniecznie obniży stopę zwrotu, a z pewnością obniży nominalną zmienność portfela.

Inna ciekawa zależność, to korelacja pomiędzy składowymi portfela. Jeśli nie są one mocno ze sobą skorelowane (np. akcje, obligacje, złoto), to można czerpać większe korzyści z rebalancingu portfela. W gruncie rzeczy można by to opisać jako strategię „kupuj tanio, sprzedawaj drogo”. Czyli jeśli jest hossa na rynku akcji, to są one w pewnej części okresowo sprzedawane, by nie zdominowały portfela, a w zwolnione miejsce dokupowane są na przykład obligacje. Dokładnie odwrotnie zachowujemy się podczas bessy na rynku akcji.

Swoją drogą tu widać ogromną trudność behawioralną w prowadzeniu takiego portfela. W głębokiej bessie, gdy i pasywny portfel obrywa cięgi, rebalancing nakazuje sprzedaż części obligacji i kupno akcji od których wszyscy uciekają.

O ile nie działamy na koncie zwolnionym z podatków (np. IKE/IKZE), to sprzedaż w hossie części akcji w ramach rebalancingu rodzi zobowiązania podatkowe. Dlatego są strategie umożliwiające optymalizację takiej operacji i oprogramowanie umożliwia ich przetestowanie i dobranie do konkretnych potrzeb.

Wypada też wspomnieć o kwestii ryzyka walutowego. Siłą rzeczy inwestor z Polski chcąc wypłynąć na światowe rynki, musi zaakceptować fakt, że lokalna waluta będzie tam grać drugorzędną rolę. Polski rynek akcji stanowi mniej niż 0.1% w światowym torcie.

Analizy pokazują, że nie ma sensu portfela akcji zabezpieczać przed ryzykiem walutowym. Więcej: w podbramkowych sytuacjach, gdy na światowym rynku akcji mamy różne perturbacje, zwykle mamy ucieczkę od naszej waluty. To w efekcie spełnia funkcję amortyzującą wstrząsy w portfelu po jego przeliczeniu do polskiego złotego.

Inaczej ma się sprawa z obligacjami. Te mają stabilizować przede wszystkim portfel i okazuje się, że o ile niewielki udział zagranicznych obligacji ma jeszcze sens, tak ich przeważanie jest mocno dyskusyjne.

Na koniec wspomnę o wszechobecnym momentum i powrocie do średniej. Inwestorzy mają tendencję wkładania sobie palców między drzwi, co ostatnio opisał w rozmowie ze mną Vitali Kalesnik z Research Affiliates w Londynie. Mówią: OK, będę pasywny, bo nie ma sensu się kopać z bykiem. Ale zaraz potem starają się wychwycić „idealny” moment wejścia w rynek, obiecując sobie, że później już będą „grzeczni”.

Przykładowo chętniej wybierają do portfela te ETFy, które są w trendzie wzrostowym 3-5 lat, niż te co w trendzie są dopiero od na przykład roku. Pech polega na tym, że po 3-5 latach rynek akcji ma silną tendencję do powrotu do średniej – czyli nawet jeśli trend wzrostowy nie będzie trwale przerwany, to mocno rośnie prawdopodobieństwo jego korekty.

Niezwykle to wszystko ciekawe! Pozwól jednak, że zadam Ci dwa konkretne pytania, które pomogą czytelnikom znaleźć prostą drogę w tym gąszczu zależności.

Pierwsze: czy jesteś w stanie podać na podstawie Twoich wyliczeń jaka jest maksymalna różnica w zyskowności i jaka w obsunięciach, jeśli porównamy przykładowe dwa proste, na wskroś pasywne portfele o krańcowo odmiennym zaangażowaniu tych samych aktywów?

Nie da się jednoznacznie na to pytanie odpowiedzieć, ponieważ to jest uzależnione od klas aktywów z których portfel jest złożony.

Ograniczmy się więc do dwóch skrajnych portfeli: konserwatywnego 20/80 – czyli 20% akcji i 80% obligacji, oraz dynamicznego 80/20 – 80% akcji, 20% obligacji. Załóżmy też dla celów analitycznych bardzo długi okres obejmujący właściwie wszystko co miało miejsce w niemal ostatnich 100 latach, a konkretnie od roku 1926, bo na tyle pozwalają mi sięgnąć dane.

Portfel konserwatywny ma CAGR (czyli roczna stopa zwrotu w ujęciu geometrycznym) na poziomie 6.8%, realnie po uwzględnieniu inflacji 3.8%, przy maksymalnym obsunięciu kapitału na poziomie -24%. Dla jasności – mówimy o inflacji w USA, a wyniki wyrażone są w dolarze amerykańskim.

Portfel dynamiczny ma CAGR 9.0% (realnie 6.0%) przy maksymalnym obsunięciu wynoszącym -58%.

Zatem w ujęciu realnym różnica w rocznej stopie zwrotu to 2.2 punktu procentowego. Wydaje się to na pierwszy rzut oka niewielką różnicą, ale pamiętajmy, że mówimy o długoterminowym portfelu – horyzont inwestycyjny może tu obejmować nawet wiele dekad. Po 30 latach oznacza to na przykład 2 razy większy kapitał w przypadku portfela dynamicznego.

Oczywiście ogromna jest też różnica w obsunięciach.

Natomiast chcę zwrócić uwagę, że po wdrożeniu pasywnego portfela inwestor nie musi (i nie powinien) podejmować żadnych aktywnych prób timingu rynkowego. Jego rola ogranicza się de facto do ewentualnych dopłat/wypłat oraz przeprowadzania tzw. rebalancingu portfela – czyli okresowemu wyrównywaniu jego modelowych wag. To wszystko może zajmować dosłownie kilka minut w roku.

Przytoczone przeze mnie wyniki będą się jednak nieco inaczej kształtować, jeśli do portfela dodamy inne klasy aktywów, np. złoto, koszyk towarów czy nieruchomości.

I drugie pytanie- czy Twoje pasywne, ale jak widać w aktywny sposób zarządzane strategie, pozwalają jakoś w automatyczny sposób uchronić portfel przed mocnymi spadkami na rynkach?

Pasywny portfel sam w sobie nie reaguje w sposób aktywny – w sensie nie zmienia się jego skład w odpowiedzi na zmiany rynkowe.

Przykładowo, jeśli mamy w portfelu modelowo 60% akcji, to nawet jeśli będzie miała miejsce bessa, my tej wagi nie zmieniamy. Jedyna ingerencja w portfel to rebalancing, ale robimy go właśnie po to, by te wagi się nam „nie rozjechały”. Krótko mówiąc: nie mamy aktywnej ochrony przed mocnymi spadkami.

Natomiast są propozycje portfeli pasywnych w których proporcje portfela są tak dobierane, by amortyzować negatywne skutki spadków. Przykładem jest choćby portfel zaproponowany przez znanego miliardera i współzałożyciela jednego z największych funduszy hedgingowych na świecie – Raya Dalio z Bridgewater.

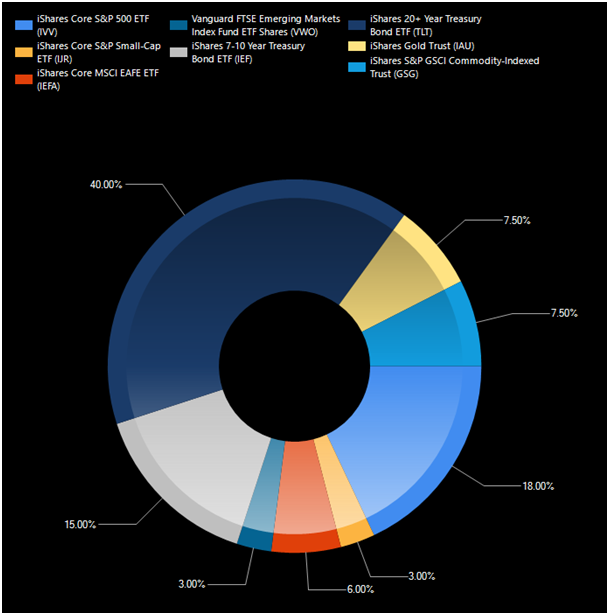

Pan Dalio tak dobrał składowe w portfelu by mógł on zarabiać teoretycznie w każdych warunkach cyklu giełdowego (stąd jego nazwa All Weather). Mamy tam zatem koszyk spółek, obligacji, złota i towarów dobranych w takich proporcjach by ryzyko było w miarę możliwości równo rozłożone:

Rys. Portfel pasywny „All Weather” zaproponowany przez Raya Dalio (Bridgwater)

Portfel taki za ostatnie pół wieku ma stopę zwrotu CAGR na poziomie 9.6% (realnie 5.5%) przy maksymalny obsunięciu na poziomie -15% oraz bardzo niskiej zmienności (standardowe odchylenie rocznych stóp zwrotu wynosi zaledwie 8.6%).

Dla przykładu akcje z indeksu S&P 500 w tym okresie miały CAGR na poziomie 10.7% (realnie 6.6%), ale maksymalne obsunięcie wynosiło -51%, a zmienność była dwukrotnie wyższa. Tu na marginesie mały komentarz: aż 55% portfela stanowią obligacje. Zatem w ujęciu realnym te wyniki będą niższe w otoczeniu niskich/rosnących stóp procentowych, czyli okresie w którym właśnie się znajdujemy.

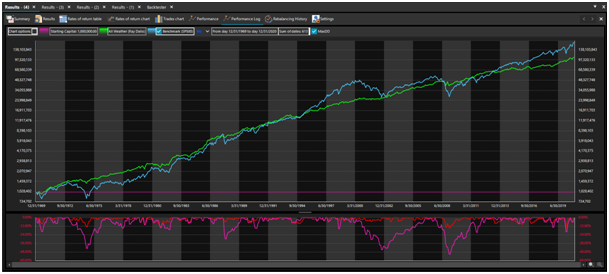

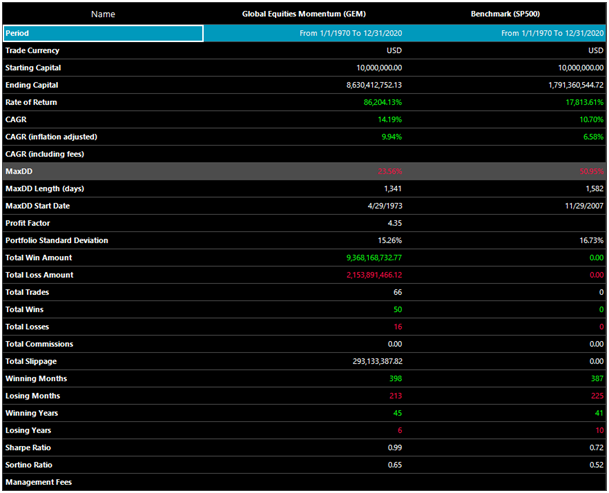

Na koniec pokażę jak wyglądają wyniki aktywnej strategii opartej na momentum- Global Equities Momentum autorstwa Gary Antonacciego:

Tu mamy w portfelu jeden z trzech ETFów, w zależności od sytuacji na rynku: ETF na indeks S&P 500, globalny indeks akcji bez USA (MSCI ACWI ex-US) lub obligacje, używane jako schronienie w okresie bessy na rynku akcji. Jak widać prosta strategia miażdży wręcz indeks S&P 500 w ostatnim półwieczu:

Kat: Muszę Cię koniecznie zapytać o dokładanie do portfela ETFów innych niż tylko te akcyjne i obligacyjne. Modne są przecież ETFy związane z towarami – złoto, pierwiastki rzadkie czy ropa, czy też tematyczne – np. czystą energię, wodę, innowacje (ARK). Niestety musimy kupić je za granicą, za waluty, zasadniczo na giełdach europejskich, ponieważ amerykańskie są poza zasięgiem prawnym obecnie. Jak w Twoich testach one wypadają – czy polecasz robienie jakichś miksów tego rodzaju, czy może tylko akcyjne, albo ekstremum – te zamiast akcyjnych?

To bardzo obszerny temat zasługujący na serię wpisów. 😊 Inwestowanie w towary najeżone jest licznymi pułapkami. Do tego ta klasa aktywów chyba najmocniej obrosła mitami pośród inwestorów.

Dla przykładu każdy, nawet początkujący adept inwestowania, słyszał o złocie jako świetnym zabezpieczeniu przed inflacją, niskimi stopami procentowymi czy wszelkimi kataklizmami.

Gdy jednak przyglądnąć się towarom bliżej to te obiegowe opinie zaczynają skrzeczeć w zderzeniu z rzeczywistością i twardymi danymi.

Popatrzmy na początek na indeks towary S&P GSCI (Goldman Sachs Commodity Index). Jest to hipotetyczny portfel zawierający 24 różne towary – począwszy od sektora energii, metali przemysłowych, płodów rolnych, po metale szlachetne. Tak zdywersyfikowany portfel w ostatnich 50 latach dał średnioroczną stopę zwrotu 6%, po urealnieniu o inflację 2.1%.

Nie wygląda to jeszcze na katastrofę, choć dla kontrastu akcje S&P 500 w tym okresie miały odpowiednio wynik na poziomie 10.7% (nominalnie) i 6.6% (realnie).

Większy problem widać w momencie rzutu oka na drugą stronę równania: ryzyko.

Maksymalne obsunięcie indeksu S&P GSCI wynosi aż -87%! Co gorsza zmienność rocznych stóp zwrotu sięga niemal 25% (dla S&P 500 jest to 16%). Biorąc pod uwagę, że w długim okresie realna roczna stopa zwrotu wyniosła zaledwie 2.1% to inwestycja w koszyk towarów wygląda blado.

Jeśli spoglądniemy na koszyk towarów za ostatnie 2 dekady to obraz jest jeszcze bardziej depresyjny.

Zielona linia to wykres koszyka towarów mierzonego indeksem S&P GSCI. Niebieska linia to amerykańskie bony skarbowe – odpowiednik lokaty bankowej. Fioletowa to punk odniesienia o wartości 0.

Pomimo ogromnej zmienności na towarach inwestor po 20 latach jest pod kreską. Realna roczna stopa zwrotu to -5.3%! Nudna lokata w banku wygenerowała wyższą stopę zwrotu. Raczej to nie jest to, czego oczekuje wielu inwestorów…

Paradoksalnie to właśnie ta zmienność jest jednym z powodów, dla których towary rozgrzewają emocje inwestorów. Niestety brak przygotowania powoduje, że łatwiej sobie na nich wybić zęby niż zarobić – w szczególności jeśli ktoś dodatkowo nieumiejętnie stosuje lewar.

Pytasz, czy obok akcji i obligacji jest w portfelu miejsce na towary.

Jak spoglądniemy na pasywne portfele, to niektórzy uznani inwestorzy i edukatorzy dodają towary (np. Ray Dalio, Larry Swedroe, Craig Israelsen). To wynika z tego, że towary nie są skorelowane z akcjami. Poza tym faktycznie towary dobrze zachowują się w okresie inflacji.

Problem w tym, że ich ryzyko jest o wiele wyższe niż na obligacjach, które też nie są skorelowane z obligacjami. I dlatego osobiście nie jestem ich fanem w pasywnym portfelu. Dla jasności – to tylko moja opinia i bynajmniej nie znaczy to, że trzeba z nich rezygnować. Warto jednak przy okazji zwrócić uwagę, że wiele spółek już ma ekspozycję na towary i to jest wystarczające dla większości inwestorów szukających prostoty w pasywnym portfelu.

Z towarami jest też ten problem, że o ile ktoś nie chce ich trzymać w ogrodzie czy piwnicy, to musi wejść na rynek kontraktów terminowych. Te mają swoją specyfikę – np. występuje tzw. contango. To z kolei zaniża wyniki inwestycji przy rolowaniu kontraktów terminowych. Nawet jeśli nie handlujemy kontraktami bezpośrednio, to w ETF też może „siedzieć” kontrakt i to ciąży na jego wyniku. Jeśli inwestor nie jest biegły w tym zakresie, to lepiej po prostu niech nie podejmuje tego ryzyka.

Jeśli ktoś mimo wszystko chce mieć ekspozycję na towary to proponuję, aby to była niewielka ilość (jak np. w przedstawionym wcześniej portfelu Raya Dalio). Zdecydowanie odradzam amatorską spekulację na pojedynczych towarach pod wpływem przeczytanej opinii czy rekomendacji. Jeśli już to warto mieć do tego konkretną strategię, np. podążania za trendem. Zamiast przewidywać przyszłość reagujemy na to co robi rynek.

Co do ETF tematycznych to uważam, że tu również inwestor powinien mieć konkretną strategię na podorędziu. Trudność w przypadku takich instrumentów polega na tym, że ciężko zrobić testy sięgające dekady wstecz, bo zwyczajnie zwykle nie ma takich danych. Z drugiej strony wiemy, że takie anomalie jak momentum, czy mean reversion działają – zatem można z nich korzystać. Jeśli zaś ktoś chce włożyć je do portfela pasywnego, to powinny one pełnić tam raczej rolę „lukru” niż pierwszych skrzypiec.

Zaskakujące są te Twoje wnioski w takim razie! W tym układzie jaki portfel ETFów posiada lub docelowo chciałby posiadać Jacek Lempart?

W przytłaczającej większości swój kapitał inwestuję aktywnie, bo jest to bliższe mojemu profilowi. Korzystając z ETFów przemawia do mnie na przykład idea podążania za trendem, czy powrotu do średniej. Do tego celu wykorzystuję ETFy na akcje i obligacje.

Z początkiem 2022 roku planuję przedstawić strategię realizowaną w ramach swojego konta IKE, więc zapraszam na swój blog wszystkich zainteresowanych. Pokażę jak ETFy mogą być wykorzystane do aktywnego zarządzania portfelem w praktyce.

Nie odżegnuję się jednak zupełnie od pasywnego podejścia. Mam część kapitału w ramach drugiego konta IKE w rodzinie, gdzie obecnie znajdują się ETFy na GPW i globalny indeks akcji FTSE All-World. Nie zarządzam tym kontem aktywnie. Wraz ze wzrostem kapitału pokuszę się być może o rozbudowanie tego portfela – ale w duchu pasywnej filozofii.

Noszę się nawet z pomysłem przeprowadzenia eksperymentu polegającego na tym, aby z biegiem lat porównywać konto IKE zarządzane aktywnie z drugim kontem zarządzanym pasywnie. Nie po to by wskazać zwycięzcę, co na żywym przykładzie pokazać podobieństwa i różnice.

Warto jednak dodać, że nie jestem zbyt reprezentatywnym przykładem. Dla mnie rynki to również pasja. Poza tym nie wykluczam, że wraz z upływającym czasem będę kierował coraz większy strumień kapitału w część całkowicie pasywną. To co jest kluczowe dla mnie, to aby w każdym przypadku były to działania dyktowane konkretnym, zweryfikowanym planem działania, a nie doraźnie przeżywanymi emocjami.

KONIEC CZĘŚCI DRUGIEJ

C.D.N.

–kat-

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.