Poprzedni tydzień przyniósł kilka medialnych historii, które mogą sprowokować do zastanowienia się nad etycznym klimatem na rynkach finansowych i w ich otoczeniu.

Zacznijmy od historii z polskim akcentem bo rozgrywającej się w warszawskim biurze Goldman Sachs. SEC zarzuciła zatrudnionemu w Goldman Sachs analitykowi compliance, że pomiędzy wrześniem 2020 a majem 2021 na kilku rachunkach założonych „na swoich rodziców” co najmniej 45 razy dokonywał transakcji z wykorzystanie informacji poufnych, do których miał dostęp jako analityk compliance. Miał na tych transakcjach osiągnąć prawie 0,5 mln dolarów zysku.

Otóż jednym z obowiązków Jose Luisa Casero Sancheza było aktualizowanie poufnej „szarej listy”. Zawierała ona dane o spółkach, z którymi Goldman Sachs pracuje przy potencjalnie cenotwórczych wydarzeniach korporacyjnych (takich jak przejęcia i akwizycje, emisje akcje, etc). Obecność na „szarej liście” oznaczała pewne ograniczenia dla pracowników banku inwestycyjnego w kwestii handlu akcjami (oraz innymi instrumentami finansowymi) tych spółek. Lista zawierała sporo szczegółów dotyczących potencjalnej transakcji, przy której pracowali pracownicy banku inwestycyjnego.

W pewnym sensie stanowiła doskonałą pomoc dla kogoś kto chciałby się zaangażować w seryjny insider trading. Jak wskazał Matt Levine typowy pracownik banku inwestycyjnego ma dostęp do informacji dotyczących co najwyżej kilku potencjalnie cenotwórczych wydarzeń korporacyjnych (tych przy których sam pracuje plus jakieś informacje o tych, nad którymi pracują bliscy współpracownicy). Pracownik działu compliance z dostępem do „szarej listy” miał informacje o każdej potencjalnej okazji na zyskowny insider trading.

Nie trzeba chyba dodawać, że Sanchez, jako pracownik działu compliance, przeszedł intensywne szkolenia z dziedziny zarządzania informacjami poufnymi i miał 100% pewność, że dopuszcza się przestępstwa wykorzystując w transakcjach informacje z „szarej listy”.

Druga historia, na którą zwróciłem uwagę dotyczy wysokiego rangą managera Robinhooda. Otóż z dokumentów sądowych wynika, że COO spółki (członek zarządu ds. operacyjnych) sprzedał swoją długą pozycję na akcjach AMC na dwa dni przed wprowadzeniem przez Robinhood ograniczeń przy handlu (a właściwie kupnie) akcji memowych. Ograniczeń, które miały istotny wpływ na relacje popytu i podaży bo wyeliminowały na jakiś czas dużą część popytu z rynku. Przy czym James Swartwout brał bezpośredni udział w decyzji o wprowadzeniu tych ograniczeń.

Warto też zauważyć, że Swartwout spekulował na akcjach memowych choć jako COO Robinhooda miał zapewne bezpośredni dostęp do szczegółowych informacji o aktywności klientów brokera, których aktywność odgrywała kluczową rolę w rajdach na tych spółkach. Charles Gasparino z Fox Business poinformował, że SEC „przygląda się” transakcjom pracowników brokera na akcjach memowych. Jeśli weźmiemy pod uwagę zasadę „nigdy nie jest tak, że w kuchni jest tylko jeden karaluch” to dojdziemy do wniosku, że transakcja COO na akcjach AMC może nie być jedyną transakcją pracowników Robinhooda, w której mogło dojść do insider tradingu lub w której wystąpił ewidentny konflikt interesów.

Trzecia historia dotyczy wiceprzewodniczącego Rezerwy Federalnej – Richarda Claridy. Ujawniono, że 27 lutego 2020 przesunął pomiędzy 1 a 5 mln dolarów aktywów z funduszu obligacji do funduszu akcji. Stało się to na jeden dzień przed nieoczekiwanym, niekonwencjonalnym wystąpieniem szefa Fed, w którym zapewnił, że Rezerwa Federalna skrupulatnie śledzi zagrożenia, które dla gospodarki może wywołać rozprzestrzenianie się pandemii COVID-19. Kilka dni później Fed awaryjnie obniżył stopy procentowe i rozpoczął fazę ekstremalnie akomodacyjnej polityki monetarnej.

Rzecznik Fed zapewnia, że transakcja z końca lutego była częścią zaplanowanego wcześniej rebalansowania portfela i uzyskała zgodę komitetu etycznego Fed. Być może mamy więc do czynienia z niezwykle fortunnym przesunięciem aktywów z obligacji do akcji na kilka dni przed uruchomieniem bezprecedensowego bodźca monetarnego przez Fed.

Warto przypomnieć, że dwóch dyrektorów regionalnych oddziałów Fed zrezygnowało niedawno ze swoich funkcji po tym jak ujawniono, że aktywnie handlowali na rynku akcyjnym w 2020 roku.

Skumulowanie się trzech tego rodzaju historii w okresie jednego tygodnia skłania do poważnego zastanowienia się nad tym czy Jim Chanos ma rację nazywając ostatnie lata „złotą erą oszustw finansowych” albo czy rację mają komentatorzy mówiący o tym, że Trump i jego administracja trwale i istotnie obniżyli standardy etyczne w sferze publicznej.

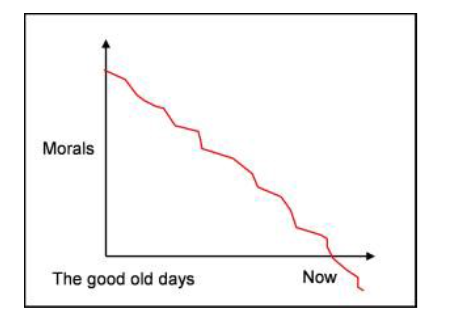

Zdaję sobie sprawę z intelektualnego ryzyka z jakim wiążą się tego rodzaju rozważania. Bardzo łatwo wpaść jest w intelektualną manierę ubolewań nad moralnym upadkiem otaczającego nas świata. Manierę, która towarzyszy ludzkości od tysiącleci. Ten intelektualny schemat dobrze pokazuje poniższy rysunek:

Jest takie powiedzenie „to, że mam paranoję nie wyklucza, że ktoś mnie śledzi”. Myślę, że podobnie jest z tego rodzaju błędami poznawczymi. To, że ludzkość od tysięcy lat regularnie narzeka na upadek moralny (albo na upadek obyczajów młodzieży) nie wyklucza scenariusza, że przyszło nam żyć i pracować akurat w okresie gwałtownej obniżki standardów etycznych.

Z badań psychologicznych (z wszystkimi zastrzeżeniami), zdrowego rozsądku i anegdotycznych obserwacji własnego zachowania wiemy, że przekonanie o tym, że standardy etyczne są powszechnie łamane fatalnie wpływa na motywację do ich przestrzegania. Nawet najbardziej oddani zwolennicy dyscypliny kolejkowej mogą odpuścić swoje przekonania gdy obserwują dziesiątki ludzi bezczelnie wpychających przed nimi do kolejki.

Tak więc doniesienia medialnie dotyczące potencjalnego ignorowania standardów etycznych przez przedstawicieli biznesowej czy administracyjnej elity mogą wywołać swego rodzaju sprzężenie zwrotne. Coraz więcej ludzi operować będzie z przekonaniem, że zasady etyczne są dla frajerów. To z kolei sprawi, że mediach pojawi się jeszcze więcej historii takich jak te wspomniane wyżej. Być może żyjemy albo wchodzimy w „złotą erę oszustw finansowych”.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Być może standardy etyczne są bez zmian, a poprawiła się wykrywalność.

Powszechne i korupcyjne (w sensie psucia standardów moralnych) mechanizmy wynagradzania we wszelkich instytucjach (nie tylko w dużej skali, ale i w małej) robią swoje gdy twoje wynagrodzenie zależy od tego czy na ważne pytanie nie udzielasz odpowiedzi (np. w kontekście szkodliwości opiatów w USA, w kontekście ryzyka finansowego, w kontekście ryzyka związanego ze zmienną stopą procentową kredytów hipotecznych itp. itd).

Powszechne mechanizmy aukcyjne w ramach "gig economy" (to powinna być "auction economy" a nie "gig economy") również robią swoje: albo licytujesz w dół swoje wynagrodzenie albo nie jesz.

Jednocześnie widzisz jak rozwierają się nożyce między bogatymi i resztą przy ciągłym wsparciu mediów przekazem "liczy się sukces". W takich okolicznościach wybór nie-moralny jest premiowany i, co więcej, wydaje się być rozsądny.

Ten trzeci przypadek albo świadczy o totalnym nierozgarnięciu albo faktycznie miał miejsce typowy rebalancing. Gość tak sobie "poprawił",że powinien oczekiwać strumienia kondolencji,a nie krytyki.

Jak nie narobił w gacie przez miesiąc od decyzji, to jest mocno do przodu

Mnie ubawiło, że tacy przestępcy, będący zapewnie dość wysoko w hierarchii firmy, mają się za przebiegłych i inteligentnych.

Koleś z Warszawy nawet nie użył VPN, nie pisząc o torze.

https://www.compliancebuilding.com/2021/09/30/the-non-compliant-compliance-officer/

To kolejny dowód, że przestępcy, przynajmniej ci złapani, nie są zbyt ogarnięci.