Pora na ostatni z mitów, które zaprezentował Wall Street Journal piórem swojego publicysty Bretta Arendsa. ‚Ostatni z omawianych’ nie jest równoznaczne ze skończonym ich katalogiem. Autor robiąc tę listę odniósł swoje spostrzeżenia do obecnej sytuacji, 30 lat temu wyglądałby nieco inaczej, za kolejne 30 może będziemy zdziwieni czytając tę dzisiejszą. Wszak rynek non stop zaskakuje, szczególnie ekonomistów. Za kilkadziesiąt lat być może na parkiecie handlować będą tylko komputery a kształty wykresów przybiorą niespodziewane formy.

Mit 10/ Akcje w długim terminie przynoszą wyższe zyski niż obligacje.

Ta sentencja to wszak modus operandi współczesnej taktyki alokacji zasobów finansowych, jak więc nazwać to mitem? Moja opinia: autor nieco przesadził choć w małym stopniu przemycił tam jednak trochę racji.

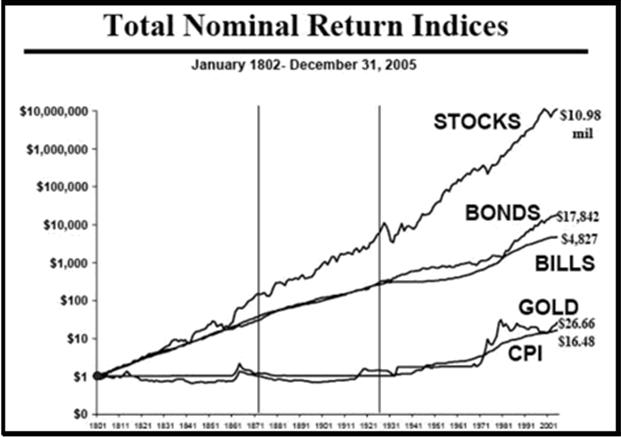

Spójrzmy na wykres poniższy. Krzywe tam pokazane prezentują przyrosty zysków z inwestycji 1 dolara w różnej klasy aktywa na przestrzeni 200 lat , licząc od 1802 roku. Wprawdzie ostatnia data to 2005 rok, gdyż nie udało mi się znaleźć świeższej prezentacji o takim zakresie, ale ostatnie pół dekady nie zmieniło zobrazowanych tam proporcji.

Krzywa opisana jako STOCKS to rezultat indeksowanej inwestycji w akcje. To znaczy tyle, że kupujemy po prostu aktualną średnią rynkową czyli najprościej mówiąc indeks, bez silenia się na analizy, timing, stock picking itd. Są to zyski nominalne czyli nie uwzględniają obciążeń typu prowizje i podatki. 1 USD zamienił się przez 200 lat w niemal 11 milionów USD.

Krzywa biegnąca poniżej akcyjnej, podpisana jako BONDS, to obraz inwestycji w obligacje w tym samym okresie. Wynik sporo skromniejszy gdyż 1 USD urósł do 17 tysięcy z okładem dolarów.

Dla porównania dodano tam również linię zysku z inwestycji w bony skarbowe, złoto oraz indeks inflacji detalicznej (CPI). Widać wyraźnie, że dysproporcje między akcjami a obligacjami są zbyt duże by mówić o mitach. Dlaczego więc Arendt ma nieco racji? Otóż nikt nie żyje 200 lat więc siłą rzeczy nasze inwestycje sięgają co najwyżej 20-40 lat i mogą być przykładane do powyższego wykresu tylko wówczas jeśli również indeksujemy nasze inwestycje giełdowe. To ostatnie wyrażenie ma głębokie znaczenie jeśli przypomnimy sobie, że ponoć większość inwestorów traci swe majątki. Indeksy również nurkują okresowo w straty ale do tej pory zawsze pojawiał się na nich nowy szczyt. A skoro inwestujemy w przedziałach liczonych w małych dziesiątkach lat to możemy wpaść w takie okresy gdzie to właśnie obligacje przyniosą pokaźniejsze zyski. Pokazywałem to w przypadku jednego z mitów, opisującego związki ekonomii i giełdy -bywały bowiem długie okresy 10 cio- 20sto letnie nazywane straconymi dekadami z powodu flauty na giełdzie. Taką dekadą jest ta obecna, trwająca od 2000 roku na rynku USA. Kupione wówczas akcje przyniosły do dziś straty lub nie zarobiły nic. W tym czasie zyski z obligacji były realnie dodatnie. Pozdrawiam wszystkich wakacyjnie spod zielonych palm i proszę o kilka dni cierpliwości zanim odpowiem na maile i komentarze gdyż internet jest tutaj rzadkim dobrem:)

—***Kat***—

10 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

200/3 = 66

tak więc trzecie pokolenie zbiera już potężne profity z oszczędności dziadka. Z kilku dolarów można zbudować fortunę (uczciwie, bez polityczno-mafijnych kombinacji).Bardzo ciekawy i pokrzepiający wpis.

Miłego wypoczynku 😉

Tytułem anegdoty na temat oszczędności dziadków. Nie pamiętam już źródła i może lekko poprzekręcam, ale zdaje się to był wywiad w jakiejś gazecie (Forum?) z wnukiem Alberta Camusa, który również pisze. Na pytanie dziennikarza w stylu „no dobrze, dziadek był pisarzem, Pan jest pisarzem, to czym zajmuje się Pana ojciec?” David Camus powiedział mniej więcej coś takiego „Jak to czym – pieniędzmi dziadka”. Może ta perspektywa 100 lat ma jednak sens – wnukom będzie łatwiej.

Odczytał bym to inaczej.

1.Skoro do 1913 r. inwestycja w dolara w złocie odpowiadała temu samemu co zakup złota- wniosek jak można wyceniac złoto w złocie ???

Co najwyżej jako oszczędności w skarpecie przy braku inflacji w złotym standardzie co widac na wykresie.

Urynkowienie nastąpiło dopiero w 1971 r. i dopiero od tego roku można porównywać wzrost na bazie papierowej.

2.Przy braku papieru w XIX w. inwestycja 1$- w złocie w akcje dała 10 000 razy pomnożenie kapitału przy braku inflacji.

3. W XXw. kapitał pomnożono tylko 1000 razy przy czym należy pamietać że dolar papierowy stracił w sile nabywczej około 95% co daje wzrost jedynie około 50 krotny w stosunku do tego sprzed wieku.

Takie myśli gwoli uzupełnienia interpretacji wykresu nie ujmując niczym autorowi.

Pit65 – przypomniałeś mi tym wywodem pewną fajną zasadę: czego nie ma w głowie tego oczy nie zobaczą. To taki motyw dla punktu styku analizy fundamentalnej i ilościowej.

„Mit10/ Akcje w długim terminie przynoszą wyższe zyski niż obligacje”

Myślę mistrzu, żeś opacznie zrozumiał przesłanie tego mitu, a potem już trochę popuścił wodze fantazji, bo tu raczej nie chodzi o porównanie akcje versus obligacje.

Przytoczmy cały mit no 10 w oryginale.

10. „Stocks outperform over the long term.”

Define the long term? If you can be down for 10 or more years, exactly how much help is that? As John Maynard Keynes, the economist, once said: „In the long run we are all dead.”

Stocks outperform over the long term znaczy tyle (w tym kontekście) że „stocks underperform over the short term”.

Chodzi tu więc o to, że im dłuższy okres inwestycyjny (holding period), w którym trzymamy portfel akcyjny, tym większa szansa że da on dodatni zwrot z inwestycji.

Jak pokazał Jeremy Sigel w swoich pracach, między innymi w książce „stocks for the long run” ( z której nota bene zaczerpnąłeś wykres porównawczy, który też wiele pokazuje), w żadnym z 30 letnich okresów w historii amerykańskiego rynku akcyjnego (kroczące rolling periods) nie wystąpił przypadek, aby inwestycja w akcje wykazała stratę.

Do ostatniej „obsówki” w 2008 roku, było tak i dla okresu 25 lat a nawet 20 lat, a może nawet jest tak i do tej pory, ale nie chce mi się sprawdzać tego.

Zresztą dosyć prosto rozprawią się z tym mitem Arendsa, komentator z SDS, vide poniższy link.

http://webcache.googleusercontent.com/search?q=cache:aBrbnr-k3vMJ:www.sddt.com/Finance/smartinvesting.cfm%3FPublicationDate%3D2010-08-13+%22Stocks+outperform+over+the+long+term%22&cd=30&hl=pl&ct=clnk&gl=pl

Świetne Panie Lesserwisser. A co z osobami, które nie chcą czekać 30 lat, albo przypadkiem mieszkają w Japonii?

Aha dodałbym podpowiedź do wykresu- genialny jest wykres rentowności złota w latach kiedy obowiązywał standard złota 🙂

Słuszne spostrzeżenie, Panie ZP, słuszne spostrzeżenie.

Nikt nie każe czekać aż 20 czy 30 lat, choć wyniki analiz skłaniają do długoterminowego kup i trzymaj. A tym bardziej nie każe porównywać alternatyw inwestycyjnych po 200 latach, jak u J.Siegela.

Jak się ma pecha to przez kiepską dekadę można stracić więcej niż połowę kasy, ale jak się ma fart to i przez 3-5 lata da się potroić kapitał.

Niech więc nikt nie próbuje mnie przekonywać, że timing nie ma znaczenia, bo tak jak są dobre i złe czasy tak też bywa dobry i zły timing. A i trafne stock picking też ma swoje pozytywy.

Dziś jako dobrą ilustrację kwestii, o której pisałem, podaję dwa namiary, chyba interesujące.

http://allfinancialmatters.com/2007/06/11/why-the-long-run-is-so-important-when-investing-in-stocks/

http://www.buyupside.com/phpreturns/sptotalreturn102030first.php

Jeśli zaś idzie o Twój komentarz co do zwrotu ze złota, to uwaga o standardzie złota (a więc stałej i kontrolowanej cenie) całkiem słuszna, ale dodajmy do niej jeszcze inne istotne fakty, które zmieniają cały obraz.

Oto one:

– standard złota wprowadzono w USA dopiero w 1873 r.

System waluty złotej kruszcowej rozpoczął się w USA od wprowadzenia w 1785 standardu srebra a potem dopiero w 1873 standardu złota ( de facto a w 1900 de jure).

– w latach 1933-80 nie wolno było obywatelom USA posiadać złota monetarnego (sztabek, monet oraz certyfikatów na złoto). pieniądze, etc) a więc w płynnej postaci inwestycyjnej. Posiadane wcześniej skonfiskowano na mocy dekretu prezydenta Roosevelta z kwietnia 1933 r, choć raczej powinno sie go nazwa Russveltem. Zakaz prywatnego posiadania złota zniósł dopiero Nixon w w sierpniu 1971 roku.

Tak więc wątpliwa jest wartość oceny tej inwestycji w złoto, przy danych uwarunkowaniach, nieprawdaż.

A jak już jestem przy głosie, czyli „na komentarzu” to dołożę jeszcze trochę temu wykresowi Siegela.

Jeśli jak pisze Kat – „Krzywa opisana jako STOCKS to rezultat indeksowanej inwestycji w akcje. To znaczy tyle, że kupujemy po prostu aktualną średnią rynkową czyli najprościej mówiąc indeks, bez silenia się na analizy, timing, stock picking itd”

Otóż reprezentatywny indeks rynkowy Dow Jones Industrial Average wprowadzony został dopiero w maju 1896 roku. W miarę spójny rynek, pozwalającym mówić o jakimś portfelu odniesienia zaczyna się po 1900 , a przedtem rynek akcyjny był rozproszony i bardzo zmienny.

A co z CPI? Jaki, w miarę reprezentatywny, koszyk dóbr konsumpcyjnych przyjęto do porównania w 1800, 1850, 1900, 1950 oraz w 2000 roku?

Często analizy różnych profesorków są funta kłaków warte a ich bezrefleksyjne i bezkrytyczne przyjmowanie bywa niebezpieczne.

Zdrowy chłopski rozum, podparty pewną wiedzą, oraz krytyczne spojrzenie mogą nas czasem uchronić przed niebezpiecznym poślizgiem.

@less

Przed 73 r. to był standard kamienia łupanego??? 🙂

System oparty na złocie też. Tyle ,że nie standard oficjalny/państwowy/ co nie zmienia sytuacji bo złoto samo w sobie i bez standardu jest standardem 🙂

Pozdr

@pit65

„Przed 73 r. to był standard kamienia łupanego??”

W Hameryce to może tak, ale nie w Europie i Azji, bo rynek był aktywny. Nawet do nas szedł silny potok z Austrii i Libanu.

Standard jest standardem, ale cechuje go stała oficjalna cena, zazwyczaj oderwana od realiów rynkowych, no i różne ograniczenia „na kupnie”.

Pozdr 🙂