Kolejna profesja, w której trzeba osiągnąć biegłość jako trader to oczywiście:

2. Analityk

Tutaj podobnie jak w przypadku przedsiębiorcy/biznesmena nie ma wyjątku, co oznacza, że bez wyuczenia się przynajmniej pewnych podstaw analizowania, szansa na sukces końcowy jest dość marna.

Rodzajów możliwych analiz i analityków związanych z przemysłem giełdowym jest dość sporo i oznaczają się zwykle dość wąską specjalizacją. Dlatego nie wskazuję które konkretnie szlify trzeba zdobyć; chodzi w przypadku inwestora/tradera o zdobycie wiedzy i doświadczeń w przynajmniej takich zadaniach jak:

- gromadzenie lub dostęp do poprawnych jakościowo danych i informacji,

- przysposobienie wiedzy i narzędzi do ich katalogowania, łączenia/dzielenia, oceny, przetwarzania, interpretowania,

- układanie na ich podstawie hipotez, scenariuszy czy modeli decyzyjnych,

- tworzenie po ich obróbce sygnałów, decyzji, prognoz,

- kontrola jakości podjętych na ich podstawie decyzji, prowadząca do korekt, usprawnień, rozwoju, większej kompleksowości,

- podnoszenie kwalifikacji przez poznawanie co raz to nowszych lub innych narzędzi i sposobów przetwarzania danych i informacji.

Dla początkujących wyglądać to może przerażająco serio i może nieco skomplikowanie, ale tylko w reklamach wszystko bywa proste i zyskowne.

W praktyce może to czasem przyjść na tyle niezauważenie, że człowiek sam wpada w zdumienie, że pełni rolę analityka. Trochę jak w dowcipie o kimś, kto się zdumiał, że na co dzień mówi prozą. Profesjonalne podejście wymaga jednak włożenia nieco wysiłku.

W najprostszej wersji ‘tradera-analityka’ można po prostu nasłuchiwać rynku oraz/lub obserwować wykres, i na tej podstawie użyć swoich dotychczasowo nabytych umiejętności do generowania intuicyjnych decyzji o kupnie/sprzedaży. Zwykle jednak kończy się to porażką i koniecznością poznania nieco bardziej profesjonalnych metod analitycznych.

Ich efektem ma być znalezienie Graala, czyli swojej własnej wersji PRZEWAGI rynkowej. To zestaw działań, które w sposób świadomy, w jakiejś mierze automatyczny oraz przemyślany i przetestowany pomagają osiągnąć zyskowność w długim terminie.

Sama analiza to tylko produkt wejściowy w użyciu Przewagi, którego w związku z tym nie da się obejść czy pominąć. W pewien sposób to ‚input’ unikalny dla tej branży. Oczywiście chirurg również musi być analitykiem (przetwarzanie danych o zdrowiu pacjenta i informacji o możliwej terapii), jak i pilot F-16 (dane pogodowe, geo-lokalizacyjne, stan maszyny). W przypadku analiz giełdowych unikalność jest jednocześnie ich największą bolączką, trapią je bowiem spora nieliniowości i niestacjonarność procesów. To oznacza w skrócie, że podobne zdarzenia wywołują inne efekty co do kierunku i/lub siły. Gdyby nie to, każdy mógłby zostać bogatym traderem

Aby okiełznać tę materię branża w drodze ewolucji wytworzyła specyficzne rodzaje analiz, wśród których tylko 3 w zasadzie przydają się indywidualnym inwestorom:

1. Analiza techniczna

2. Analiza fundamentalna

3. Analiza ilościowa (systemy transakcyjne)

Ta trzecia zwykle głęboko opiera się na pierwszych dwóch, choć dziś do komputera można wrzucić dane z dowolnej dziedziny, aby znaleźć korelacje lub związki przyczynowe.

W zasadzie nie wyróżnia się odrębnej analizy opartej na przeczuciach, którą uprawia część inwestujących. Mamy za to do czynienia z szerzej pojętą „analizą intuicyjną” (ang. discretionary), ale i ona sięga głęboko do AT i AF, tylko w dość niesystematyczny i bardzo subiektywny sposób.

Jedno jest pewne – potrzebnego tutaj i skutecznego analizowania nie sposób nauczyć się w innych dziedzinach. Uczelnie ekonomiczne oferują już wprawdzie takie kierunki, ale to dobro dla wybranych. Reszta nie stoi wcale na przegranej pozycji, ponieważ podręczników, szkoleń i filmów jest pod dostatkiem.

Trzeba jednak pamiętać, że te wszystkie pomoce uczą analizowania, ale nie uczą zarabiania, to dwie różne kwestie! Zarabiania uczy praktyka, tak jak pilota F-16 najpierw symulator a potem loty szkoleniowe, a wszystko poprzedzone studiowaniem teorii. Dlatego analityka trzeba połączyć z biznesmenem, wspomnianym w poprzednim wpisie, co daje nam już sporą namiastkę „sztabu” decyzyjnego, jakim jest trader w jednej osobie.

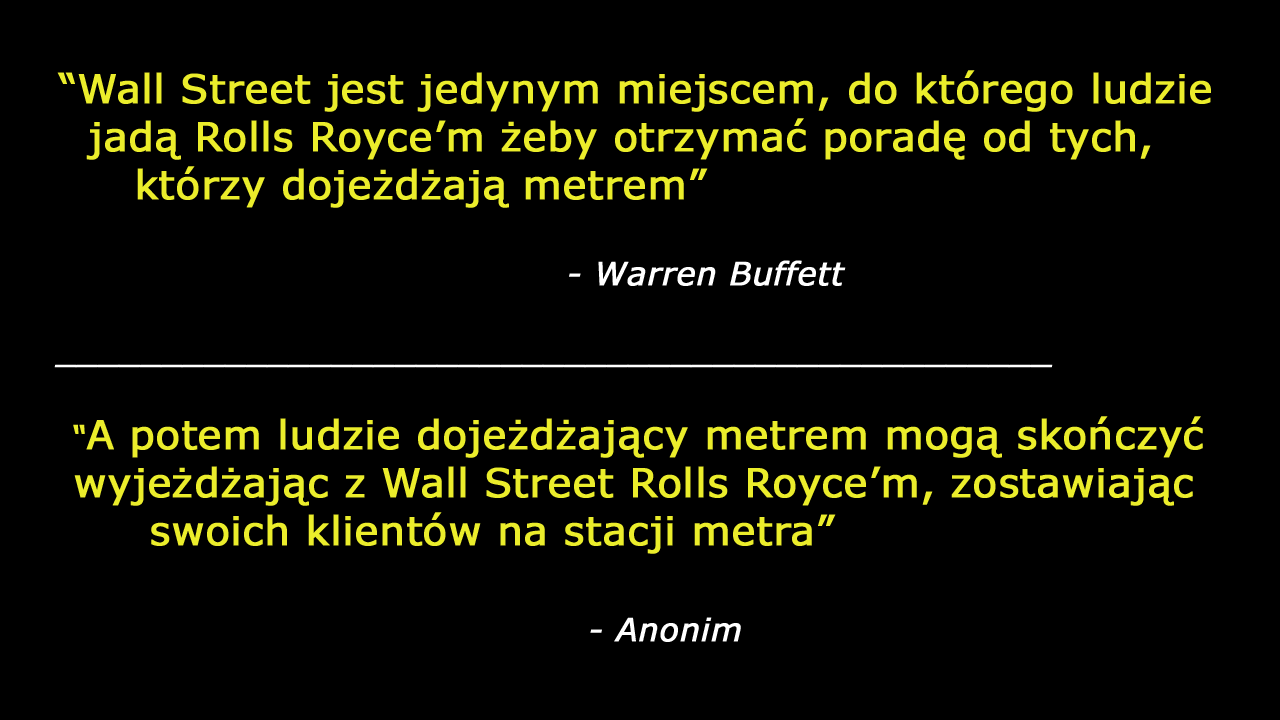

Natomiast doskonały analityk, jako odrębny zawód, wcale nie musi być skutecznym traderem. Ma inną, ważną rolę: nie ma za zadanie osiągać Przewagi, tylko dostarczać gotowych, pełnokrwistych scenariuszy, informacji, wskazówek, rekomendacji, podpowiedzi inwestorom. Ci ostatni, jeśli chcą z tego korzystać, muszą do nich dołączyć zarządzanie ryzykiem, kapitałem i umysłem żeby dojść do zysków. Mamy więc swego rodzaju meta-analizę, czyli analizę dzieł analityków.

Rasowy trader obywa się bez podpowiedzi analityków, ani nie uczy się zarabiania z wytworów ich myśli. Może uczyć się z nich co najwyżej analizowania. Zarabiania musi się nauczyć od innych traderów.

CDN

—-kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.