W poniedziałek pisałem o tym, że inwestorzy mogą oczekiwać, że w najbliższych latach standardową reakcją na spowolnienia gospodarcze będzie kombinacja dużych bodźców fiskalnych i impulsów monetarnych. Moim zdaniem taki konsensus polityczno-ekonomiczny będzie wspierał wyceny aktywów finansowych takich jak akcje.

Dziś chciałbym napisać o drugim trendzie, który będzie miał znaczenie dla inwestowania. Podobnie jak na początku tygodnia nie zamierzam oceniać tego zjawiska. Moim zdaniem inwestorzy powinni poznać mechanizmy kształtujące otoczenie rynkowe, w którym inwestują. Nie są w stanie ich zmienić więc mogą się albo do nich dostosować albo zrezygnować z aktywności inwestycyjnej. Najmniej produktywną postawą jest krzykliwe domaganie się zmiany reguł gry: jest wyczerpująca emocjonalnie, odwraca uwagę od procesu inwestycyjnego i ma zerowe szanse na powodzenie.

O pandemii COVID-19 mówi się, że drastycznie przyśpieszyła wiele trendów technologicznych, ekonomicznych lub społecznych. To co bez pandemii mogło zająć lata dokonało się w przeciągu kilku miesięcy czy tygodni. Wzrost popularności pracy z domu jest idealną ilustracją tego zjawiska.

Moim zdaniem pandemia COVID-19 przyśpieszyła także napływ na rynek dużej fali indywidualnych inwestorów ze spekulacyjnym podejściem do inwestowania. Zwracaliśmy uwagę na ten trend w 2020 roku. Z początkiem pandemii i narodowych kwarantann pojawił się dynamiczny wzrost liczby nowych rachunków brokerskich i wzrost aktywności w segmentach rynku traktowanych jako domena indywidualnych inwestorów. Można wskazać kilka przyczyn wzrostu popularności inwestowania czy handlowania w czasie pandemii.

Zapewne pewną rolę odegrała gwałtowana przecena, krach na rynku akcyjnym i okazja do wejścia na rynek na dużo niższych poziomach. Swój wkład wniosła także nuda – społeczna izolacja na wiele tygodni ograniczyła możliwości spędzania wolnego czasu i handlowanie na rynkach tak jak granie w gry mogło być beneficjentem tego zjawiska. Wreszcie, zamknięcie kasyn i przerwa w profesjonalnym sporcie (ograniczająca wybór zakładów bukmacherskich) bezpośrednio ograniczyła inne możliwości „ryzykowania” pieniędzmi.

Nie należy jednak zapominać o innych trendach, nie związanych z pandemią, które były i są fundamentem napływu inwestorów indywidualnych na rynki finansowe, w tym na rynek akcyjny. Nic nie wskazuje na to, że fala nowych inwestorów i ich zwiększona aktywność była zjawiskiem efemerydalnym, krótkotrwałą pandemiczną ciekawostką.

W 2020 roku liczba rachunków maklerskich wzrosła w Polsce o 85 tysięcy (6,8% – wszystkich rachunków jest około 1,3 mln). To najlepszy wynik od 2010 (gdy miały miejsca duże prywatyzacje, w tym PZU). Co ciekawe, w samym grudniu zanotowano 19 000 nowych rachunków.

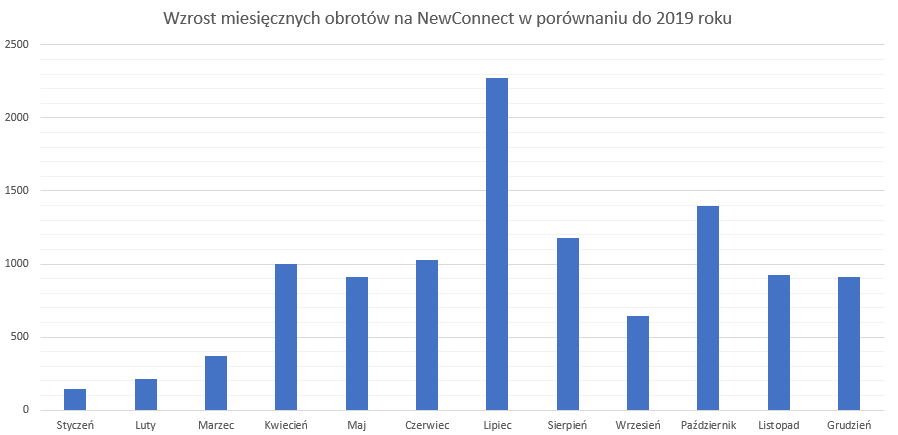

Na polskim rynku „królestwem drobnych inwestorów jest NewConnect. Jeśli popatrzymy na statystyki obrotu na alternatywnym rynku to zobaczymy, że fala napływu i wzrostu aktywności indywidualnych inwestorów miała się całkiem dobrze także pod koniec roku.

Podobne zjawisko ma miejsce na rozwiniętych rynkach. Dwunastego stycznia Bloomberg doniósł, że sześć spółek groszowych odpowiadało w tym dniu za jedną piątą wolumenu na amerykańskim rynku akcyjnym (to spółki groszowe więc ich udział w obrocie był dużo, dużo niższy). Jedną z tych sześciu spółek była Zomedica, która znalazła się w centrum uwagi inwestorów po tym jak ktoś zamówił sobie u „gwiazdki” programu z Netflixa krótkie video, w którym wspomniała o spółce, a które stało się hitem w mediach społecznościowych. Istnieje sporo sygnałów wskazujących, że duża aktywność indywidualnych inwestorów cały czas się utrzymuje. Moim zdaniem nie należy oczekiwać, że sytuacja szybko się zmieni. Dlaczego? Podam kilka powodów.

Po pierwsze, duża część z tych inwestorów ma za sobą ekstremalnie udany rok. Wielu z nich weszło na rynek w okresie krachu i skorzystało na spektakularnym rajdzie. Wielu z nich miało skoncentrowane portfele z dużym udziałem popularnych spółek, wspieranych przez silne narracje (jak transformacja energetyczna i rozwój elektrycznej motoryzacji) czy charyzmatycznych liderów (obydwie właściwości łączy w sobie Tesla). Na polskim rynku było to portfele z dużym udziałem gamingu czy GPW-COVID.

Po drugie, wielu indywidualnych inwestorów intuicyjnie rozumie argument, który przedstawiłem w poniedziałek: konstrukcja systemu ekonomiczno-monetarnego sprawia, że rynek aktywów finansowych, zwłaszcza rynek akcji, jest głównym beneficjentem zarówno wzrostu gospodarczego jak i wszelkich impulsów pobudzających ten wzrost gospodarczy. Jednocześnie dużo mniej atrakcyjnie wyglądają alternatywy dla rynku akcyjnego: w USA 100 000 USD na rachunków oszczędnościowym generowało w 2006 roku 4 500 USD. W 2020 roku już tylko 200 USD.

Po trzecie, grywalizacja inwestowania czy handlowania instrumentami finansowymi, istotnie zwiększa atrakcyjność tej aktywności. Nowe aplikacje „inwestycyjne” mają interfejs użytkownika bardziej przypominający interfejs gier mobilnych czy aplikacji hazardowych niż interfejs platform brokerskich jaki znamy z tradycyjnych domów maklerskich. Te aplikacje są skonstruowane tak by zaaranżować impulsywny handel na tej samej zasadzie na jakiej algorytmy platform społecznościowych podsyłają użytkownikom wciągające treści utrzymujące zaangażowanie użytkowników.

Po czwarte, rosnąca rola mediów społecznościowych w inwestowaniu, także zwiększa jego atrakcyjność wśród indywidualnych inwestorów i przyciąga na rynki finansowe nowe kohorty demograficzne. Aktywność na rynkach finansowych z czynności raczej nudnej i realizowanej samotnie staje się czynnością interesującą i realizowaną w towarzystwie. Media społecznościowe są także doskonałym kanałem marketingowym dla inwestowania bo osoby o pozytywnych doświadczeniach dużo częściej się nimi dzielą publicznie niż osoby o negatywnych doświadczeniach – stąd pozytywny, najbardziej cenny, natywny marketing.

Jestem indywidualnym inwestorem, więc jestem w tej sprawie uprzedzony, ale zdecydowanie „nie kupuję” podziału na „mądre” instytucjonalne pieniądze i „głupie” indywidualne pieniądze. To uproszczenie*, które niewiele wnosi do zrozumienia rynku akcyjnego. Jednocześnie faktem jest, że są segmenty rynku gdzie inwestorzy indywidualni odgrywają istotną rolę (jak akcje groszowe w USA czy NewConnect w Polsce) tak więc należy oczekiwać, że napływ indywidualnych inwestorów na rynek akcyjny będzie mieć znaczenie dla rynków. Moim zdaniem jest to dużo bardziej trwałe zjawisko niż „pandemiczna ciekawostka” i należy brać je pod uwagę w procesie inwestycyjnym.

* Kto kupował emisję Private Equity Management po 111 zł za akcje w 2015 roku jak nie mądre instytucjonalne pieniądze? A kto kupował bitcoina po kilkaset dolarów gdy poważni ludzie z sektora finansowego patrzyli na niego jak na jakieś kuriozum? Głupie indywidualne pieniądze kupowały.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z każdej znaczącej fali nowych inwestorów zostaje na dłużej (a czasem na bardzo długo) jakaś część. Wielu z tych młodych zwiąże się z rynkiem zawodowo lub nawet dla własnej pasji. Wymienią wypalonych "starych", wymuszą nowe rozwiązania. I dobrze.