Akcje notowane na giełdach stanowią teoretycznie elitę gospodarki. Jak pokazuje kolejny mit – taka zależność nie zawsze okazuje się intratna.

MIT4/ Inwestowanie na rynku akcji pozwala ci partycypować we wzroście gospodarki

Kluczowym słowem jest tutaj słowo „wzrost”. Historia pokazała wielokrotnie, że rozwój gospodarczy a wzrost cen giełdowych akcji nie muszą wcale iść w parze i nie są to pojedyncze zdarzenia lecz latami trwająca dysharmonia, która może powodować całkiem uzasadnione frustracje.

W omawianym od kilku wpisów artykule z „Wall Street Journal” przykładem zachwiania takich proporcji zrobiono 13 letni okres z ubiegłego stulecia. Oto w 1969 roku wartość indeksu Dow Jones wynosiła około 1000 punktów a amerykański Produkt Narodowy Brutto (PKB) – 1 bilion US$. I oto ponad dekadę później bo w 1982 roku ten sam indeks nadal wahał się w pobliżu 1000 punktów podczas gdy PKB urosło w międzyczasie do 3,3 biliona dolarów. Ponad trzykrotny wzrost bogactwa kraju nie przełożył się na zyski giełdowych akcjonariuszy. Oczywiście PKB nie jest najlepszym miernikiem rozwoju gospodarki ale trudno zaprzeczać, że USA w owym czasie rozwijała swój ekonomiczny potencjał. Bez względu na to jakie siły stoją za nie nadążającą za owym rozwojem giełdą, faktem stał się brak zysków posiadaczy papierów gospodarczej „arystokracji”.

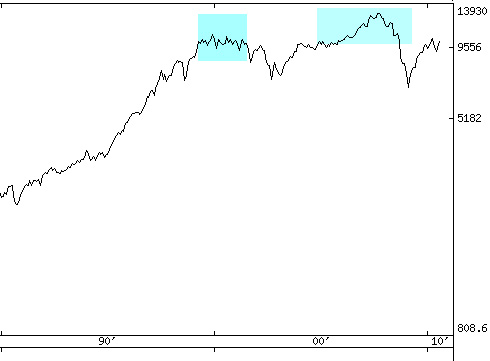

Jeśli spojrzeć na amerykańskie indeksy dziś to okazuje się, że nie był to odosobniony przypadek. Poniższy wykres ilustruje przykry dla akcjonariuszy obrazek (zakreślone obszary) – ci, którzy zainwestowali długoterminowo 15 lat temu a także ci, którzy kupowali papiery w pierwszych latach obecnej dekady, nie mają żadnych powodów do radości. Ich aktywa albo stopniały albo co najwyżej pozostają bez zmian.

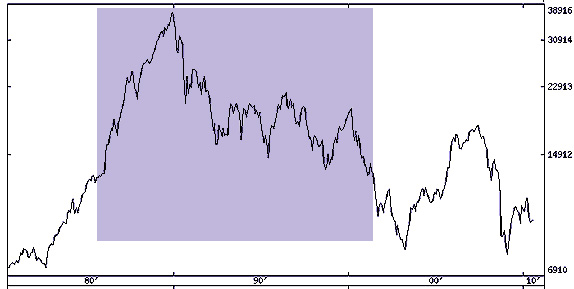

Bardzo jaskrawym przykładem, wielokrotnie podrzucanym w dyskusjach jest oczywiście rynek Japoński. Poniżej 2 obrazki wydobywające ów dysonans.

Oto indeks NIKKEI 225 w ostatnich czterech dziesięcioleciach:

Praktycznie inwestorzy z lat 1980-1996 nie mają się dziś z czego cieszyć. Inwestycje poczynione 15-20 lat temu przerodziły się w pasmo stresów. Ciemniejszym kolorem zaznaczam ów okres stratnych dziś zakupów.

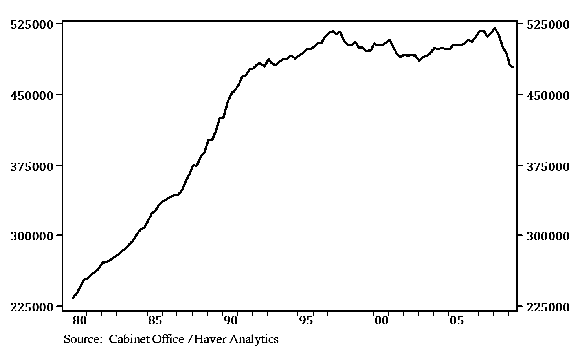

Dla porównania wykres przedstawiający zmiany japońskiego PKB w cenach nominalnych:

Totalnie przeciwny kierunek, gospodarka, która kwitnie, zostawiając giełdę z tyłu…

Nie ma znaczenia co stało za bańką spekulacyjną z lat 80-tych, przesadnie drogie nieruchomości czy niewydolność systemu, akcjonariusze ponieśli w rezultacie klęskę. Nie ma znaczenia, że było jednorazowe zdarzenie, ono trwa już 2 zmarnowane dekady. Podobnych przypadków znajdziemy więcej. Nie ma żadnych gwarancji, że takie same dysharmonie nie pojawia się w przyszłości w dowolnej części świata , w tym w Polsce.

CDN

—* Kat *—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.