Oglądanie miesięcznego odbicia na rynkach akcji może napawać optymizmem. Zwyżki kończące bessy i zaczynające hossy rozlały się po świecie tak dynamicznie, iż nawet zwolennicy kupowania na przecenie zaczęli wyrażać zdziwienie i słać zalecenia spokojniejszego podejścia do perspektyw rynków. Jeśli jednak spojrzeć poza najważniejsze średnie, to łatwo dostrzec mechanizm, który sygnalizuje poważny dystans graczy do perspektyw spółek. Naszym wykresem na niedzielę jest relatywna słabość spółek małych na Wall Street i ostrzeżenie, iż inwestorzy szykują się jednak na poważny kryzys gospodarczy.

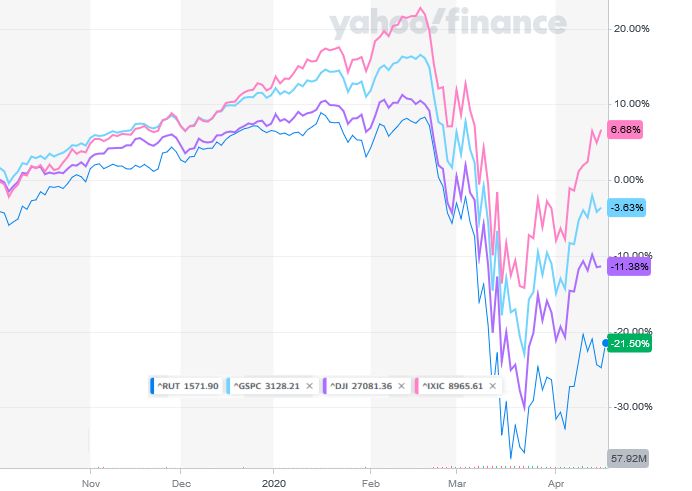

Poniższy wykres jest wycinkiem rocznych przebiegów indeksów Russell 2000, S&P500, DJIA i Nasdaq Composite. Kluczowe są zmiany procentowe średnich w perspektywie 12 miesięcy i dynamika odbicia po przecenie. O ile Nasdaq Comp. jest na plusie, S&P500 niewiele brakuje do rocznej zwyżki, to słabość indeksu spółek małych bije po oczach zarówno skalą tąpnięcia, jak i mizerią odbicia. W tej słabości kryje się ostrzeżenie, iż wiele jeszcze bólu przed gospodarką. Kondycja spółek o małej kapitalizacji sygnalizuje też, iż inwestorzy widzą klasyczne ryzyko większej wrażliwości maluchów na gospodarcze zamieszanie i nie angażują się w segmencie tak mocno, jak na spółkach o dużej kapitalizacji, z większymi rezerwami na czas kryzysu. Wniosek: nie wszystko wygląda tak dobrze, jak sugeruje kondycja indeksów wybijanych na pierwsze strony serwisów newsowych.

(źródło: yahoo)

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Słabość wszędzie. Największe spółki USA ciągną równo, reszta zostaje w tyle za wyjątkiem SMI, które też daje radę. Widzę to nie tylko po indeksach, ale po moim przedkrachowym portfelu, gdzie dużo do odrobienia zostało mimo niezłej jazdy na składnikach z USA.

I jak na razie wpłaty PPK wbrew rządowym bajkom średnio po taniości zbierają papiery, gdyż na 5 wpłat tylko 1 była prawie w dołku WIG20, reszta na szczytach i pomiędzy. Powinny być wpłaty cotygodniowe jak wypłaty w USA. Miesiąc to duuużo czasu na giełdzie.

> sygnalizuje poważny dystans graczy do perspektyw spółek

Jest coś dużo prostszego, na co chciałabym zwrócić przy tej okazji uwagę. Obroty na indeksach amerykańskich i europejskich przy spadkach i odbiciu kształtują się w sposób charakterystyczny dla bessy (spadki przy rosnących obrotach, odbicie przy malejących). To bardzo prosty wskaźnik, ale pokazuje, jak głosuje pieniądz.

Tak bylo zawsze od 2011r jakos.Obroty rosly mocno na spadkach bo spadki mialy o wiele wieksza dynamike i zakres zmian.Ciekawostka jest ze od miesiaca obroty spadly znacznie nawet ponizej tych zpoprzedmich lat gdzie zmiennosc wynosila po 0.4% dziennie.LOP natomiast na cme zalamal sie wrecz o polowe.Widac ze spadki totalnie zmienily nastawienie do handlu a zainteresowanie nim spadlo.Zupelnie inaczej niz w PL