Poniższy wpis proszę potraktować jak swego rodzaju edukacyjne ostrzeżenie.

W poprzednim wejściu pokazywałem na danych historycznych statystyczne skutki umownego i hipotetycznego kupowania indeksów po wybiciu ponad maksima poprzedniej sesji. Wyglądało to okazale w sensie bazy do stworzenia strategii inwestycyjnej. Jednak proszę o ostrożność i niewyciąganie z tych testów zbyt daleko idących wniosków! Doszły mnie słuchy, że niektórzy traderzy chcieliby tego rodzaju pomysł od razu implementować do indeksów handlowanych na platformach forexowych. Pokażę za chwilę, dlaczego taka prosta implementacja nie jest dobrym pomysłem i wymaga nieco większego nakładu pracy.

Otóż na platformach forexowych notowane są indeksy w formie „kontraktów na różnice” (CFD). I choć blisko naśladują one oryginalne indeksy, na które opiewają, jednakże różnice w kursach potrafią być na tyle znaczne, że proste przełożenie pomysłów testowanych na indeksie może skończyć się źle. Podstawą dla samych CFD są bowiem kontrakty terminowe notowane na giełdach, a te zawsze poruszają się z premią lub dyskontem wobec indeksu. Co więcej, notowane są również poza godzinami wyznaczania samych indeksów, stąd różnice w kursach są nieuniknione. Bywa i tak, że indeks kończy dzień na minusie, a kontrakt, i naśladujący go CFD, pokazuje na finał, że sesja była wzrostowa! Różnice dotyczą wszystkich 4 parametrów: otwarcia, zamknięcia, max i min. Zwykle rozpiętość sesji na kontraktach jest większa niż indeksu, stąd sygnały kupna maksimów NIE POKRYWAJĄ SIĘ. Mamy więc świetną okazję by się o tym przekonać.

W tym celu IDENTYCZNE testy jak w poprzednim wpisie na indeksach S&P500 i DAX przeprowadziłem na danych kontraktów CFD o nie opartych. Dane pobrałem z serwisu bossafx.pl. Mogą one o jakieś ułamkowe części różnić się od danych z innych platform forexowych, ale wnioski można śmiało uogólnić.

Dla przypomnienia zasady testów:

– dzienne dane historyczne dostępne i opisane na bossafx.pl,

– zajęcie pozycji długiej tylko wówczas, gdy następuje wybicie kursu powyżej maksimum dnia poprzedniego, przy czym otwarcie dzisiaj musi wypadać poniżej owego maksimum z poprzedniej sesji,

– sesja poprzednia musi być SPADKOWA w pierwszym wariancie, i WZROSTOWA w drugim,

– sumuję tylko umowne punkty zysków/strat osiągniętych od wybicia do zamknięcia sesji tego dnia lub w drugiej opcji – osiągniętych do zamknięcia sesji następnej, nie przeliczam więc tego na realne wartości z użyciem lewara; jeśli kurs CFD zmienił się np. o 7,85 punktu, to tyle dodaję do krzywej zysków/strat,

– nie uwzględniam prowizji i poślizgów, chcę pokazać jedynie surowe statystyki, wskazujące potencjalne możliwości gry w ten sposób,

– kapitał początkowy to 1150 jednostek dla CFD S&P500 oraz 3000 jednostek dla CFD DAX i do tej kwoty doliczam kolejne punkty zdobyte lub stracone z założeniem, że zawsze kupujemy tylko 1 umowną sztukę kontraktu CFD.

Jak poprzednio nie publikuję pełnych statystyk, a jedynie zmiany krzywych kapitału, aby uzmysłowić Czytelnikom ryzyko, rozkłady zysków i strat oraz potencjalne możliwości. Przekonałem się bowiem wielokrotnie, że wykres wart jest więcej niż 1000 liczb w przypadku tego typu porównań.

TEST 1: kontrakt CFD na indeks S&P 500

Wykres zmian krzywej kapitału obu opcji jednocześnie:

Krzywa niebieska, opisana jako ‘C-max’ oznacza zyski/straty liczone od zamknięcia dzisiaj (C, czyli Close) do maksimum poprzedniej sesji, ponad które nastąpiło wybicie. Zamykamy i otwieramy pozycję na tej samej sesji.

Krzywa czerwona, opisana jako ‘C1-max’ oznacza zyski/straty liczone od wybicia do zamknięcia kolejnej sesji. Zamykamy pozycję dzień o jej otwarciu.

Krzywa zielona to wykres indeksu w cenach zamknięcia.

Wykres górny powstał w teście po sesji spadkowej, a dolny po sesji wzrostowej.

Komentarz:

Proszę to porównać z krzywymi kapitału dla testów samego indeksu w poprzednim wpisie -> tutaj.

KOLOSALNA różnica! Praktycznie od sporych zysków przeszliśmy do kompletnych strat. Dlaczego? Głównie z powodu większej rozpiętości notowań samych kontraktów CFD. Większa elastyczność i dłuższe godziny pracy praktycznie zabiły wszelkie nieefektywności wycen. Prosta implementacja strategii kupna maksimów z indeksu została więc tutaj zabita.

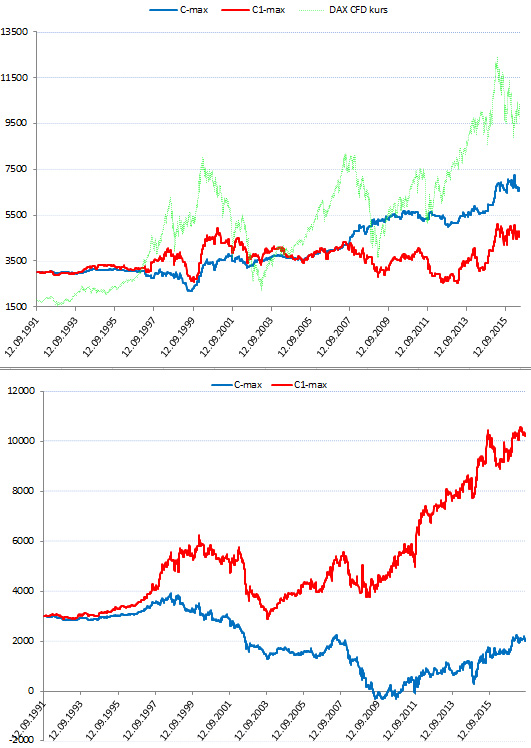

Test 2: kontrakty CFD na DAX

Ponownie wykres wszystkich wariantów:

Opisy krzywych identyczne jak w powyższym przypadku.

Komentarz:

W tym przypadku rozczarowanie jest dużo mniejsze. Można z tego chleba jeszcze coś upiec, kontrakty nie zabiły do końca nieefektywności wycen samego indeksu, ale go w pewien sposób rozszerzyły. Szczególnie zadziwia różnica na dolnym wykresie, gdzie zyski po kolejnej sesji biją na głowę zamknięcie tego samego dnia.

Prezentowane w poprzednim wpisie pomysły na analizę indeksów miały zasadniczo inną intencję niż wskazanie prostego sposobu na grę. Miały wskazywać na statystyczne skutki notowań indeksów w określonych warunkach, czyli po wybiciu się w górę ponad max poprzedniej sesji. Oczywiście nieco kreatywności pomoże przekuć je na bardziej praktyczne pomysły do tradingu, ale przypominam, że w owych testach nie uwzględniłem poślizgów i prowizji, trzeba je więc traktować z dystansem, jako baza do własnych przeróbek, a nie gotowa strategia.

CDN

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.