W listopadzie zwróciłem uwagę na rozmowę, którą Barry Ritholtz przeprowadził z szefem działu inwestycji akcyjnych na rynkach wschodzących w Morgan Stanley – Ruchirem Sharmą i przedstawiłem fragmenty tej dyskusji jako ostrzeżenie przed makro-turystyką czyli inwestowaniem na podstawie pobieżnej analizy trendów makroekonomicznych i geopolitycznych.

W rozmowie Sharma poruszył istotną kwestię dotyczącą nadmiernych oczekiwań spowodowanych zakotwiczeniem w bardzo korzystnym z punktu widzenia rynków wschodzących okresie historycznym: ostatnimi dwoma, trzema dekadami. Ten problem występuje zarówno w dziedzinie inwestycyjnej jak i politycznej. W tej drugiej przejawia się na przykład w postaci politycznych obietnic przywrócenia wzrostu gospodarczego z jakiejś złotej epoki: dla USA czy państw Europy Zachodniej będą to lata 50′ i 60′ dwudziestego wieku. Dla Polski będą to… dwie ostatnie dekady.

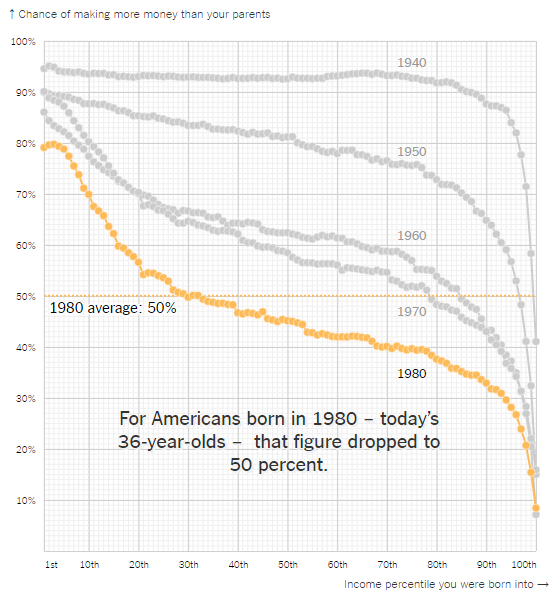

Takie nastroje rozbudzane są przez badania pokazujące okresy intensywnego postępu społeczno-ekonomicznego, na przykład najnowsze opracowanie zespołu, którym kierował Raj Chetty, który zgromadził dane pozwalające stworzyć poniższy wykres. Rysunek pokazuje odsetek trzydziestolatków w pięciu różnych kohortach wiekowych (i na różnym percentylu dochodów rodziców), którzy zarabiają więcej niż ich rodzice w tym samym wieku.

Wykres pokazuje, że coraz mniejszy odsetek Amerykanów osiąga poziom dochodów wyższy niż rodzice, a więc w dużym uproszczeniu osiąga „amerykański sen”, w którym każde pokolenie jest coraz bogatsze. Moim zdaniem tym co pomija się w dyskusjach zainspirowanych tego typu badaniami jest społeczna i ekonomiczna wyjątkowość okresu powojennego, która sprawia, że w obecnych warunkach powtórzenie dokonań z tego okresu może być niemożliwe. O tej wyjątkowości świetny esej napisał kiedyś Paul Graham.

Sharma argumentuje, że ostatnie dwie, trzy dekady były złotym okresem dla rynków wschodzących a wielkie makro-trendy sprawiają, że wszyscy, którzy oczekują powtórzenia ekonomicznych wyników z ostatnich 20-30 lat będą rozczarowani. Pierwszym trendem jest trend demograficzny. Wiele państw wschodzących, w tym Polska, zaliczyło w ostatnich dwudziestu latach szczyt populacji w wieku produkcyjnym. Wiele państw korzystało też z dywidendy demograficznej to jest bardzo korzystnego (wysokiego) odsetku w populacji osób w wieku produkcyjnym. Ekstremalnym przykładem takiej sytuacji były Chiny gdzie dywidenda demograficzna wzmocniona została efektem „polityki jednego dziecka”. Po zakończeniu okresu dywidendy demograficznej coraz mniej pracujących będzie musiało „utrzymać” coraz więcej niepracujących.

Drugim trendem, o którym wspomina Sharma jest trend w cyklu długu, który zdaniem inwestora nawet jeśli nie przejdzie w fazę delewarowania to przynajmniej wyraźnie spowolni. Jak pokazuje przykład Chin z ostatnich 8 lat ekstremalnie wysoki wzrost zadłużenia jest w stanie pobudzić aktywność ekonomiczną w krótkim okresie nawet jeśli prowadzi do wielu nietrafionych inwestycji i marnowania zasobów. Zdaniem Sharmy rynki wschodzące będą mogły w mniejszym stopniu niż w przeszłości korzystać z akcji kredytowej w celu stymulowania gospodarki.

Trzecim trendem wymienionym przez Sharmę jest deglobalizacja. Przeróżnie, często bardzo szowinistycznie, ujmowane postulaty deglobalizacji są wspólnym elementem populistycznych ruchów politycznych w państwach rozwiniętych. Jeśli zostaną zrealizowane to dostęp do rynków państw rozwiniętych zostanie ograniczony. W konsekwencji zmniejszyć się może także wartość inwestycji oraz transfer technologii i wiedzy. W deglobalizującym się świecie popularne modele wzrostu, jak ten zastosowany przez państwa Azji Wschodniej, mogą stać się niedostępne dla kolejnej grupy ambitnych państw rozwijających się.

Deglobalizacja wyjaśnia dlaczego Sharma jest pozytywnie nastawiony wobec Polski i Europy Centralnej. Państwa regionu wykorzystały otwarte „okno polityczne” i zintegrowały się instytucjonalnie z potężnym rynkiem rozwiniętym – Unią Europejską. Jeśli niczego spektakularnie nie zepsują to mogą nawet zyskać na procesach deglobalizacyjnych.

Być może oczekiwanym zakończeniem takiego tekstu jest wskazanie pomysłów inwestycyjnych uwzględniających opisane wyżej trendy. Jednak takie pomysły byłyby niczym innym jak blogową makro-turystyką. Chętnie więc poprzestanę na przypomnieniu o zagrożeniu związanym z zakotwiczeniem oczekiwań zarówno w kwestii wyników ekonomicznych jak i inwestycyjnych.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wydaje się że w ogóle opieranie jakichkolwiek prognoz przyszłości na histori 20 wieku ( zakończonego w 2001 albo 2008r) jest mało sensowne. Epizody wojen i księżycowej ekonomi na taką skalę sa raczej nie do pomyślenia a to było główną przyczyną dominacji USA

Ano łatwo nie jest. No cóż nam maluczkim pozostaje skupywać tanie a najlepiej bardzo tanie spółeczki i czekać aż podrożeją. Tu się nic nie zmienia.