Trzy tygodnie temu powiesiłem na blogu wykres kontraktów na ropę WTI, wskazując potencjalny scenariusz wybicia cen w górę, który mógłby być całkiem dobrą okazją inwestycyjną.

Do zdecydowanego wybicia nie doszło, a moment był naprawdę newralgiczny. I dla techników, którzy mają bardzo dobry przegląd tego, co mogło się dalej zdarzyć, i dla posiadaczy krótkich pozycji, które mogły być masowo zamykane. A w zasadzie to, czy wybicie było, czy nie, okazuje się sprawą dyskusyjną i zależy po części od tego z jaką precyzją prowadzić linie po szczytach z ostatnich 15 miesięcy, i czy robić to na wykresie WTI czy Brent oraz ile miejsca przeznaczyć na filtr dla wybicia. Nawet jeśli uznać, że rynek został lekko popchnięty na tyle, by zobaczyć co kryje się w obszarze powyżej maksimum z wielu miesięcy, to ruch ów okazał się ostatnim tchnieniem dotychczasowej fali wzrostów. Wg. moich kryteriów technicznego wyznaczania wsparć i oporów, do wybicia jednak nie doszło.

Największym rozczarowaniem okazała się narracja o parciu OPEC na zamrożenie limitów wydobycia lub ich zmniejszeniu, co miało utrzymać dotychczasowy, wielomiesięczny trend wzrostu cen czarnego złota. W owo mielenie powietrza rynek przestał jednak dość gremialnie wierzyć. W to miejsce zaczął za to straszyć całkiem wysoki poziom rezerw i zaczęto dostrzegać manipulacje statkami oraz pokrętną logistykę zapasów, które próbuje się ukrywać. Przy tych cenach Amerykanie ponownie uruchomiają swoje łupki, a reszta świata ulegnie pokusie szybszego pompowania.

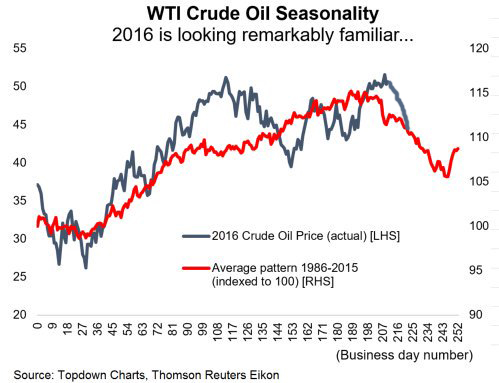

W międzyczasie na twitterze wpadł mi w oko obrazek, który mógłby również być pewnym wytłumaczeniem dla zatrzymania trendu. Przedstawia on sezonowy wykres kursów ropy z wielu lat na tle tegorocznego przebiegu cen, oto on:

Na czym polega owa sezonowość? W uproszczeniu na tym, że ceny rosną w okresie letnim i spadają w sezonie zimowym, co ma silny związek z trendami w zużyciu ropy przez przemysł, a przede wszystkim gospodarstwa domowe. Autor wykresu, twórca strony podpisanej pod nim, utworzył ową sezonową krzywą (czerwona na wykresie) przez zwykłe uśrednienie zmian cen z każdego dnia roboczego w ostatnich 30 latach. Po prostu liczył o ile zmieniła się cena np. 67 dnia roboczego każdego roku, wyliczał średnią z wszystkich 30 lat dla tego dnia i dodawał ją do średniej z 66 dnia (i poprzednich), i tak 252 razy. Jeśli spojrzymy teraz na aktualny ciąg cen z tego roku (granatowa krzywa) to scenariusz spadkowy uznamy za niezwykle prawdopodobny biorąc pod uwagę powtarzalny wzór z ostatnich 3 dekad. Tym bardziej, że znają go wszyscy najwięksi gracze i staje się w jakimś stopniu samospełniającą się przepowiednią. Choć oczywiście nie istnieje gwarancja, że jednak rynek nie skapituluje i zrobi skok w górę, wyłamując się z maksimów. Dodam jedynie, że ów wykres kursów tegorocznych uaktualniłem ręcznie od ostatniego szczytu, być może nie odwzorowuje to w 100% rzeczywistych zmian, ale chciałem wskazać jedynie tendencję.

Co więcej, uważny technik dostrzeże zapewne, że oba tegoroczne szczyty utworzyły formację, która zapowiadać może całkiem prawdopodobne dalsze spadki. W takim razie wybicie w górę ponad 50 USD oddala nam się na być może przyszły rok…

I na dokładkę jeszcze jedna grafika, na którą wpadłem na twitterze. Pokazuje ona wielkość rynku ropy na tle innych kopalin:

Sam się zdziwiłem widząc te proporcje, obrót ropą przekracza bowiem obroty wszystkich innych kopalin razem wziętych. Jego wielkość symbolizuje koło na wykresie, które swoją wielkością zawiera pozostałe symbole w ich proporcjach do wielkości rynku.

Przyznam, że posiadam pozycje na rynku ropy, bo ktoś mnie o to pytał po poprzedniej prezentacji wykresu. Jednak wytłumaczenie tego jaka to pozycja, niewiele wniesie do tej wiedzy. A to dlatego, że często nie jest to pozycja kierunkowa, ale dwukierunkowy zakład na spread na obu kontraktach czyli WTI i BCO. Wszystko zależy od aktualnej wielkości owego spreadu, który waha się najczęściej od 0 do 2-3 dolarów, a także punktów swapowych, jakie płacą lub pobierają brokerzy, a także moich własnych strategii kierunkowych, które powodują, że jedną stronę zamykam co jakiś czas.

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

jestem zaskoczony taką sezonowością , bo obserwując ceny na stacjach paliw mozna było dojśc do przeciwnego wniosku

U nas dochodzi jeszcze kurs waluty

słuszna uwaga ,ale chyba wzrost cen ropy skolerowany jest z osłabieniem dolara a to zazwyczaj prowadzi do umocnienia pln albo inaczej występowałaby u nas sezonowe zmiany usd/pln niezalezne od euro/usd gdyba taka sezonowśc cen ropy miała wynikac z kursu walut

Dokładnie

Ceny na stacjach u nas skorelowane są z "syndromem Kalego"

1.ceny ropy rosną w dniu poprzedazjącym – Kali podnosić ceny na stacjach skoro świt

2.ceny ropy spadają " – Kali czekać z wysoką ceną , aż ceny sie podnieść i kasować wyższy zysk