Kilka dni temu Grzegorz Zalewski na przykładzie reakcji inwestorów na informację KGHM o dokonaniu odpisów na kwotę około 5 mld złotych pokazał istotną rynkową prawdę, że nie ważna jest informacja tylko reakcja na nią.

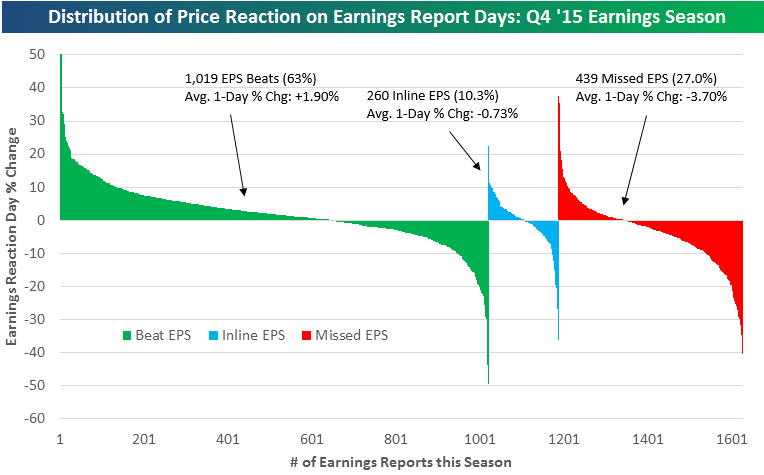

Chciałbym kontynuować problem reakcji inwestorów na publikowane przez spółki komunikaty. Na amerykańskiej giełdzie zakończył się niedawno sezon wyników i Bespoke podsumowało go zestawieniem reakcji rynku na wyniki 1700 spółek. Znajdujące się w zestawieniu spółki podzielono na trzy grupy:

- zyski netto na akcję spółek pobiłby prognozy analityków

- zyski netto na akcję okazały się zgodne z prognozami

- zyski netto na akcję okazały się słabsze od prognoz

Warto przy tym zwrócić uwagę, że w większości kwartałów większość spółek publikuje zyski netto wyższe od prognoz analityków, w tym kwartale zrobiło tak 63% spółek*. Tak przedstawia się rozkład reakcji kursów akcji w sesję publikacji wyników:

Z wykresu wynika, że kursy spółek, których wyniki okazały się lepsze od prognoz zachowywały się przeciętnie lepiej niż spółki, które raportowały wyniki zgodne z prognozami i niższe od prognoz. Można także zauważyć, że przeciętna reakcja rynku na wyniki odpowiadające oczekiwaniom analityków była negatywna. Wyraźnie jednak widać, że publikowanie wyników lepszych niż prognozy nie jest gwarancją pozytywnej reakcji rynku. Na podobnej zasadzie, wynik słabszy od prognoz nie musi oznaczać automatycznego spadku kursu.

Należy zauważyć, że powyższe zestawienie nie bierze pod uwagę wszystkich napływających na rynek wraz z wynikami kwartalnymi informacji. Ważnym elementem jest to jak zachowywały się przychody spółki i czy one także okazały się wyższe od prognoz. Ta informacja pozwala inwestorom ocenić skąd wzięła się ewentualna poprawa wyników netto: czy z cięcia kosztów czy z poszerzenia obecności na rynku. Istotną kwestią są także prognozy spółki na kolejny okres rozrachunkowy: czy zostaną podniesione, utrzymane czy obniżone. Dzień publikacji wyników jest także z reguły dniem, w którym na rynek napływają inne ważne informacje w postaci komentarzy przedstawicieli spółki, które także mogą mieć charakter cenotwórczy.

Jednak nawet po uwzględnieniu tych wszystkich informacji pozostaje problem, który zasygnalizował Grzegorz Zalewski, czyli problem tego jak inwestorzy zinterpretują te wszystkie informacje. To z kolei w dużym stopniu zależy od dominującego na rynku sentymentu, od tego czy inwestorzy chcą dostrzegać pozytywne informacje czy skupiają się na sygnałach ostrzegawczych.

Inwestorzy powinni pamiętać, że rynek nie reaguje idealnie na napływające dane. Popularnym wyjaśnieniem efektu wartości (tendencji spółek o niskich wskaźnikach fundamentalnych do zachowywania się lepiej niż rynek) jest odwołanie się do nadmiernej reakcji na negatywne informacje (co dołuje kurs spółek do atrakcyjnych poziomów). Efekt momentum wyjaśnia się przez odwołanie się do zbyt słabej reakcji na napływające informacje, w której inwestorzy zbyt wolno dostosowują swoje oczekiwania co powoduje wydłużenie pozytywnego trendu. W odniesieniu do pojedynczych spółek i w jednodniowym horyzoncie czasowym oczekiwanie, że zmiana kursu idealnie odda całokształt otrzymanych przez rynek informacji może być tylko myśleniem życzeniowym.

* Po napisaniu tego zdania przypomniałem sobie o komiksie Dilberta z 2014 roku:

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.