Pierwszy tydzień nowego roku zaowocował wysypem analiz historycznych, których centralnym punktem było poszukiwanie odpowiedzi na pytanie, jaki będzie rok, który zaczyna się od jednego najmocniejszych tąpnięć indeksów w historii. Gdzieś w tym całym zamieszaniu ginie jednak fakt, iż naprawdę brutalny tydzień ma za sobą również rynek ropy. Naszym wykresem na niedzielę jest cena ropy w perspektywie miesięcznej.

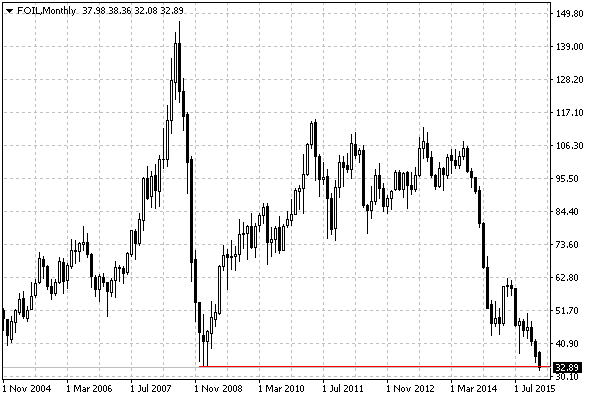

Załączony miesięczny wykres kontraktu CFD na ropę – z naszej platformy bossaFx – nie tylko dobrze odnotowuje przeszło 10-procentowy spadek surowca w pierwszym tygodniu roku, ale jeszcze ostrzega, iż ropa crude znalazła się właśnie poniżej dna bessy z 2008-2009 roku. W praktyce oznacza to, iż za ropę rynek płaci dziś najmniej od 2004 roku. Z racji wagi spółek surowcowych w wielu indeksach (jak np. DJIA) i ich wpływu na średni zysk indeksu (co pokaże zaczynający się właśnie sezon wyników w USA) śledzenie rynku ropy jest zwyczajnym obowiązkiem każdego inwestora.

Co ważniejsze, korelacja ropy z WIG20 z ostatnich 12 miesięcy wskazuje, iż surowiec był jednym z kluczowych czynników kształtujących sentyment na rynku warszawskim. To min. odbicie ropy wspierało grudniową korektę w Warszawie, a spadek w styczniu zepchnął WIG20 na nowe minima. Można postawić tezę, iż bez stabilizacji cen ropy trudno będzie o stabilizację cen akcji na rynkach wschodzących, których częścią pozostaje GPW. Niestety, wykres surowca spadający pod dołek z 2009 roku ostrzega, iż dno bessy na rynku ropy jest kwestią raczej dalszej niż bliższej przyszłości.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mówimy o obecnym czy przyszłym składzie WIG20? Indeksy zmieniają składy, słabeusze wypadają, wchodzą nowe konie pociągowe.Może niedługo dojdą nowe spółeczki z MWIG40, które z ropą i bankami mają niewiele wspólnego.

To byłby szok – WIG20 z mniejszościowym udziałem banków i surowców 🙂

P.S. Kto to pisał, że hossę ciągnie tylko 6% najlepszych spółek? W MWIG40 jest parę takich, które dały zdrowo zarobić w 2015r. Nie ma co patrzeć i płakać nad molochami, idą nowi liderzy globalnej gospodarki.

Może o ten wpis chodzi:https://blogi.bossa.pl/2015/12/29/rozklad-rynkowych-stop-zwrotu-utrudnia-aktywne-zarzadzanie/

Na całym świecie banki mają swój udział w kluczowych indeksach, bo są zwyczajnie duże i płynne. Kapitalizacja PKO to coś ponad 30 mld. Kapitalizacja jakoś tam innowacyjnych spółek niezwiązanych ze tradycyjnymi sektorami (Integer czy CD Projekt albo Comarch) to ułamek tej sumy. Apple wszedł do DJIA dopiero po tym, jak stał się światowym liderem i dokonał splitu akcji. Wcześniej musiał stać się większy od Exxona. Możliwe, że na lokalnym poziomie dorobimy się jakiegoś FANG-a, który będzie w stanie ciągnąć rynek, jak Facebook, Amazon, Netflix i Google pociągnęły Nasdaqa, ale to raczej proces na dekadę (optymistycznie mówiąc) niż miesiące.

Slyszalem lepszy akronim na ostatnie „konie pociagowe” w USA: FAMINE (glod dla nie anglojezycznych) – FAcebook AMazon MIcrosoft NEtflix 🙂

Ładne, ale wymaga nieco szerszego kontekstu.