W poprzednim tygodniu Michael Batnick na blogu The Irrelevant Investor opublikował krótki tekst, którego centralnym punktem był wykres pokazujący wyniki inwestowania na amerykańskim rynku akcyjnym przy niskiej i wysokiej wycenie akcji.

Batnick sprawdził wyniki inwestycji w okresach gdy wskaźnik cena/zysk dla indeksu S&P500 był mniejszy niż historyczna średnia (tani rynek) i wyniki inwestycji w okresach gdy akcje były przewartościowane względem historycznej średniej (drogi rynek). Jako historyczną średnią przyjął wynik z 2015. Przyznał co prawda, że żaden z inwestorów w okresie, który obejmowały jego badania (1954-2015) nie mógł wiedzieć jaka będzie historyczna średnia w latach 1954-2015 ale mimo tego zdecydował się na wyżej opisany hipotetyczny test. Z testu wynikało, inwestor zarobiłby więcej gdyby inwestował tylko w okresach drogiego rynku.

Wyniki tego testu nie mają żadnego znaczenia bo Batnick popełnił przy jego tworzeniu kilka poważnych błędów, które bardzo dobrze uwypuklił w następnym tekście. Dla mnie badanie Batnicka wydaje się świetną okazją by pokazać niebezpieczeństwo zakładania prekognicji, czyli zdolności widzenia przyszłości w testach historycznych..

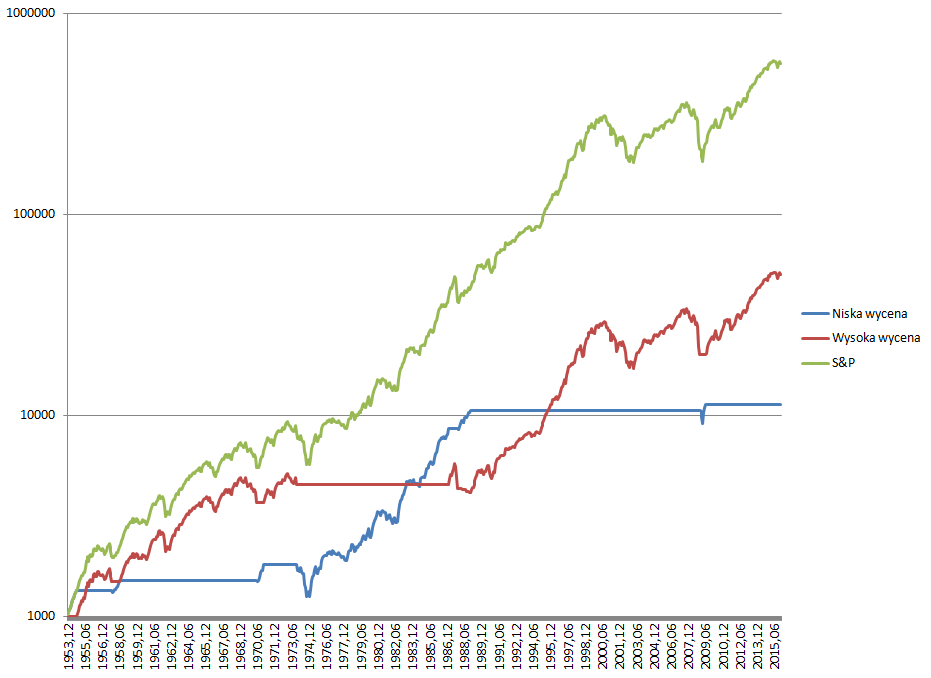

Nie wiem z jakiej bazy danych korzystał Batnick więc nasze wyniki nie są porównywalne. Ja korzystałem z ogólnodostępnej bazy danych Shillera. Uwzględniłem okres od grudnia 1953 do grudnia 2015. W przeciwieństwie do Batnicka korzystałem ze wskaźnika CAPE, czyli wskaźnika cena/zysk dostosowanego cyklicznie. Chciałem sprawdzić czy błąd założenia prekognicji może wpłynąć na wyniki badania. Pierwszy wykres pokazuje wyniki testu bez błędu prekognicji czyli inwestowanie w akcje jeśli ich wycena w poprzednim miesiącu była poniżej dostępnej dla ówczesnych inwestorów średniej historycznej* (niska wycena) i inwestowania w akcje rynek można było nazwać drogim (wysoka wycena):

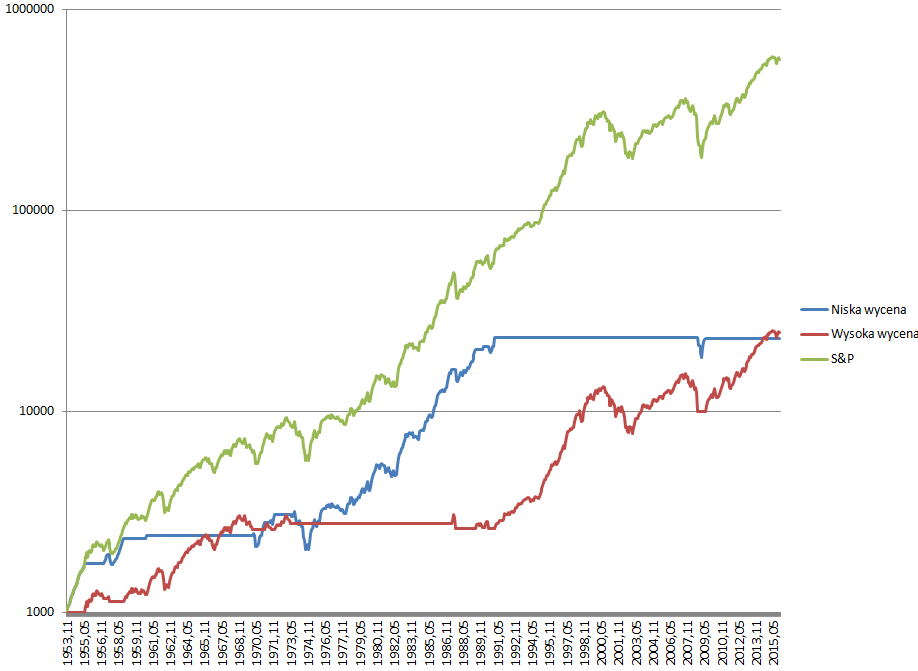

Proszę nie wyciągać pochopnych wniosków z wykresu. Lepszy wynik inwestowania przy wysokiej wycenie wynika po prostu z dłuższego okresu przebywania na rynku (73% czasu). Dodatkowo należałoby przyjąć jakieś dochody z gotówki w okresie pozostawania poza rynkiem (co Batnick zrobił w kolejnym, poprawionym tekście czym wywrócił wymowę badania) by z wykresu można było wyciągać wnioski o inwestowaniu przy niskiej i wysokiej wycenie. Proszę porównać ten wykres z tym, który powstał przy założeniu prekognicji, czyli przy przejęciu średniej historycznej dla lat 1871-2015. Jak widać przyjęcie kompletnie nierealistycznych założeń w testach historycznych może kompletnie zmienić wyniki.

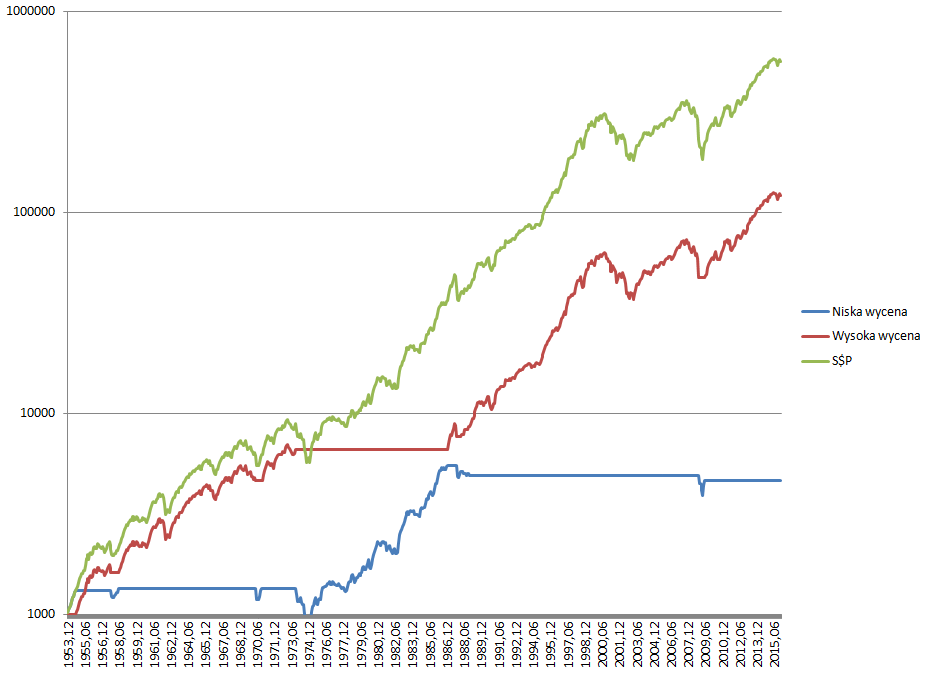

Okazało się, że Batnick popełnił jeszcze jeden błąd prekognicji. Zwrócił na niego uwagę w następnym tekście gdy wyjaśnił, że w pierwszym teście zakładał inwestowanie lub pozostanie poza rynkiem jeśli wskaźnik cena/zysk w tym okresie był poniżej lub poniżej średniej. Tak więc założył także, że inwestor na początku kwartału** będzie wiedział jaki będzie wskaźnik cena/zysk w tym okresie. Proszę zobaczyć co by się stało gdybym podobne założenie przyjął w swoim teście. Po raz kolejny otrzymaliśmy zupełnie różne rezultaty.

Kilka razy zdarzyło się mi popełnić podobne błędy przy formułowaniu warunków do testów historycznych. Problem wydaje się banalny ale jestem przekonany, że wielu inwestorów popełnia ten błąd. Tak jak popełnił go szanowany analityk czym zainspirował mnie do napisania niniejszego tekstu.

* Czyli dla inwestora w 1954 roku średniej z lat 1871-1954

** Mam wrażenie, że używał kwartałów, ja korzystam z danych miesięcznych

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Te błędy są marginalne względem podstawowego wniosku jaki się nasuwa oglądając te wykresy. Uwzględnianie „drogości” rynku daje gorsze wyniki niż buy&hold, a i uniknięcie większych obsunięć kapitału jest wątpliwe.

@ mirek

To wynika tylko z faktu, że spędzasz na rynku tylko niewielką część czasu. By bardziej uwiarygodnić test przedałoby się jeszcze uwzględnić stopy zwrotu z gotówki (na przykład bonów). Z tego co pokazywał Batnick w drugim swoim teście to poprawiłoby wyniki ale nie wygrałoby z B&H.

Warto jednak zauważyć, że po pierwsze CAPE Shillera to tylko jeden ze sposobów mierzenia atrakcyjności rynku, tak jak przyjęcie kryterium CAPE większego/mniejszego od historycznej średniej to tylko jeden ze sposobów wykorzystania CAPE Shillera.

Wreszcie, badany okres był o tyle specyficzny, że mieliśmy do czynienia z trendem zmniejszania atrakcyjności rynku, trendem rosnącego CAPE. Moim zdaniem spadające stopy procentowe są wystarczającym wyjaśnieniem tego trendu ale to wyjaśnienie niekoniecznie gwarantuje utrzymanie się trendu w przyszłości.

Tak więc, byłbym bardzo sceptyczny w kwestii wyciągania wniosków o sensie inwestowania w drogie/tanie akcje na podstawie powyższych ćwiczeń.