Autor bloga Philosophical Economics przeprowadził analizę testu prostej strategii momentum. Uwypuklone przez niego wnioski mogą się okazać przydatne dla wszystkich inwestorów testujących strategie na danych historycznych.

Zastanawiam się jak opisana poniżej strategia wypadnie w prowizorycznym teście sensowności czytelników. Strategia zakłada zajmowanie na rynku długiej pozycji jeśli dzienna stopa zwrotu z rynku (liczona od zamknięcia sesji do zamknięcia sesji) jest dodatnia. W przypadku negatywnej stopy zwrotu pozycja jest zamykana a strategia generuje zyski z gotówki. Krótko mówiąc: kupuj po wzrostach, zamknij pozycję na spadkach.

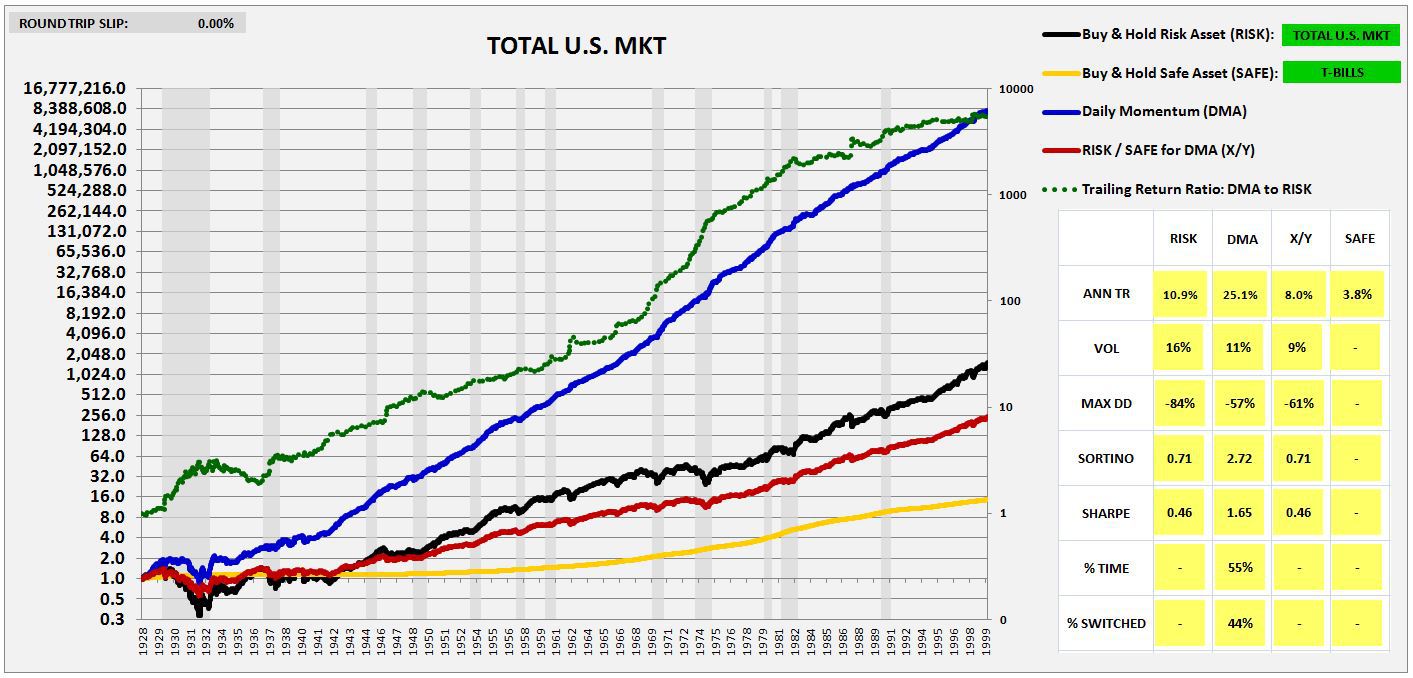

Przyznaję, że tak zdefiniowana strategia nie przechodzi mojego prowizorycznego testu sensowności. Inwestycyjna intuicja podpowiada mi, że coś tak banalnego nie powinno działać. Okazało się, że na amerykańskim rynku akcyjnym działało świetnie przez wiele dekad. Poniższy wykres pokazuje wyniki strategii w latach 1928-1999:

Czarna linia na wykresie to wyniki strategii kup i trzymaj rynku akcyjnego, żółta linia na wykresie to wyniki strategii kup i trzymaj bonów skarbowych (gotówki), niebieska linia to wyniki strategii dziennego momentum (testowanej strategii), czerwona linia to wynik strategii zakładającej taką samą ekspozycję na rynek akcyjny i gotówkę jaka wyniosła w strategii dziennego momentu (55% akcji i 45% gotówki) a zielona linia (skala po prawej stronie) to skumulowana przewaga strategii dziennego momentum nad strategię kup i trzymaj rynku akcyjnego.

Tak więc przedstawiona wyżej strategia dziennego momentum, testowana w bazie danych CRSP, okazała się w latach 1928-1999 lepsza od strategii kup i trzymaj o około 14 punktów procentowych rocznie i to przy niższej zmienności i niższym maksymalnym obsunięciu. Bardzo szybko dochodzimy do pierwszego wniosku z analizy. Opis strategii sugeruje, że wymaga intensywnego handlowania. Przedstawianie jej wyników bez uwzględnienia kosztów (kosztów transakcyjnych i spreadu pomiędzy ofertami kupna i sprzedaży) pozbawione jest większego sensu. Po uwzględnieniu kosztów w wysokości 0,1% wyniki strategii spadną z 25% rocznie do 18%. Gigantyczny spadek ale nawet po tym dostosowaniu strategia okazuje się lepsza od kup i trzymaj o 7 punktów procentowych rocznie.

Czytelnicy domyślają się zapewne, że wybór 1999 roku jako końca okresu testów historycznych nie był przypadkowy. Autor analizy postawił się w sytuacji przeciętnego inwestora, któremu ktoś poleca opisaną strategię w 1999 roku w oparciu o przedstawione wyżej dane. Okazało się, że po 1999 roku strategia spisywała się dramatycznie źle. W latach 1999-2015 doprowadziłaby do straty 71% kapitału. Czy można wskazać potencjalnie dostępne w 1999 roku sygnały sugerujące zachowanie ostrożności w kwestii stosowania omawianej strategii?

Autor bloga Philosophical Economics zwrócił uwagę na dwie kwestie. Pierwszą z nich jest zachowanie strategii w ostatniej części testowanego okresu czyli w latach 80. i 90. W tym okresie testowana strategia miała spore problemy z wygrywaniem z rynkiem i zachowywała się wyraźnie gorzej niż w poprzednich dekadach (widać to po zachowaniu zielonej linii na wykresie). Generalnie, idea testowania strategii inwestycyjnych na danych historycznych zakłada, że pozytywny test historyczny sugeruje istnienie na rynku jakiegoś rodzaju wzorca (generowanego przez preferencje/skrzywienia inwestorów albo strukturę rynku), który strategia zamierza eksploatować. Oczywiście, ten wykryty wzorzec może być jedynie złudzeniem ale inwestorzy korzystający z testowanej strategii zakładają, że po pierwsze, rzeczywiście istnieje a po drugie utrzyma się w najbliższej przyszłości. To drugie jest warunkiem by strategia działała w czasie rzeczywistym.

Inwestorzy mogą więc przeważać dane powstałe w ostatnim czasie jeśli sensowne jest założenie, że sytuacja rynkowa w okresie, w którym je wygenerowano jest bardziej zbliżona do aktualnej niż sytuacja sprzed kilku dekad. Innymi słowy, jeśli ktoś testuję strategie w oparciu o WIG20 i praktycznie cała przewaga tej strategii została wypracowana w latach 90. to zachowanie sceptycyzmu wydaje się mądrym podejściem – istnieje spore ryzyko, że jeśli w latach 90. istniały na polskim rynku warunki sprzyjające testowanej strategii to spore zmiany, które od tego czasu zaszły na rynku wpłynęły na efektywność strategii.

Z generalną ideą testowania strategii na danych historycznych związany jest też drugi wniosek z bloga Philosophical Economics. Rozumienie skąd się biorą wyniki strategii może być cenną pomocą w tworzeniu, testowaniu i egzekwowaniu strategii inwestycyjnych. Być może taka wiedza ma najważniejsze znaczenie w okresach słabszego zachowania strategii. Jeśli inwestor dysponuje teorią wyjaśniającą skąd się biorą wyniki strategii to może przeanalizować czy warunki potrzebne do działania strategii ciągle utrzymują się na rynku i czy można oczekiwać ich w najbliższej przyszłości. Jeśli odpowiedź jest negatywna to można oczekiwać, że strategia przestała działać. Jeśli odpowiedź jest pozytywna to z większą pewnością można traktować słabszy okres strategii jako przejściowy epizod.

Nie mam wątpliwości, że takie podejście wzbudza kontrowersje. Można traktować próby wyjaśnienia źródeł efektywności strategii jako specyficzną próbę oszukiwania się, budowania pewności siebie poprzez tworzenie kreatywnych teorii wyjaśniających działanie strategii, których rzeczywista wartość jest niewielka.

Istnieją wreszcie inwestorzy, skuteczni inwestorzy, którzy otwarcie przyznają, że część sygnałów, z których korzystają i które są wyjątkowo skuteczne niezwykle trudno jest wyjaśnić. Robert Mercer z Renaissance Technologies powiedział: Cześć sygnałów, które intuicyjnie nie mają żadnego sensu, jest efektywna. W rzeczy samej, to właśnie najmniej intuicyjne sygnały okazują się często najbardziej zyskownymi. Część sygnałów na podstawie, których skutecznie handlujemy nieprzerwanie od 15 lat nie ma żadnego sensu. W innym wypadku, ktoś inny by je odkrył i wykorzystał.

Do mnie bardziej przemawiają argumenty autora Philosophical Economics. Myślę, że przy zachowaniu odpowiedniej dyscypliny intelektualnej połączenie testów historycznych z próbą teoretycznego zrozumienia mechanizmów rynkowych stojących za testowaną strategią może zwiększyć skuteczność inwestowania.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.