„Gdybyś przez dwadzieścia lat odkładał o miesiąc choćby 100 złotych, to już dziś miałbyś…”. I tu w zależności od podstawionej wielkości oprocentowania wychodzą kwoty, które czasem mogą przyprawić o ból głowy.

Jeśli dodatkowo pracujemy jako doradca finansowy, dobrze, by choć jedna symulacja pokazała łatwość osiągnięcia miliona złotych.

Dyscyplina, systematyczność i owe 100 złotych (czasem 250, czasem 500). To klucz do finansowego sukcesu.

Tym wdzięcznym tematem zajął się tym razem Maciek Samcik, a trzy lata wcześniej nie do końca radząc sobie z matematyką firma Open Finance

Oczywiście symulacje zawsze przygotowuje się w ten sposób, by uzyskane na końcu kwoty robiły wrażenie, ale te wejściowe nie były zbyt szokujące. Na początku 2010 roku nie jest specjalnie szokującą kwotą 100, a dla niektórych 500 złotych miesięcznie. Więc wygląda to dosyć wiarygodnie. A jednak……

W 2009 roku średnia pensja wyniosła (według danych GUS) 3102,96 złotych. Dziesięć lat wcześniej było to 1706 złotych, a w 1992 roku 293,5 złotego (po uwzględnieniu denominacji). Symboliczne 100 złotych nabiera odrobinę innego znaczenia.

Teraz czas na odrobinę wstrząsu. Spróbujmy zrobić symulację, jakiej nie przedstawi Wam, żaden agent.., przepraszam doradca finansowy. Zacznę z wysokiej półki, czyli od założenia. Przyjmijmy, że nasza inwestycja daje średniorocznie 16,6% od 1992 roku. Nie wierzycie? Taką właśnie średnioroczną (!) stopę zwrotu uzyskiwał najdłużej działający na naszym rynku fundusz inwestycyjny – Pioneer Zrównoważony. Spieszę od razu wyjaśnić, że nie jest to materiał o tym konkretnym funduszu. Ma on jednak najdłuższą na naszym rynku historię. Nie jest to również „agresywny” fundusz akcji, ani „powolny” obligacji. W sam raz, by wykorzystywać go w różnych symulacjach.

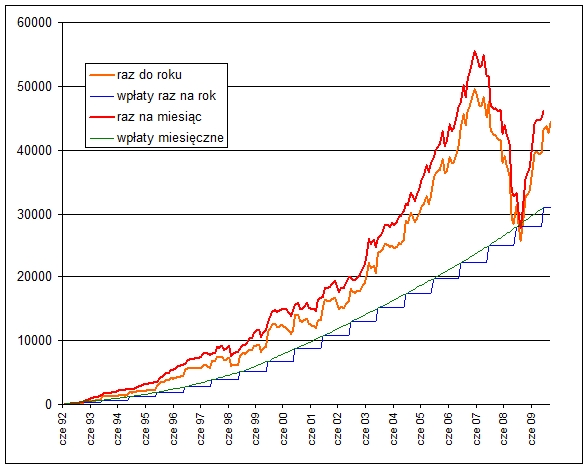

Naszą symulację przeprowadźmy jednak nieco inaczej. Wykorzystajmy w założeniach dane bardziej zbliżone do rzeczywistości, niż owe „wpłacaj regularnie 100 złotych”. Przyjmijmy dwie opcje. W jednej – inwestor raz do roku (na koniec) inwestuje całą jedną średnią pensję i kupuje jednostki funduszu (uwzględniam maksymalną prowizję pobieraną za nabycie, czyli 4,5%, nie wliczam promocji i faktu, że teraz można znaleźć sporo funduszy, które można nabywać ze znikomymi prowizjami). W drugiej opcji inwestor co miesiąc kupuje jednostki za 1/12 swojej miesięcznej pensji.

Symulację przeprowadźmy od 1992 roku. To już blisko dwadzieścia lat. W obu przypadkach przez ten czas inwestor kupiłby jednostki za sumę nieco większą niż 31 tysięcy złotych. Nasz symulowany inwestor często musiał zaciskać pasa, choć był na tyle zdyscyplinowany, by jednak tę niewielką w skali roku lub miesiąca sumę odkładać.

Diagram poniższy pokazuje wynik tej symulacji na przestrzeni lat. Na początku 2010 roku, przy wpłatach comiesięcznych inwestor zgromadził 46,1 tysiące złotych, zaś wpłacając jednorazowo rocznie 43,2 tysiące złotych.

Nie jestem do końca przekonany, czy w tej sytuacji myśl o wcześniejszej emeryturze mogłaby się pojawić w głowie naszego gracza. Zysk w stosunku do zainwestowanego kapitału wyniósł dla jednego 39% a dla drugiego 48,7%.

Gdzie się podziały owe miliony i setki procent? Gdzie podział się potencjalnie fantastyczny wynik ze średniorocznej stopy 16,6 procent? Och, to banalne. Wystarczyło przecież w 1992 roku, gdy fundusz startował wpłacić owe 31 tysięcy złotych. By dziś cieszyć się blisko pół milionem (dokładnie 464 tysiące).

Tylko skąd w 1992 roku można było wziąć ponad stukrotność miesięcznej pensji?

Banał jakim jest inflacja, w takiej sytuacji możemy pominąć.

To nie jest tekst o tym, by nie oszczędzać lub nie inwestować. To tekst, który ma na celu zweryfikowanie różnych mitów i „pseudosymulacji”, dotyczących łatwości zarobienia kolosalnych pieniędzy w długim terminie, bez wysiłku.

***

Wcześniej o procencie składanym

***

Pytanie konkursowe:

Richard Feynman sugerował zmianę zwrotu „liczby astronomiczne”. Na jaki?

Odpowiedzi prosimy przysyłać na adres makler@bossa.pl

47 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W koncu ktos publicznie odwazyl sie obnazyc prawde o mydleniu klientom oczu.

Prawda jest ze we wszystkich tych wyliczeniach nikt nigdy nie uwzglednia inflacji, tylko piekny % zysku.

Aby takie wyliczenia byly uczciwe nalezaloby przeprowadzac je dla albo 0% wzrostu albo 1% (jako troche lepiej od inflacji)

Witam,

Artykuł ciekawy, jednak coś mi nie pasuje w tych wyliczeniach 🙂 Muszę się wczytać dokładniej, bo wydaje mi się że użycie w przykładzie funduszu zaciera trochę odbiór.

Przecież średnioroczna stopa zwrotu nie jest tym samym co roczna stopa zwrotu. Srednioroczna stopa zwrotu NIE POKAZUJE ile realnie zarabialiśmy każdego roku, więc ta duża obsuwa 2007-2008 obniża nam bardzo kapitał od którego liczymy dalsze procenty a przecież w procencie składanym w ostatnich latach zyskujemy NAJWIĘCEJ kapitału.

Takim więc „trikiem” zastosowanym w artykule odkładając aż 8.3% (1/12 wynagrodzenia) wynagrodzenia z przykładu mamy TAKĄ SAMĄ finalną kwotę jak odkładając TYLKO 40,52zł miesięcznie przez cały okres, co stanowi ok 13.8% wynagrodzenia z 92r i TYLKO ok 1.3% (!!!) wynagrodzenia z 2009r.

Bo wg pierwszego lepszego kalkulatora procentu składanego, który snalazłem w google, żeby mieć 46000zł po 17 latach trzeba odkładać 40,52zł miesięcznie (na 16,6%), co stanowi jak napisałem ok 13.8% wynagrodzenia z 92r i ok 1.3% wynagrodzenia z 2009r.

Ten sam kalkulator podpowiada że to samo osiągniemy inwestując jednorazowo w 1992 roku kwotę 6884,43 a nie 31tys z Pańskiego przykładu.

Myślę więc że w tym tkwi błąd w porównywaniu wyników z PEWNĄ roczną stopą zwrotu a z UŚREDNIONĄ stopą zwrotu, to są 2 różne rzeczy wg mnie.

(Pewnie biorąc jakiś inny fundusz który miał obsuwę np w tylko ostanim roku wyniki mogą być jeszcze gorsze albo i zjechać całkowicie do zera.)

Ale mogę się mylić, bo piszę to „na szybko” 🙂 – jeśli tak jest, to proszę o poprawienie.

Pozdrawiam serdecznie,

Greg

„Przecież średnioroczna stopa zwrotu nie jest tym samym co roczna stopa zwrotu.”

Ja teraz nie rozumiem 🙂

Uzycie w przykladzie realnego funduszu, ktory i spada i rosnie ma te przewage nad symulacjami „prostymi” – tylko rosnie – ze pokazuje jak to moglo wygladac na przestrzeni wielu lat.

Uswiadamia tez, jak moglismy sie czuc w momencie, gdy nasze jednostki byly warte ok. 50 tys, podczas gdy my zainwestowalismy ok.20 tys., jak tez jakie byly nasze uczucia poltora roku pozniej, gdy oszczednosci zrownaly sie z kwotą wplaconą (a minał taki szmat czasu odkąd rozpoczelismy).

Co do symulacji. Ja przyjąłem odkladanie 1/12 sredniego rocznego wynagrodzenia w DANYM roku, a nie na poziomie z 1992.

Ponizej wartosci:

1 992 41,93

1 993 33,29

1 994 44,40

1 995 58,55

1 996 72,75

1 997 88,49

1 998 103,29

1 999 142,23

2 000 160,32

2 001 171,82

2 002 177,77

2 003 183,46

2 004 190,80

2 005 198,36

2 006 206,44

2 007 224,25

2 008 245,32

2 009 258,58

Ależ ja rozumiem (chyba) co Pan chciał przekazać. Trochę parafrazując – chciał Pan pokazać, że życie nie jest takie proste i nie zawsze wyliczenia wyglądają tak jak rzeczywistość 🙂

A konkretniej, że używanie prostych wyliczeń procentu składanego jako prognozy/bazy decyzyjnej dla inwestycji w instrumenty finansowe jest dużym nadużyciem.

Gdyby zatytułował Pan ten artykuł „Gdzie zniknęły moje miliony po zainwestowaniu W TEN KONKRETNY FUNDUSZ” nie byłoby problemu, ale porównał Pan w jednym artykule inwestycję w jednostki o ZMIENNEJ wartości z procentem składanym obliczanym wg NIEZMIENNEJ rocznej stopy zwrotu.

I tylko to chciałem uwidocznić w swoim komentarzu.

Podsumowując:

– zarabiać KAŻDEGO roku 16.6%

jest zupełnie czym innym niż

– mieć ŚREDNIĄ stopę zwrotu 16.6% rocznie

na przestrzeni X lat.

I myślę że się Pan z tym zgodzi?

Pozdrawiam,

Greg

Greg, jak zalozysz staly i stabilny % to masz racje, ale chyba potrafisz zauwazyc ze nigdzie w ciagu 20-40 lat nie osiagniesz takiej stopy zwrotu. zawsze bedziesz mial gorki i dolki. dlatego analiza Grzeska jest dobra, bo zajela sie realnym warunkiem a nie palcem pisanym po arkuszu przez agenta/doradce

Święte słowa

Osobiście testowałem przez 10 lat- 100zł miesiecznie.

Ostatecznie wyjąłem to co włożyłem 🙂

Timing jeno sie liczy IMO, ale to juz wolę osobiście bezpośredni na GPW, lepiej wychodzi

i premię za zarządzanie mogę własnej se osobistej kobitce wypłacić.

@Greg,

Błąd nie polega na porównaniu stałej rocznej stopy zwrotu ze średnią stopą zwrtou, a na porównaniu średniej arytmetycznej stopy zwrotu (AAGR) ze średnią geometryczną stopą zwrtou (CAGR).

Mnie osobiście rozbawił passus: „Oszczędzając przez 40 lat, uzbierasz już… 810 tys. zł! Wystarczy na samochód, na podróż dookoła świata i jeszcze na dodatkową emeryturę.”. Mam niejasne przeczucie, że w 2050 roku, owa kwota starczy na średniej klasy samochód, podróż dookołą świata i… niewiele więcej 🙂 Oczywiście jeśli w międzyczasie nie wydarzy się nic nadzwyczajnego.

Brawa dla p. Grzegorza za tak rzadko spotykane – trzeźwe – spojrzenie!

A ja zamiast bawic się w zaawansowaną inżynierię

korzystając z bazy ceny złota na stooq.pl uskuteczniłem proste zbieractwo ilościowe mając w powazaniu matematykę poza dodawaniem …..wagi, co przy znormalizowanym układzie miar i wag chroni skutecznie przed oszukaniem przez wyedukowanych brokerów nowoczesności .

Przyjałem metodologie zakupu tego towaru za 1/12 tak jak GZ.

No i wyszło około 15 uncji w 18 lat.

Kto chce niech sparawdzi 🙂

No i jak to jest z tą matematyką.

Coś co nie procentuje kosztuje teraz tyle co coś co daje średniorocznie 16,6%.

I nie ma obawy ,że zbankrutuje.

Panie Grzegorzu,

może dorzuciłby Pan jeszcze jedną serię danych do wykresu, ukazującą inwestowanie 1/12 średniej pensji w 12 miesięczne lokaty bankowe. Kiedyś na stronach NPB widzialem tabele ze średnim oprocentowaniem depozytów, które mogłyby służyć za źródło danych.

Możliwe że pozwoli się to rozprawić z kolejnym mitem

(o wyższości inwestycji agresywnych nad bezpiecznymi w ostanich kilkunastu latach)

„Co do symulacji. Ja przyjąłem odkladanie 1/12 sredniego rocznego wynagrodzenia w DANYM roku, a nie na poziomie z 1992.

Ponizej wartosci:

1 992 41,93

1 993 33,29

1 994 44,40

1 995 58,55

1 996 72,75

1 997 88,49

1 998 103,29

1 999 142,23

2 000 160,32

2 001 171,82

2 002 177,77

2 003 183,46

2 004 190,80

2 005 198,36

2 006 206,44

2 007 224,25

2 008 245,32

2 009 258,58”

Hmm… co to są za wartości, bo przecież nie ta 1/12 rocznego wynagrodzenia?

Pieniadze podziały się między innymi w prowizji 4,5% od każdej wpłaty, co wypacza wynik symulacji dość znacznie.

hmmm. Te pierwsze 4 cyfry to rok kolejny 🙂

ZP – ta prowizja tak bardzo nie zabija wyniku. W przypadku miesiecznych wplat wychodzi więcej o 2,3 tys.

PS ZP – jesli sie prowizji nie uwzgledni oczywiscie, to jest więcej o owe 2,3 tys,

@pit65: rewelacja!!!

@ GZ

dzięki, formatowanie jednak robi różnicę 😉

wyjdzie, że się czepiam, ale może się przyda na przyszłość:

– w 1992 powinno wyjść 24,46 (293,50/12), nie 41,93.

– „Banał jakim jest inflacja, w takiej sytuacji możemy pominąć”

ależ ta inflacja jest w jakiś sposób już ujęta we wzroście średniego wynagrodzenia

@ end3r

rzeczywiście, dla lokaty wynik wychodzi lepszy (w mojej symulacji będzie to ok.64k w połowie 2010, przed kolejną, co roczną, wpłatą; nie znalazłem historycznego oprocentowania lokat, założyłem sobie bony 52tyg + 1 pkt proc; dla lokat założonych po końcu 2001 uwzględniam podatek Belki).

„Coś co nie procentuje kosztuje teraz tyle co coś co daje średniorocznie 16,6%.”

nie jak coś, co daje CAGR 16,6%, tylko dało średniorocznie 16,6% dla pierwszej wpłaty 🙂

@Bartolomeush

Sory te 14 uncji to szacunek z pierwszych lat.

Popełniłem wyliczenia

W rzeczywistości wychodzi prawie 24.

Oto rachunki:

http://www.bankfotek.pl/view/574213

Nawet lokaty bije 🙂

@ Bartolomeush

Brawo za czujność.

Ponieważ w 1992 roku nie było pełnych dwunastu miesięcy działania funduszu (wystartował w czerwcu), podzieliłem przez 7

a o inflacji, to taki sarkazm troche

@pit65 – a gdzie cena zakupu tych 0,76 uncji? – przecież nie ma szans żebys nie kupił bez wysokiej prowizji ponad spot tak znikomej ilości (to około 24 gram… łańcuszek jakiś?)

– co nie uważam żeby raz na rok za średnia pensje sobie jednej, dwóch uncji jednak nie zafundowac… 🙂

Oczywiście pewnym problemem jest brak rynku dla fizycznej postaci ułamkowych części uncji co i tak nie podważa obliczeń

zwłaszcza dotyczy to lat 90-tych.

Dzisiaj prowizja w Polsce to 5-10% na uncji.

Lepiej opłaca sie serwis goldmoney tam prowizja to troszkę ponad 2% i rozliczenia co do grama z tym że dochodzi do tego spread walutowy i koszty przelewu.

Można tez popróbować na aukcjach, choć trzeba sie przyjrzeć sprzedajacym.

I kto powiedział że jest łatwo 🙂

Oczywiście mówimy tu tylko o czystej fizycznej postaci.

Papierowe certyfikaty i lub ETF-y dalej narażone są na bankructwo firmy , która je sprzedaje, a więc tracimy jeden z atrybutów tego metalu.

Autor artykułu założył, że w przypadku funduszu przyjęliśmy strategię kup i trzymaj. Jednak przy zastosowaniu popularnego wśród graczy giełdowych Stop-loss i zmienianiu funduszy zysk będzie wielokrotnie wyższy. Oczywistym powinno być, że inwestycję w fundusze powinno się stale monitorować i nie trzymać jednostek w funduszach nawet tych zrównoważonych przy szalejącej bessie na rynkach tylko przesunąć je do pieniężnych, a gdy zaczynają się wzrosty konwertować na fundusze akcyjne.

@apio

W tym konkretnym przypadku kupi i trzymaj wyszłoby o wiele lepiej

Jakos „oczywiste” konwersje mnie nie przekonują

@gzalewski

Niestety ale kup i trzymaj w tym konkretnym przypadku nie wyszłoby o wiele lepiej. Zakładając stop-loss przy 10% straty w przybliżeniu wyszlibyśmy z funduszu z kwotą 45 tys. czyli taką jaką mamy obecnie po rocznych wzrostach. Gdy giełda zaczęła rosnąc po ponad 10% wzrostach przeszlibyśmy do funduszu podanego w przykładzie i zarobili ok 20% czyli dodatkowo ok. 10 tys. Nasza inwestycja na dzisiaj przyniosłaby ok 55 tys. co jest już kwotą sporo wyższą od kwoty ze strategii „kup i trzymaj”. Konwertując do funduszu akcyjnego zarobek byłby jeszcze wyższy.

Inwestując w fundusze nie możemy zapomnieć o swoich pieniądzach i jak najbardziej powinniśmy używać konwersji chociażby w granicach funduszy parasolowych dzięki czemu omijamy podatek Belki (gdy nam ktoś coś podkrada to czekamy, że może odda z nawiązką czy zabezpieczamy to co nam zostało?).

Mam nadzieję, że Pana przekonałem jeśli nie to prosiłbym o konkrety a nie ogólniki.

Pozdrawiam

Apio, takich konwersji byłoby znacznie więcej 😉

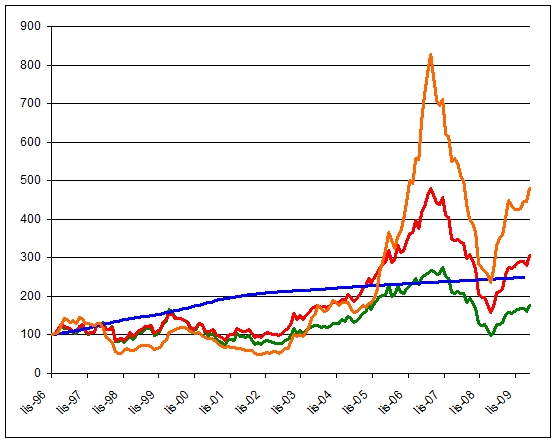

Zgodnie z sugestią sprawdziłem taką sytuację dla funduszy Pioneer Obligacji Plus FIO – A i Pioneer Akcji Polskich FIO – A (również dość długo działają: obligacji od 1995-06-13, a akcji od 1995-12-18).

Jako punkt startowy przyjmuję 1995-12-18.

Wpłaty co roku w grudniu – średnia pensja – jak w symulacji GZ (od 1995 do 2009), również uwzględniona prowizja 4,5% . Jeżeli wycena FIO akcji zaliczy obsunięcie o 10% robimy konwersję na FIO obligacji. Do FIO akcji wracamy, jeżeli jego wycena przekroczy 10% ponad wyznaczony dołek.

UWAGA: nie uwzględniłem ewentualnych opłat przy konwersji jednostek – bez bicia się przyznaję, że się w funduszach nie wyznaję 🙂 Jako, że od początku tych konwersji było 48, spodziewam się, że robi ona różnicę – czekam na ewentualne podpowiedzi/uwagi w tej kwestii 🙂

Tak to się przedstawia na wykresie (porównanie z funduszami akcji, obligacji oraz zrównoważonym wykorzystanym przez GZ – przyjmując buy&hold):

http://www.bankfotek.pl/view/578134

@ apio

To jednak zaczne troche od ogólników.

Jesli słysze od kogokolwiek, ze wystarczy reagowac na korekty i „wychodzic z rynku”, „konwertować na pieniężne”, czy co tam jeszcze sie mówi w takich sytuacjach, to po prostu nie wierzę.

Nie wierzę dlatego, bo znam mało ludzi, którzy konsekwentnie potrafią wprowadzić taką strategię w życie. Najczęściej przegrywają , kombinując, że to może jednak nie korekta itp. itd.

Kolejna sprawa, kup i trzymaj od początku istnienia tego konkretnego funduszu dałoby ok. 15 razy więcej. Pierwsza wycena jednostek to 10, dziś około 150.

I trzecia najważniejsza. Fajne są takie symulacje zakładające konwersje między funduszami lub nawet wychodzenie przy 10 proc. Ale……

jaki jest czas realizacji zlecenia wzięty do symulacji?

Bo w praktyce to wyglada tak – mamy spadek poniżej 10% czyli aktywacje stop-lossa. Skladamy zlecenie umorzenia (konwersji). To zlecenie może być zrealizowane w dniu kolejnym, ale może i za kilka dni. Jak jest dużo nabyć i umorzeń to nawet tak będzie. WIęc faktyczna cena realizacji będzie inna.

@Bartolomeush

Dziękuję za wsparcie i wyliczenia. W przypadku SFI mBanku nie ma opłat za konwersję.

@gzalewski

Inwestowanie w fundusze to jak gra na giełdzie obciążona mniejszym ryzykiem i kto nie jest konsekwentny, reaguje emocjonalnie i nie potrafi zachować otwartego i chłodnego umysłu ten przegrywa.

Pisze Pan, że nie wierzy ale jednak zna „mało ludzi, którzy…”, czyli taka strategia jest możliwa do zastosowania.

Pańska symulacja też jest fajna ale jest też inny sposób na zarobienie w funduszach wyższych kwot i inne strategie od „kup i trzymaj” moim zdaniem bardziej wydajne i bezpieczne, bo chroniące zarobiony kapitał. Można by przytoczyć jeszcze kilka strategii ale chciałem tylko zaznaczyć, że „kup i trzymaj” nie jest jedyną i najlepszą o czym może świadczyć wykres zaprezentowany przez Bartolomeush.

Ponadto przedstawiona przeze mnie strategia jest najprostszą wersją i każdy może dopasować ją do swoich potrzeb.

Pozdrawiam

” czyli taka strategia jest możliwa do zastosowania”

mnóstwo strategii jest możliwych do zastosowania. Tylko mało inwestorów, którzy potrafią wdrożyć je w życie

„Bo w praktyce to wyglada tak – mamy spadek poniżej 10% czyli aktywacje stop-lossa. Skladamy zlecenie umorzenia (konwersji). To zlecenie może być zrealizowane w dniu kolejnym, ale może i za kilka dni. Jak jest dużo nabyć i umorzeń to nawet tak będzie. Więc faktyczna cena realizacji będzie inna.”

Przyznaję, że sam jestem zaskoczony, ale wyniki uwzględnienia poślizgu najwyraźniej nie przedstawiają się wcale źle:

http://www.bankfotek.pl/view/579967

Jeszcze w kwestii prowizji od konwersji. Teraz być może rzeczywiście w ramach subfunduszy nie ma takiej opłaty, ale na początku funkcjonowania pewnie jednak były, a one robią sporą różnicę, więc wynik w realu byłby gorszy.

„Pańska symulacja też jest fajna ale jest też inny sposób na zarobienie w funduszach wyższych kwot […]”

Jasne, z tym, że wpis Pana Zalewskiego miał na celu pokazanie znacznej rozbieżności między bajkami opowiadanymi przez doradców finansowych, a rzeczywistością.

A co do różnych możliwości w kwestii strategii trudno nie zgodzić się ze słowami „mnóstwo strategii jest możliwych do zastosowania. Tylko mało inwestorów, którzy potrafią wdrożyć je w życie”

pracuje w największej firmie „doradztwa” w Polsce

i co do sprzedaży planów oszczędzania mogę tylko powiedzieć że firma (nie doradca) ma ze sprzedaży produktu ze składką 300zł miesięcznie ok 3600zł i nie musi się dalej martwić bo produkt jest tak skonstruowany by klientowi nie opłacała się rezygnacja nawet jak jest niezadowolony

wiec nie dziwcie się że ciśnienie doradcy by dopchać klienta jest ogromne

sprzedaję bo muszę mimo że jako doradca a nie akwizytor zaproponowałbym regularne oszczędzanie w SFI mBanku bo nie ma prowizji, można wyjść kiedy się chce a opłata za zarządzanie jest tylko jedna a nie tak jak w unit-linkach dwie (TFI i ubezpieczyciela)

kasa misiu kasa

p.s. Panie Grzegorzu niech Pan opisze w jakiejś gazecie jak firmy zarabiają na klientach może to pomoże obalić mit obiektywnego doradcy o zgrozo fnasowego

Nihil novi sub sole. Każdy inteligentny czlowiek wie, ze wszyscy by „doradzali”, ale zarabiac potrafi niewielu. Juz wiele razy pisano i takich sytuacjach, takze o firmach co to ich pracownicy maja same piątki w szkole i potem w powietrzu rysują hiperbole zysków ;).

Również o private banking prawda jest podobna. Dopoki są jelonki to i mysliwi harcują

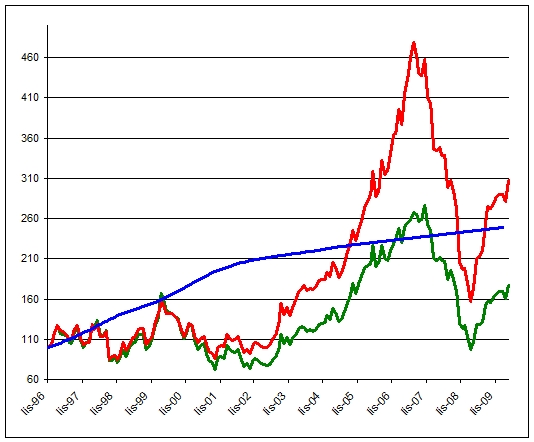

to jeszcze niejako podsumowując wątek.

Pozwoliłem sobie stworzyć wykres. Indkesy WIG (czerwony) i WIG20 (zielony) i na to nałożoną linię oprocentowania depozytów (wg danych NBP – terminowych lokat miesięcznych, a od 2005 roku średnią max. 3miesięcznych).

NBP niestety nie daje danych przed 1996 (można by tu dać choćby jakoś ilustracyjnie choćby wysokość stopy procentowej)

tomekjot

Owszem wyliczenia sa fajne, z tym, ze trzeba wziąć pod uwage dwa fakty:

1. fundusz pioneer jest nie tylko gorszy od wig ale i i od funduszu obligacji

2. największe wpłaty pojawiły się w ostatnim okresie oszczędzania,co per saldo w okresie koniunktury pozytywnie wpłynie na wartość inwestycji

Owszem wyliczenia sa fajne, z tym, ze trzeba wziąć pod uwage dwa fakty:

1. fundusz pioneer jest nie tylko gorszy od wig ale i i od funduszu obligacji

2. największe wpłaty pojawiły się w ostatnim okresie oszczędzania,co per saldo w okresie koniunktury pozytywnie wpłynie na wartość inwestycji

@tomekjot

Ja wiem, ze istnieje tendencja by wybierac „najlepsze” inwestycje. Ale tak jak napisalem w tekscie wielkiego wyboru nie było w 1992 roku. I nie chodzi o Pioneera tylko o zasadę

„co per saldo w okresie koniunktury pozytywnie wpłynie”

aha, a w okresie dekoniunktury ujemnie

Czyli „kupowanie” WIG 20 też nie miało sensu, prawda?

I jeszcze jedna refleksja – małe spólki, które cechowały ogromne wzrosty, nie wiele mniej traciły niż WIG20.

Czy to jest mniej więcej regułą?

I jeszcze dopytam…

Czy ten wykres jest skonstruowany przy wpłatach równowartości 100 zł zarówno na FIO jak i na lokatę?

Czy wykres pokazuje saldo z uwzględnieniem oprocentowania historycznego?

to jeszcze wykres z sWIGiem

Wykres to czysta zmiana wartosci inwestycji od 1996.

Bez zadnych symulacji usredniania itp. Czyli zakladamy miesieczną lokate pod koniec 1996 (pierwsze dane za grudzien)i co miesiac ją przedłuzamy.

W zasadzie takie symulacje powinny tworzyc niezalezne firmy doradcze 😉

Taak sWig w stosunku do Wig20 wygląda .. nieźle 🙂

Panie Grzegorzu, ale nikt tego nie robi, oboje dobrze o tym wiemy.

NIE ISTNIEJĄ na naszym rynku NIEZALEŻNE FIRMY DORADCZE ! Piszę to z perspektywy klienta.

Baardzo dziękuję za tą cenna informację

Ale ja by potrzebowała jeszcze jednej symulacji..

Dzisiaj 20 tyś na koncie IKE to już nie rzadkość a biorąc pod uwagę limit roczny – praktycznie można mieć te środki na koncie na przełomie roku.

Na stworzenie portfela odwzorowującego WIG 20 to wystarczy.

Jest szansa, że portfel składający się z samych obligacji zachowa mi się podobnie jak lokata.

Czy jest możliwe przy takim saldzie skonstruowanie portfela sWig i wykorzystanie tendencji z wykresu?

A jeżeli tak, to czy mogę skonstruować taki portfel np. za połowę jego wartości?

Czy na rachunku IKE w Bosiu będę mogła skorzystać z takich symulacji – oczywiście z zastrzeżeniami, że to symulacja i możliwością doboru parametrów portfela?

Jeszcze raz ogromnie dziękuję za wykresy 😀

„W zasadzie takie symulacje powinny tworzyc niezalezne firmy doradcze”

Ehe, a z czego by te niezależne firmy doradcze się utrzymywały? 😀

@Alicja

Niestety kupowanie 80 spółek z sWIGu będzie raczej mało efektywne. Proszę także pamiętać o problemie wypadania z indeksów spółek, które bankrutują (realny wpływ na Pani portfel, który nie jest odwzorowany w indeksie).

Trudno będzie również wybrać tylko ważniejsze spółki bo rozdrobnienie jest zbyt duże.

Wprowadzenie ETF’a na WIG20 ułatwi znakomicie takie strategie. Niestety oparte tylko o WIG20.

Temat symulacji będziemy chcieli rozszerzyć na blogach, wskazując różne strategie.

No to dziś matma wg Expandera

http://gospodarka.gazeta.pl/zadbajoprzyszlosc/1,108058,8270751,Emeryt_z_milionem_w_portfelu___jak_zabezpieczyc_sie.html

„Według Expandera w wieku 25 lat, kiedy rozpoczynamy karierę zawodową, wystarczy początkowo oszczędzać ok. 150 zł miesięcznie. To pozwoli – przy ostrożnych założeniach średniorocznej stopy zwrotu z inwestycji na poziomie 8 proc. – uzbierać przez 35-40 lat magiczny milion złotych.”

No jakoś nie chce wyjść. Kalkulator mam inny?

„W 2009 roku średnia pensja wyniosła (według danych GUS) 3102,96 złotych”

To jest pensja BRUTTO a pensje się otrzymuje NETTO 2228zł

Tej średniej w Polce nie otrzymuje blisko 70%, większość zarabia 1500zł netto z nadgodzinami.

Ciekawe jakby wyglądała gospodarka gdyby wprowadzono pieniądz OPROCENTOWANY UJEMNIE 🙂

Wystarczyło przecież w 1992 roku, gdy fundusz startował wpłacić owe 31 tysięcy złotych. By dziś cieszyć się blisko pół milionem (dokładnie 464 tysiące).

Cos mi sie tu nie zgadza. Prosze o wytlumaczenie sposobu obliczenia lub bledu w moich obliczeniach

Wedlug moich obliczene 31 000 x (1+0,166)^20= 668 856,12

Jednym słowem, a może kilkoma, lepiej szukać perełek inwestycyjnych i mieć nadzieję, że trafimy w 10. Np. Integer.pl (InPost). Marketoverview.pl

A ja w 1999 roku brałem ślub. Z kopert uzbieraliśmy 5000 zł i włożyliśmy to na lokatę. W dniu dzisiejszy lokata z tych kopert opiewa na kwotę 11800 zł. Chyba lepiej wybrałem niż fundusz bo stopa zwrotu powyżej 100% i to bez ryzyka obsuwy.

Wyliczenia raczej wbrew intencji autora imho zachęcają, bardziej niż odstaraszają.

Dodatkowo 4,5% za zarządanie to kosmicznie drogo. Obeninie najtańsze etfy to 0,2% za zarządzanie. Także procent składany zadziała jeszcze silniej!

Nie wiem kto liczy przy niskich kwotach na "miliony" ale ot trochę pachnie clickbajtem.