Druga grupa opisanych w branżowej literaturze anomalii określona została w przywoływanej przez mnie pracy: ?przekrojowymi”. Ich tworzywem są bądź same odchylenia cen pomiędzy papierami różnych klas bądź wskaźniki budowane na danych finansowych.

3/ Efekt małych spółek (?small caps effect” lub ?size effect”)

Nie da się nie zauważyć, będąc w miarę aktywnym inwestorem, że akcje firm o niskim poziomie kapitalizacji zachowują się odmiennie od tych z grupy blue chipów. Zwykle ich obrót cechuje niska płynność, są podatne na manipulacje, duży popyt lub podaż mocno akceleruje ruchy ich kursów (duża zmienność), rzadziej wypłacają dywidendy, ich kondycja finansowa częściej odbiega od stabilności ale perspektywy szybkiego rozwoju są oceniane dużo wyżej.

Już w 1926 roku firma Ibbotson z Chicago zwróciła uwagę na anomalię, polegającą na tym, że wzrosty najmniejszych spółek z parkietu biją w długim terminie zwroty na kapitale osiągane z inwestycji w blue chipy. Ich coroczny almanach (Ibbotson Yearbook) odnotowuje, iż w ciągu 80 lat coroczny zysk z 10% akcji spółek o najniższej kapitalizacji (10-ty decyl) wyniósł 13,96%, kolosy parkietu (tzw. large caps) pozwoliły zarobić 10,36% z dywidendami łącznie.

Pierwszym, który wsparł to statystycznymi testami w pracy naukowej p.t. ?The relationship between return and market value of common stocks” był w 1981 roku Rolf Banz. W tamtym czasie spółki określane jako ?small cap” nie przekraczały kapitalizacji 1 mld USD (włączając w to wartość obligacji), dziś granica wzrosła do 2 mld USD a parkiet wypełniają jeszcze mniejsze od nich kapitałowo macro- i nano caps.

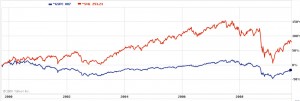

Dla ilustracji tej nierównowagi pokusiłem się o zrobienie na stronie finansowej yahoo.com wykresu porównawczego dla 2 indeksów obejmujących oba rodzaje spółek w tym stuleciu. Czerwona krzywa obrazuje S&P Small Caps 600, i chociaż przyrosty są dynamiczniejsze a zysk końcowy wyższy niż S&P 500 (niebieska krzywa) to zostało to okupione wyższym ryzykiem (większe obsunięcia).

Testy wykonane w pracy, na którą się w tym cyklu powołuję, zakładały po prostu kupno portfela małych spółek w formie indeksu a różnice wyglądają następująco:

– do czasu publikacji anomalii roczna stopa zwrotu z takiego portfela przewyższała benchmark o 11,46% (po odjęciu prowizji)

– po terminie publikacji wynik inwestycji w ten portfel przekraczał corocznie benchmark o 1,51% (po uwzględnieniu prowizji)

Efekt nadal jest więc widoczny a słabsze przyrosty to wynik silnej pozycji blue chipów w latach 90-tych.

Doszukałem się w literaturze uzasadnionego matematycznie wytłumaczenia tych dysproporcji. Otóż ponownie wkracza na scenę ?Efekt stycznia” bo to właśnie głównie dzięki jego wkładowi mamy taki obraz rynkowej anomalii pomiędzy obiema grupami akcji. Styczeń jest szczególnie wartym obserwacji okresem. Nawet jeśli budować portfel tylko w tym miesiącu i zamykać go na koniec to historycznie przynosił on przyzwoite zyski długoterminowe.

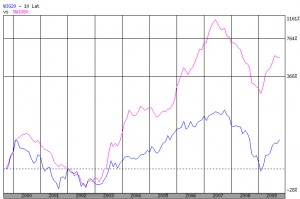

Aby dopełnić pejzaż asymetrii, wrzucam wykres porównawczy WIG20 z sWIG80 z ostatnich 10 lat, namalowany dzięki narzędziom dostępnym na stooq.pl:

Zależność podobna. Parkiet warszawski uważa się za dużo mniej efektywny niż giełdy krajów wysoko rozwiniętych więc owe dysproporcje mogą uwidaczniać się ostrzej, trzeba jednak pamiętać, że mizerna płynność jest w naszym przypadku szczególnym katalizatorem. To jednak swego rodzaju handicap dla inwestorów indywidualnych, którzy długoterminowe pozycje w małych spółkach są w stanie zbudować i zamknąć bardzo szybko w przeciwieństwie do instytucji.

CDN

-Kat-

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Panie Tomaszu, z zainteresowaniem przeczytałem Pana ostatnie 4 wpisy o anomaliach rynkowych w Polsce w świetle hipotezy efektywnego rynku. Wydaje mi się jednak, że popełnił Pan jeden z najczęstszych błędów przy takich badaniach – brak skorygowania stóp zwrotu o ryzyko (risk-adjusted rate of return). Użycie wariancji jako miary ryzyka, „prostego” CAPM, czy też bardziej zaawansowanej korekty mogłoby znacząco wpłynąć na wyniki badania i w efekcie doprowadzić do statystycznej nieistotności. Innymi słowy to, że np sWIG80 relatywnie wyprzedza WIG20 w danym okresie (choćby wspomniany wcześniej „efekt stycznia”) może w znaczącej mierze wynikać z innej relacji stopa zwrotu-ryzyko danego portfela (indeksu). Bardzo ciekawie tego typu pułapki w badaniach opisał Damodaran w Investment Philosophies.

Cóż, parafrazując cały rynek i obrót papierami wartościowymi toczy się i jest rozłożony w czasie od jednej anomalii do drugiej (hossa, bessa, maksymalne przewartościowanie-maksymalne niedoszacowanie). Prawie jak schizofrenia paranoidalna, objawy podobne 🙂