W poprzednim tygodniu pozwoliłem sobie na zakwestionowanie odbywającego się w Polsce szumu na temat siły złota, która dla inwestorów w Polsce ma słabość w postaci zależności od kursu USD/PLN. Dziś pozwolę sobie na kolejne pytanie, które nie daje mi od pewnego momentu spokoju – o co chodzi z tym szumem wokół słabego dolara.

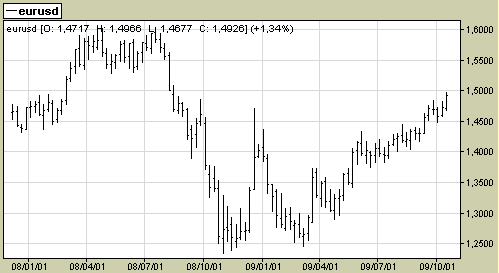

Jeśli przejrzycie Państwo popularne serwisy rynkowe, to będzie roiło się tam od zdań w stylu ?Rekordowo słaby dolar”, ?Dolar na kolanach”, ?Koniec świata dolara”. W rozwinięciu pojawią się wyliczenia, iż dolar właśnie wykreślił nowe minima do euro, funta i jena. No to rzućmy okiem na trzy wykresy, na których amerykańska waluta odniesiona jest do funta (GBP/USD), euro (EUR/USD) i japońskiego jena (USD/JPY).

(wykresy pochodzą z aplikacji dostępnych w pakietach bossa.pl)

Jak widać w przypadku EUR/USD w połowie zeszłego roku za euro płacono około 1,6 dolara. Do rekordów brakuje zatem 10 centów albo kilku procent. W przypadku funta, który w trakcie hossy kończącej się w 2008 roku był skrajnie przewartościowany, do rekordów słabości brakuje około 50 centów. Wreszcie japoński jen, z którym dolar konkuruje dziś w atrakcyjności o najlepszą walutę do gry w oparciu o strategię carry-trade, był mocniejszy w styczniu 2009 roku. Mówiąc inaczej na żadnej z głównych par dolar nie kreśli w tych dniach nowych rekordów słabości. W istocie rekordowo słabego dolara trudno nawet szukać na Dollar-Indexie -a więc koszyku walut, którym mierzy się siłę dolara na tle grupy walut państw-największych partnerów handlowych Stanów Zjednoczonych – bo w marcu 2008 roku Dollar-Index zbliżył się poziomu 70 punktów, gdy dziś walczy w rejonie 75 punktów. Ktoś to jeszcze zauważa? Czy może wszyscy już zaczęliśmy oglądać świat przez pryzmat wykresów godzinowych, na których przedział kilkunastu miesięcy nie mieści się na ekranie?

To dobry moment, żeby zastanowić się, czy obserwowana właśnie na rynku złota hossa, nie weszła w falę spekulacyjnej gorączki, w której słabości dolara używa się, jako uzasadnienia do sprzedawania dolara i inwestowania na innych rynkach. W rozmowie z Michałem Pietrzycą, który w bossie przygotowuje dla Państwa min. sektorowe analizy techniczne, doszliśmy do pytania, czy obserwowane właśnie ceny surowców, które nie mają pokrycia w fundamentalnym popycie, rekordowe ceny złota, czy wreszcie ceny akcji często oderwane od fundamentów, nie są sygnałem, iż znaleźliśmy się już w fazie narodzin kolejnej bańki spekulacyjnej. Michał postawił tezę, że po świecie ?lata” masa taniego pieniądza – dodajmy – szukającego okazji do podłączenia się pod każdy trend wzrostowy. Może reszta jest tylko dorabianiem opowieści i wyszukiwaniem uzasadnień do czegoś, co ma prostsze wytłumaczenie niż słaby dolar? Może zamiast pisać słaby dolar powinniśmy pisać tani dolar?

Pochodną takiego obrazu rynku, podkreślę hipotetycznego, jest fakt, iż oczekiwana przez wszystkich słabość dolara, rekordowe ceny złota i fale wzrostowe na rynkach akcji, czy walutach gospodarek wschodzących będą rozwijały się na zasadzie samospełniającej się przepowiedni. W ramach tego mechanizmu dolar będzie słaby, bo wszyscy oczekują, że będzie słaby a surowce drogie, bo dolar jest słaby. Dopiero po jakimś czasie obudzimy się i powiemy – tak, oczekiwana przez wszystkich kolejna bańka spekulacyjna, która wydawała się oczywista w momencie spadku stóp procentowych do rekordowo niskich poziomów, zaczęła się wcześniej niż oczekiwaliśmy. Tani pieniądz może być jedynym mechanizmem, który należałoby dziś przywołać do uzasadnienia obserwowanych zachowań rynku. Problem w tym, że tani pieniądz nie ma w sobie nic, co dałoby się przekuć na krwawy tytuł w prasie czy serwisie giełdowym.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Może zamiast pisać słaby dolar powinniśmy pisać tani dolar”

O to jest myśl-brawo :)Na rynku pojawia się znowu pewna analogia drożejącej ropy,złota,akcji i zachowania walut.

Faktycznie w mediach trwa dzika nagonka na złoto i dolara. Ja do tego podchodzę zupełnie bezemocjonalnie. Dolar szczególnie „tani i latający po świecie szukający gdzie tu się podpiąć pod zysk” służy a jakże do masowej spekulacji na giełdach, towarach i surowcach. Co do złota, w którym trzymam ok 7% kapitału, nie służy ono ani do zarabiania ani do spekulowania, a do przechowywania wartości. Ponieważ złoto jest pieniądzem uniwersalnym (nie wiem czy jest miejsce na Ziemi, gdzie nie można nim zapłacić – niby jak dolarem), to osobiście skłaniam się ku liczeniu w drugą stronę czyli „ile dana waluta (w tym $) kosztuje w złocie”. Czyli 1050 nominałów w papierach z wizerunkiem martwych prezydentów USA można uznać za ekwiwalent siły nabywczej uncji złota. W takim ujęciu można wycenić funta, jena czy juana, a nawet patrzajcie polską złotówkę. Gdybyście mieli dostać dziś prezent urodzinowy od bogatego wuja wolelibyście zapakowaną certyfikowaną uncję fizycznego złota czy zwój banknotów w dowolnym nominale?

1. Bańka spekulacyjna jest niewątpliwie na rynku akcji, a zakładając, że Amerykanom uda się odpalić inflację – także na rynku Treasuries. Natomiast nie zgodzę się z tezą o bańce na złocie i surowcach.

2. W marcu 2008 r. słabość dolara była uzasadniona olbrzymią nierównowagą zewnętrzną w gospodarce USA i deficytem budżetowym (który z dzisiejszej perspektywy wydaje się umiarkowany, ale wtedy osiągnął rozmiary niemające precedensu – przynajmniej nominalnie). Dolarowe agregaty pieniężne rosły w zastraszającym tempie.

3. Teraz dolar wciąż jest mocniejszy niż w marcu 2008 r. Albo jest za mocny (tzn. powietrze z dolarowego balona dmuchanego od jesieni 2008 r. jeszcze nie zeszło), albo jego cena zawiera oczekiwania porządnej deflacji w USA (wtedy nawet inwestycje w Treasuries nie byłyby do końca pozbawione sensu).

Oczekiwania te byłyby o tyle uzasadnione, że ostatnio agregat M2 ustabilizował się, a nawet trochę spadł, banki nie pożyczają ludziom i firmom, nie sprzedają przejętych nieruchomości, SEC i FASB sankcjonują kreatywną księgowość w bankach i wycenę hipotecznych papierów dłużnych na zasadzie mark-to-myth, etc. – czyli porządny kryzys jeszcze przed nami. Jeśli tak, to z jednej strony siła nabywcza dolara w USA rosłaby, a z drugiej – pod znakiem zapytania stanęłaby wypłacalność zadłużonego w USD amerykańskiego rządu, o konsumentach i firmach nie wspominając. Jeśli wpływ deflacji na siłę nabywczą byłby silniejszy niż na ryzyko niewypłacalności, można by zrozumieć, dlaczego dolar jest drogi.

Ale można też spodziewać się kolejnych programów stymulacyjnych i pompowania bazy monetarnej w odpowiedzi na marną kreację pieniądza bankowego. W takim wypadku Stany będą miały nie tylko kryzys, ale i inflację, a taka konfiguracja może oznaczać apokalipsę dla dolara.

4. Złoto jest drogie, bo ma perspektywy zarówno w scenariuszu inflacyjnym (ze względów oczywistych) jak i deflacyjnym (w którym nie ma dobrych inwestycji, bo nawet Treasuries są podejrzane).

5. Surowce – ich ceny zawierają albo oczekiwanie inflacji / osłabienia dolara, albo przejęcia częściowo roli złota.

Pingback: Blogi bossa.pl » Ciekawe wykresy

Pingback: Blogi bossa.pl » Niezgoda na zgodę