Ostatnie sesje przyniosły sporo emocji wokół złota. Nowe rekordy i przełamanie szczytu wszech czasów obrodziło optymistycznymi tekstami na temat jego przyszłości i wysunęło kruszec na pierwsze strony serwisów relacjonujących wydarzenia na rynkach finansowych. Jak zwykle w takich momentach wśród uczestników gry pojawiają się dwa obozy – jedni twierdzą, iż artykuły prasowe pchną nową falę popytu a drudzy sugerują ucieczkę, gdyż prasa wysyła sygnał końca trendu. Mnie zainteresowało w tym coś innego – polskie emocje wobec rynku, który Polakom przynosi szkodę.

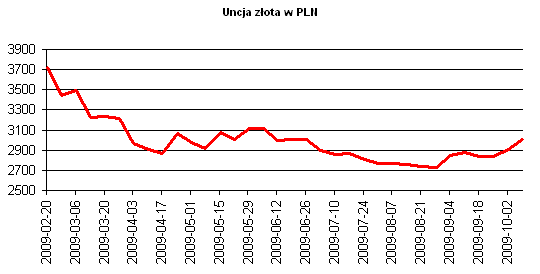

Kilka faktów. W ostatnich pięciu miesiącach rynek złota przynosił polskiemu inwestorowi stratę. Ktoś, kto kupił złoto na początku maja, dopiero na początku października znalazł się na plusie. W tym samym czasie nudny WIG20 dał zarobić blisko 20 procent. Jeśli cofnąć się do dna bessy z lutego, to mamy prawdziwe spustoszenie – uncja złota staniała o około 1000 złotych, przeszło 25 procent. Może czytelnicy prasy codziennej wyjaśnią mi skąd biorą się emocje wobec wzrostów rynku, który z racji mocnych zmian kondycji złotego musi być zwyczajnie ignorowany lub inwestowanie na nim powinno odbywać się z zabezpieczeniem różnic kursowych?

Kolejnym argumentem używanym przez komentujących wydarzenia na rynku złota jest problem słabego dolara. Szanowni Państwo, jeśli polski inwestor chce grać na osłabienie dolara, to powinien gromadzić oszczędności w papierach denominowanych w złotym a nie w dolarze, bo – jak można sądzić – postępujące osłabienie dolara będzie miało odzwierciedlenie w sile złotego. Jaką macie gwarancję, iż wzrost ceny złota liczonego w dolarach będzie na tyle duży, by zrównoważył potencjalne umocnienie złotego do dolara? Już dziś trzeba przyjąć, iż potencjalna fala wzrostowa na rynku złota z potencjalnym załamaniem dolara będzie miała wadę w postaci siły złotego. Wszyscy zgodzimy się, że takie ryzyko istnieje. Ciekawe, czy biorą je pod uwagę autorzy emocjonujący się piątym z rzędu dniem zwyżek na rynku złota?

Mówiąc inaczej, kiedy przeczytacie Państwo kolejny artykuł reklamujący wam rynek o pięknej perspektywie wzrostowej – nie ukrywam, że nie wierzę w koniec świata dolara – to zadajcie sobie pytanie, co ja z tego będę miał? Jak odnosi się to do mojej własnej sytuacji, w której mieszkam w Polsce, oszczędzam w aktywach denominowanych w złotym i w przyszłości nie mam zamiaru przenieść swoich inwestycji poza granice Polski. Doświadczenie podpowiada mi, że niewielu z klientów polskich biur maklerskich i czytelników polskich gazet codziennych ma zdywersyfikowane oszczędności w amerykańskim dolarze. Oznacza to, iż dla większości z nas owa gorączka złota jest opowieścią ze świata, w którym nie żyjemy. Paradoks polega na tym, iż polski inwestor może na złocie zyskać wtedy, gdy dolar umocni się do złotego, ale przecież nie o to modlą się dziś polscy zwolennicy śmierci dolara.

W tym kontekście mam pewną sugestię. Wszystko podpowiada mi, że owo rozedrganie medialne wokół rynku złota jest możliwe tylko dlatego, iż nikt z autorów piszących o złocie nigdy nie próbował umieścić złota we własnym portfelu. Nie doświadczył problemów związanych z relacją złota do złotego i dolara do złotego. W istocie większość artykułów i komentarzy ma w sobie coś z relacji z meczu sportowego, w którym byk pogryzł niedźwiedzia a niedźwiedź podrapał byka. Warto na język rodem z boiska sportowego nałożyć odrobinę krytycznego myślenia a dopiero później szukać swojej szansy na rynku, na którym jest się obecnym, jako gracz z opłotków giełdowego wszechświata. Bycie kimś żyjącym na peryferii ma swoje wady, ale ma też swoje zalety.

Na koniec drobna uwaga. Gra na rynku złota z perspketywy polskiego inwestora jest jednym z trudniejszych wyzwań. W istocie jest to gra na rynku, na którym relacje pomiędzy walutami rynków wschodzących a dolarem są kluczowe. Każdy, kto próbował grać na parach złotowych doświadczył rozczarowań w stylu tureckie trzęsienie ziemii trzęsie rynkiem złotego. Ilość zmiennych, które mają wpływ na relację pomiędzy USD a PLN jest imponująca nawet dla ludzi grających tam na codzień. Dziś, jak chyba nigdy w przeszłości, wejście na rynek złota jest właściwie wejściem do gry rynku walutowym.

14 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

zgadza się, po prostu chodzi tutaj o to, że te wzrosty ceny złota w dolarze pokazują, że z dolarem jest coś nie tak. Znaczy się że złoto zabezpiecza siłę nabywczą dolara – czyli ni mniej nie więcej dolar się inflacjonuje i o to tylko chodzi. Natomiast wmawianie ludziom że od lutego w PLN-ach jest strata – nic nie znaczy – strata jest wtedy gdy się pozycję zamknie. wystarczy sobie wejść na jakikolwiek portal i kliknąć maxymalny zasięg skali i wyświetlić relację XAU/PLN – i proszę, tutaj dopiero widać piękny wzrost wartości (albo ktoś powiedziałby piękny dramatycznie spadek siły nabywczej złotówki…), pozdrawiam

Na wykresach można udowodnić wszystko – kwestia dobrego cięcia 🙂

Punkt od lutego nie został wybrany przypadkowo – wówczas doszło do przesilenia na wszystkich rynkach, również walut rynków wschodzących i niemal każdy traktuje lutowe dołki, jako punkt odniesienia.

Siła nabywcza średnio interesuje kogoś na rok do przodu. Naturalnym punktem ocen opłacalności aktywnego inwestowania są miesiące i kwartały.

>strata jest wtedy gdy się pozycję zamknie

Wówczas jest to strata zrealizowana.

„Siła nabywcza średnio interesuje kogoś”

Z całym szacunkiem – powinna.

Tzw. wzrost wartości to nic innego jak selektywna inflacja papieru.

Na wartość przekuwamy to stając się spekulantami i skacząc na inflacyjnych bąbkach niby z kwiatka na kwiatek.Taka natura papierowego świata.

No i poszedł Pan do tematu selektywnie , udowadniając to co chciał udowodnić.

Złoto ma swoją siłę nabywcza niezależnie od tego jak planista centralny zadrukuje nominał banknotu, no ale jeśli , ktoś chce mierzyć tym banknotem wartość – jego pieniądze jego biznes.

panajotak napisal aby Pan spojrzał i rozszerzył horyzonty – złotówka zdewaluowała sie wobec złota od pocz lat 90-tych z poziomu ponad 500

do 3000 dzisiaj.

Pisze Pan:

„Oznacza to, iż dla większości z nas owa gorączka złota jest opowieścią ze świata, w którym nie żyjemy. Paradoks polega na tym, iż polski inwestor może na złocie zyskać wtedy, gdy dolar umocni się do złotego”

No to zweryfikujmy wartość pańskiego zdania:

W tym samym okresie co przytoczyłem złotówka zdewaluowała się wobec dolara z poziomu ponad 1,5 do dzisiejszego 2,8.

Jak sie ma do tego logika Pańskiego wywodu???

To ten sam papierowy świat, a złotówka jest pochodną waluty Nr 1.

Poza tym zgadzam się w tym krótkim przedziale czasowym jest tak jak Pan pisze, ale to nie oznacza tego jakie Pan wnioski wyciąga.

Inwestowanie w złoto jest trudne, ale chciałbym by inwestowano w niego np. moją emeryturę. Nie było by takich kwiatków jak dzisiaj ,że stopa zwrotu z OFE jest pod kreską.

Wszystko to zasługa królującego sposobu mierzenia wartości, a mówić po imieniu oszukiwania.

Proponuję pokazać wykres złota w PLN w lewo tak z 10 lat wstecz i nałożyć na to WIG20. Dopiero wtedy możemy zobaczyć ciekawe rzeczy 🙂

>W tym samym okresie co przytoczyłem złotówka zdewaluowała się wobec dolara z poziomu ponad 1,5 do dzisiejszego 2,8.

W tym samym czasie mieszkania zdrożały o porównywalne ze złotem wartości i nie wzbudza to takich emocji – nie pokazujemy sobie wykresu metra kwadratowego mieszkania + zysków, jakie można było osiągnąć z wynajmu a przecież to klasyczny koszt alternatywny, który zostałby poniesiony, gdyby zainwestować w złoto.

W przypadku złota działa magia i łatwość dostępnych wykresów. Ludzie powtarzają, że rośnie do rekordowych poziomów, ale to nijak ma się do naszego lokalnego doświadczenia. W obecnej fazie zwyżek złota polski inwestor, który uwierzył w hossę, liże rany a nie liczy zyski.

Chcemy pogadać o zyskach ze złota? OK, to spójrzmy na wykres złota w złotych na jesieni 2008. Imponujący wzrost – problem w tym, że zrobiony na fali mocnego w stosunku do złotego dolara – sama zwyżka złota była tu mniej ważnym elementem. Tylko takie fakty sprzedaje się trudniej, bo trzeba napisać dlaczego dolar najpierw wymaszerował do 2,00 a później poszedł do 3,50 i wyżej. A nie pstryk – kupujcie złoto, bo dolar słabnie. Złoto można kupować zawsze, ale złoto a nie złudzenia.

Podtrzymuje tezę, że dla polskiego inwestora rynek złota jest teraz tylko pochodną rynku walutowego.

PS. nie napisałem, że siła nabywcza nie jest ważna – napisałem, że nie interesuje ludzi w terminie do roku.

Witam. Zgadzam sie z ZP, czasem obok zlota wyrazonego w PLN czy USD warto przyjrzec sie stosunkowi cen akcje/zloto. Zrobilem takie porownanie na danych tygodniowych WIG/XAUPLN i pod koniec wrzesnia wygladalo to tak:

http://4.bp.blogspot.com/_L34e2Z0R35Q/SsEJFyxNtDI/AAAAAAAABuI/1eLMpKwEzXk/s1600-h/wiggold_09_09_28.png

Na chwile obecna kupowanie zlota w celach spekulacyjnych, to juz ‚po ptokach’. Nawet jesli ma byc ta wielka inflacja, to dobrze zdywersyfikowane akcje daja wieksze prawdopodobienstwo przechowania wartosci.

Panie Adamie z takiej korelacji jak Pan przedstawia złoto dzisiaj powinno kosztować połowę ceny wyjściowej z pocz lat 90-tych. a tak nie jest więc coś nie jest ze złotem , albo z korelacją w Pańskim wydaniu.

To, że przejściowo waluty emergin markets są dodatnio skorelowane z ze złotem nie jest powodem by drożało w dłuższym terminie.Co Panu przedstawiłem.

Porównanie do mieszkań jest o tyle chybione ,że rozmawiamy o pieniądzu jakim złoto jest i nie przestało być nigdy – chyba ,że wierzy Pan nadwornym ekonomistom , którzy oznajmili ,że to przeżytek.

Oznajmiali też ,że takiego kryzysu nie będzie…….

Zresztą takich rynków jest wiele gdzie drożało, a łączy je jedno to nie złoto.

A pieniądz wywołuje właśnie takie emocje o których Pan raczy pisać.

Kiedyś w czasach jednego słusznego systemu jak papier nie miał wartości , a złota nie można było mieć walutą było pół litra, lub pół kwintala żyta /na wsi/

Tak prości ludzie rozprawiali się z nowoczesną matematyką drukowanych zer i próbami oszustwa ze strony tych którzy rządzą.

Dziś ze złotem w skali światowej mamy to podobieństwo.

Ja rozumiem o czym Pan mówi sam mając wybór między złotem , a GPW w 2003 r wybrałem to drugie, nie zapominając co wartość utrzyma i nigdy nie bankrutuje.

Zgodnie z tym aksjomatem kupiłem barbażyński przeżytek za część zysków z hossy na GPW, za złotówki i mam kilkadziesiąt procent, a patrząc na wykres długoterminowy niewiele mnie obchodzą krótkoterminowe relacje papier-inny papier .

Natomiast to co mam trzyma siłę nabywczą.

Dzisiaj patrząc z perspektywy mógłbym wcale nie inwestować w GPW, bo kupując kruszec było by to samo + bezpieczeństwo.

A to jest sednem w kryzysie jak i inwestowaniu.

Cóż z tego ,że wig wzrósł o 20% , jeśli ktoś lubi takie inwestowanie z wielkim drawdown-em w tle. Proszę bardzo.

Trzymałem przez 15 lat WIG w funduszu wpłacając stałą kwotę i wyszedłem na tym jak dzisiejsze OFE.

Co za pozytek ,że wzrośnie 1000% jak nie trzyma wartości, a o to chodzi , a nie o zachłystywanie skalą wzrostu.

Połączył Pan w artykule sprawy, które łączyć można , ale na zupełnie innej płaszczyźnie.

@ pit65

Nie potrafię dostrzec sprzeczności w naszych opiniach, pewnie wychodzi tu inna perspektywa. Pan pisze o ochronie kapitału już zarobionego a ja o czymś, co interesuje ludzi w perspektywie 12 miesięcy.

Tu powinna pojawić się jeszcze jedna uwaga – osoby, który wierzą w złoto i jego przyszłość nie powinny emocjonować się nowymi rekordami, bo strategia kupowania przyszłych wzrostów polega na kupowaniu na korektach a nie na nowych szczytach. To troszkę oczywiste – jeśli ktoś uznaje, że złoto dojdzie do 2000 USD, to nie musi gonić za rynkiem. W tym sensie w emocjach wobec rynku złota widzę pewną sprzeczność, bo rozpalają się nimi ludzie, którzy – metaforycznie rzecz ujmując – chcieliby wskoczyć do jadącej windy. W tej windzie są ludzie ze spokojem czytający doniesienia o tym, że winda, którą jadą jedzie do góry.

Przykład WIG jest dobry, ale tu niestety wychodzi problem polskiego rynku – stabilne dywidendy proporcjonalne do wyceny spółki na rynku płacą tylko nieliczne firmy. W efekcie GPW jest rajem dla spekulantów a nie formą współwłasności. Większość zarządów polskich spółek nie szanuje akcjonariuszy – upublicznienie spółki sprowadza się często do skoku na kasę w stylu „kupcie akcje a może zarobicie na wzroście ceny” (a jak cena wzrośnie, to zrobimy nową emisję).

To już jednak problem samej GPW, która przez lata nie potrafiła z rynku zrobić giełdy, gdzie dywidenda jest dywidendą. Praktycznie jedynymi spółkami trwale płacącymi dywidendy są spółki z udziałem Skarbu Państwa, gdzie zysk idzie do właścicieli a zarządy muszą działać tak, żeby właściciel dostał swoją należną część. Kolejnymi są takie, gdzie OFE mają ważny głos na walnych zebraniach – reszta zdaje się funkcjonować na zasadzie „grunt, że władze mają dobre pensje”.

„Inwestowanie w złoto jest trudne, ale chciałbym by inwestowano w niego np. moją emeryturę. ”

Za, powiedzmy, 40 lat ilość złota w obiegu wzrośnie, za to liczba ludzi świarczących usługi, za opłatą powiedzmy w złocie, spadnie. Dramatycznie spadnie. Na emeryturę trzeba inwestować w młode pokolenie jak i maszyny, które bez obsugi wszystkie potrzebnne rzeczy wyprodukują.

przy okazji analogia między bańką na złocie a innymi bańkami spekulacyjnymi:

http://wykresygieldowe.bblog.pl/wpis,zloto,35684.html

Jeszcze Polska nie zginęła, póki my żyjemy

www.ibs.edu.pl/content/view/2780/106/

Pośród całej tej krytyki inwestycji w złoto warto chyba zaznaczyć, że Polakom nietrudno jest aktualnie uzyskać ekspozycję na rynek złota z jednoczesnym zabezpieczeniem kursu USD/PLN. Co najmniej dwa TFI w Polsce oferują tego rodzaju produkty – nie będę wymieniał z nazwy żeby nie robić reklamy, ale kto zechce szybko je odnajdzie.

@ Hahastur

dodajmy, że w tym tygodniu Grzegorz Zalewski i Łukasz Okuniewski z DM BOŚ będą mieli w Warszawie szkolenie obejmujące zakresem temat surowców dla inwestorów na GPW:

http://www.ferk.pl/szkolenia_szczegoly.php?id=&k=13

Warszawa – 14 października 2009, Giełda Papierów Wartościowych, ul. Książęca 4, Sala Notowań, poziom „2”

Ktoś tu wspomniał o zabezpieczaniu się przed słabym dolarem przy inwestycjach w złoto. To jest doskonały pomysł z 3 powodódów. Pierwszy powód jest taki, że osiągamy te same wyniki co zarabiający w dolarze Amerykanie. Powód drugi to dysparytet stóp procentowych – zabezpieczając się przed spadkiem USD względem złotego

„zarabiamy na bazie” (analogicznie jak biorąc szorta, gdy FW20 > WIG20). Powód 3 to korelacja kursu złota z USDPLN, która nie jest stuprocentowa. Stąd portfel zbudowany z kontraktów na surowiec i kontraktów walutowych USDPLN będzie miał, przy odpowiednio dobranych wagach (Markowitz) lepsze charakterystyki zysk/ryzyko niż portfel zbudowany z jednego instrumentu.

Ja od złota trzymam się z daleka. Bliższa memu sercu jest GPW. Zastanawiam się jednak, czy części chodowanych przez siebie longów FW20 i FW40 (statyczna gra z trendem) nie zamienić na szorty w USDPLN z naszkicowanych wyżej powodów.

Przeszły wiosna, lato, babie lato, złoto znów „melduje się” po gorącej stronie okrągłej liczby tysiąc i wraca kwestia słabszego złotego. Ta ujemna korelacja złota i złotego pozwoli mi bezkarnie, w porządku poetyckim, kojarzyć złotego do złota podobnie jak uczyniłem to na początku kwietnia. Tęsknić za związkiem etymologicznym, wzdychać do staropolszczyzny i gospodarza.

Prognoza wiosenna moja z początku kwietnia wyrażona w bossablo, przez ikonę rośliny o czterech złotych płatkach nie spełniła się. Kto jednak pamięta powszechne desperandum z widmem 5zł za euro, ten przyzna, że tylko okrągła liczba 4 mogła się nastrojom przecistawić i przywrócić poczucie równowagi na wzburzonym, rozhuśtanym rynku emocji.

Kiedy na początku pażdziernika pisałem w bossablo o Warszawie górnej do listopada to znaczyło, że przyjąłem, iz pożdziernik będzie nietypowy na rynkach akcji, ze będzie całkiem niezły dla kolekcjonerów akcji, i dla graczy na pozycji długiej.

Na początku listopada, w pierszej dekadzie, spodziewam się ataku spekulacyjnego na naszą walutę. Szybko precyzuję, ze skala zdarzenia nie jest porónywalna z deprecjacją z początku roku. W AT szukałbym linii wsparcia w przedziale 4,30 – 4,50ZŁ/euro.