Czy wiek ma wpływ na sukcesy inwestycyjne?

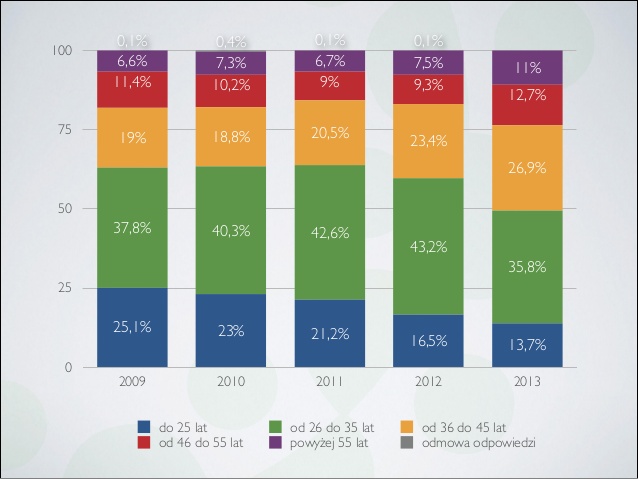

Przeglądałem właśnie wyniki ostatniego, ogólnopolskiego badania inwestorów OBI, corocznie dokonywanego przez SII. Zainteresowała mnie bowiem usłyszana w radiu opinia jednego z członków władz SII na temat wieku badanych. Okazuje się, że liczba młodych inwestorów maleje i zmierzamy w kierunku profilu niemieckiego gdzie sędziwy wiek i długie doświadczenie dominują. Poniższy diagram zaczerpnięty z badania pokazuje rok po roku przekrój wiekowy uczestników:

źródło: www.sii.org.pl

Komentarz do tego jaki zasłyszałem lub przeczytałem, ale nie mogę sobie przypomnieć gdzie, był mniej więcej taki, że młodzi spróbowali spekulacji głównie na forexie i zniechęcili się szybkimi stratami do giełdy jako całości.

Kilka szybkich przemyśleń po przeczytaniu całej prezentacji OBI postanowiłem wrzucić czym prędzej na klawiaturę i być może po części zweryfikować powyższą hipotezę, także – jeśli się uda – przy pomocy Czytelników.

W przedziale 26-35 lat chwilowa tendencja wzrostowa, jak pokazuje powyższy wykres, zaczyna się sypać, zdecydowanie i regularnie spada natomiast liczba inwestujących w wieku do 25 lat. Pięć lat to za mało na jakieś poważniejsze wnioski, ostrożnie można co najwyżej jedynie snuć wstępne obserwacje. Nie wiem jednak, a to może sporo zniekształcać wyniki, jak wyglądają te liczby w szerszym ujęciu, na przykład demograficznym – zdaje się bowiem, że mamy niż a do tego sporą emigrację, więc liczba najmłodszych wiekiem tylko z tych powodów chociażby może relatywnie maleć. Bardziej interesuje mnie jednak kilka innych kontekstów.

Zdecydowana większość inwestorów posiada wykształcenie licencjackie lub wyższe, można powiedzieć więc, że mamy w tej branży wyedukowaną i świadomą elitę. I zdaje się, że to właśnie młode pokolenie te statystyki zawyża ze względu na odsetek ludzi studiujących i rekordy ilości wypuszczonych niedawno absolwentów. To pocieszające gdyż tworzy się w ten sposób podglebie do zrozumienia dość trudnych spraw związanych z finansami i inwestowaniem, ale z drugiej strony wykształcenie nie przesądza jeszcze sukcesu w tej branży. Z tego co wiem już w szkołach istnieje przedmiot „wiedza o przedsiębiorczości”, co być może napawać powinno optymizmem, choć boję się myśleć jakie nauki pobierają w tych ramach uczniowie odnośnie rynku kapitałowego i inwestowania, o ile w ogóle.

Nie wiem natomiast czy nie tworzymy mitów odnośnie forexu. Z badania wynika, że jedynie niecałe 15% wszystkich jest aktywna na tym rynku. Niewiele, ale niewykluczone, że ten procent był wyższy i to ci właśnie odeszli do innych zajęć po porażce. Za mało jednak podano nam danych przekrojowych by coś sensownie w tej mierze wnioskować.

Odnośnie tego jak i dlaczego tylu traci na forexie popełniłem cały cykl 13 wpisów . Jeśli byłaby to prawda, że to właśnie młodzi, a więc najmniej doświadczeni na walutach się przejechali, to spróbuję poszukać pewnych zależności. Być może właśnie młodzi powinni je dość stanowczo przemyśleć i wyciągnąć właściwe wnioski.

Pierwsze co przychodzi mi do głowy to styl życia obecnych czasów a więc zinformatyzowanie, uinternetowienie i skomórkowanie społeczeństwa, a przede wszystkim właśnie najmłodszych. Nauka twierdzi, że to znacznie zmienia połączenie komórkowe w mózgu, wręcz w pewnym sensie cofa w rozwoju. Wszystko ma być szybko, na już, czekanie nie jest w modzie, mamy fast foodową rzeczywistość w każdej dziedzinie, a czytanie dłuższych testów sprawia niemal fizyczny ból konsumentom szybkiej informacji w dużych ilościach. Forex jest dla tych celów idealny – akcja błyskawiczna, duże lewary, odpowiedź na to czy mamy zysk czy straty dostaje się w tempie ekspresowym. Akcje trzymane latami mogą się wydawać temu pokoleniu jakimś archaicznym atawizmem. Pewnie starszym rocznikom cierpliwości za to nie brakuje ponieważ wychowali się w innym środowisku.

Inna sprawa, że nadmiar informacji, której ilość i dostępność lawinowo rosła przez ostatnie lata, wcale nie sprzyja większemu rozumieniu świata i podejmowaniu racjonalniejszych decyzji. To generuje jeszcze większy szum w umysłach, trudności z filtrowaniem, kategoryzowaniem i wyceną tego co dociera do mózgu, wręcz informacyjną „sraczką”, a w rezultacie zagubieniem. Pokolenie z poprzedniej epoki radzi sobie z tym lepiej, ale piszę to jedynie na podstawie własnych doświadczeń i obserwacji. Inna rzecz, że nauka udowodniła już, iż nadmiar informacji wywołuje zjawisko nadmiernej pewności siebie, a to z kolei prowadzi do brawury i nonszalancji odnośnie ryzyka.

Kolejna rzecz związana właśnie z informacją to utrudniony, o dziwo, dostęp do rzeczowej literatury i wzorców. Ilość nie zawsze idzie bowiem w parze z jakością. O ile książki jeszcze trzymają pewien minimalny poziom to internet staje się zwykłym śmietniskiem w tej mierze (choć łatwiej go zweryfikować, o ile posiada się wiedzę). Ktoś wchodzący w tę branżę może mieć problem z oceną i wyborem tego co rzeczywiście może mu być przydatne lub dotarciem do tego co nieodzowne, tym bardziej że podaż rośnie również lawinowo. Kolejne pokolenia popełniają więc te same błędy, tyle że przy pomocy jeszcze większej dawki informacyjno-edukacyjnej. Nasze blogi, nieskromnie napiszę, mają być w tym pomocą i pierwszym filtrem, i choć wiem, że z samego czytania zyski nie rosną, ale jesteśmy otwarci na wszystkiego rodzaju dyskusje i sugestie.

Zdaję sobie sprawę, że życie fast foodowe przejawia się również w tym, że mając niewiele kasy nowe pokolenie chce ją szybko pomnożyć kuszone obfitością dóbr wszelakich i wyścigiem do nich, w zasadzie od razu wpadając na reklamy forexowe obiecujące fałszywie szybki sukces. Oczywiście bez wiedzy jak to rzeczywiście działa, a porażkę od razu ekstrapolując na „nudny” rynek akcji, dokonują rozbratu z finansami na dłużej. A szkoda… Nie wiem tylko jak połączyć to z ocenami socjologów, przypisujących pokoleniom Iksów (X) i Igreków (Y) wznioślejsze ideały, kasa nie liczy się tak jak inne wyzwania. W tym kontekście można więc raczej oczekiwać, że nie garną się oni do giełdy wcale i stąd spadki w słupkach uczestnictwa. A pewnie kryzysy i bańki spekulacyjne ostatniej dekady również dokładają swoje do portretu naszej epoki i niechęci wobec „banksterów”.

I wreszcie problem emocjonalności. Jak czytam obecne pokolenie studentów cechuje najniższa od lat odporność w tej mierze. Zrozumiałe wydawać się więc może stronienie od emocjonalnie ekstremalnych wyzwań jakie nakłada inwestowanie. Cóż, w porównaniu do poprzednich roczników, wychowanych szczególnie w czasach socjalizmu, różnice w emocjonalności rzeczywiście mają rację bytu. Dziś mamy dostęp do wszystkiego od razu, a do tego nadwyraz opiekuńczy klosz rodziców połączony ze słabnącym kontaktem emocjonalnym zarazem, co może stwarzać problemy z nauką zaradności. Gdzie więc uczyć się radzenia sobie z emocjami? To zresztą problem wszystkich pokoleń i sam uważam, że taki przedmiot powinien znaleźć się w programie szkolnej edukacji obowiązkowo.

Zdaje sobie sprawę, że to niezbyt dokładny portret młodego pokolenia, jedynie obraz widziany w kontekście inwestycji, tym bardziej wszelkie komentarze i uwagi będę sobie cenił.

—kat—

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Kat

Zostaw te liczby jakimi są i nie katuj ich tak swoja narracją.

NIe ma co dorabiać ideologii.

Może Ci młodzi miast zasilać szeregi niedoszłych FX-owców straceńców wyjechali do Londynu tyle ,że na szmacie do zlewozmywaka i powrócą do kraju praojców z wypchanym portfelem i szmata dumnie łopoczącą na wietrze jako ich herb rodowy 🙂

Taka moja skromna narracja do tych samych liczb i nic nie mająca z nimi wspólnego 🙂

Ale z tych słupków równie dobrze może wynikać, że inwestorzy się starzeją, ponieważ nie znamy liczby całkowitej inwestorów w tych latach 🙂 Może wymiana w każdej kategorii wiekowej być zbliżona, ale jak ktoś miał 24 lata w 2009, to teraz jest w przegródce 26-35. W ten sposób rośnie liczba „starych”, a jeśli młodych jest wciąż tyle samo, to się ‚rozwadniają’ w puli całkowitej.

„Gdzie więc uczyć się radzenia sobie z emocjami?”

W pierwszej robocie – tzn. w call center.

Rzeczywiście, po co tak katować akurat TE liczby. Z tych badań czytam tylko dane o wielkości portfela.

Ależ nie chodzi przecież tak bardzo o wiek jak o procesy, które za tym stoją…

@dorota

I cóż ci owe dane o wielkości portfela podpowiadają ?

Call center uczy mnie więcej tego samego co więzienie – demoralizacji a nie (re)socjalizacji 🙂

„I cóż ci owe dane o wielkości portfela podpowiadają?”

Mówią mi, w którym miejscu jestem.

Zresztą: więcej o kondycji inwestorów giełdowych w Polsce (i jej przemianach) powiedziałyby zmiany wielkości portfeli w latach. To dużo więcej mówi o nabywaniu doświadczenia niż wiek.

Co do call center – miałam na myśli powszechną opinię, ze jest to miejsce tak bolesnego zderzenia z rzeczywistością, że i z emocjami własnymi konfrontuje silnie. Ale to inny temat.

Do SII należy stosunkowo niewielka część ludzi grających na giełdzie. Mam znajomych grajacych zawodowo od wielu lat a do SII nie należeli i nie mają zamiaru tego zmieniać.

Tak więc od tego trzeba zacząć…

Ogólnopolskie Badanie Inwestorów – to naiwna megalomania, jak i 80% całej działalności SII. Nikt tak naprawdę się z nimi nie liczy, robią trochę szumu, jak niektóre związki zawodowe a ich zarząd opływa w dostatki i jest OK.

Całe to stowarzyszenie jest potrzebne głównie tylko dla celów propagandowych –

Proszę, patrzcie – jak o was dbamy – inwestorzy indywidualni.

W praktyce niestety SII jest wykorzystywane do dotarcia do niedoświadczonych, początkujących graczy z reklamą niewiele wartych książek, szkoleń, seminariów itp.

czyli tak naprawdę to bardziej szkodzi niż pomaga początkującym graczom, czy Inwestorom Giełdowym.