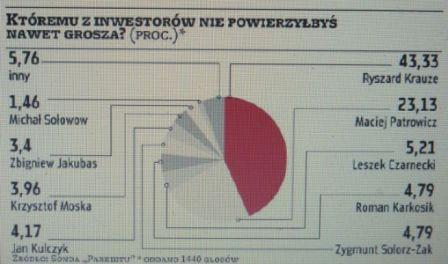

W ubiegłym tygodniu Parkiet opublikował wyniki interesującej i kontrowersyjnej sondy przeprowadzonej wśród inwestorów indywidualnych. Pytanie brzmiało: któremu z inwestorów nie powierzyłbyś nawet grosza?

Poniższy obrazek (niska jakość wynika z udręki jaką jest kopiowanie z eGazet) pokazuje wyniki sondy, w której wzięło udział niemal półtora tysiąca inwestorów:

Podobne pytanie Parkiet zadał zarządzającym funduszami i wśród indywidualnych inwestorów cieszących się najmniejszym zaufaniem zarządzających znalazły się nazwiska: Mariusz Patrowicz, Ryszard Krauze, Roman Karkosik i Krzysztof Moska. Wśród zarządzających funduszami w pozytywnym kontekście padały nazwiska: Leszek Czarnecki, Michał Sołowow i Zygmunt Solorz-Żak.

Zastanawiam się na ile wyniki tych dwóch zestawień stanowią niespodziankę dla czytelników Blogów Bossy a na ile są potwierdzeniem popularnych tendencji rynkowych.

Kwestia znanych inwestorów indywidualnych pojawia się w mediach biznesowych w kontekście korzystnej dla perspektyw inwestycyjnych struktury akcjonariatu oraz w kontekście strategii inwestycyjnej polegającej na naśladowaniu decyzji znanych inwestorów czy zarządzanych przez nich funduszy.

Moim zdaniem, jak większość problemów inwestycyjnych, także dwa zasygnalizowane powyżej opierają się prostym, jednoznacznym odpowiedziom. Na pytanie czy struktura akcjonariatu z dominującą pozycją znanego inwestora indywidualnego jest korzystna dla perspektyw drobnych akcjonariuszy najchętniej odpowiedziałbym: „to zależy”.

Zwróciłbym uwagę na potencjalne problemy związane z inwestowaniem „pod znane nazwisko indywidualnego inwestora”.

Należy zacząć od tego, że wyniki znanego indywidualnego inwestora, którego decyzje inwestycyjne inwestor chce naśladować wcale nie muszą być wynikiem wyjątkowych kompetencji czy mogą wynikać z losowości, szczęścia. Większość znanych inwestorów indywidualnych na warszawskiej giełdzie posiada staż inwestycyjny krótszy niż dekada i co najwyżej kilka znanych publicznie inwestycji.

Być może dobrym przykładek będzie tu Ryszard Krauze, który przed Biotonem i przed Petrolinvestem uchodził za zdolnego inwestora i przedsiębiorcę.

Z drugiej strony, Ci znani indywidualni inwestorzy, którzy angażują się w zarządzanie przedsiębiorstwem, czasem współpracują z doświadczonym zespołem managerskim (na przykład specjalizującym się w restrukturyzacji) rzeczywiście mogą wnosić dodatkowe kompetencje do spółek, w które inwestują.

Drugim problem jest dostosowanie horyzontu inwestycyjnego i strategii inwestycyjnej do poczynać naśladowanego inwestora. Są znani inwestorzy indywidualni, którzy inwestują w długim terminie, mozolnie poprawiając wyniki operacyjne przejmowanych spółek i są znani inwestorzy indywidualni, których celem wydaje się być krótkoterminowe napompowanie kursu przejmowanej spółki. Tak więc nawet jeśli, naśladowany znany inwestor indywidualny posiada jakąś przewagę na rynkiem to zapewne można z niej skorzystać inwestując w podobnym horyzoncie czasowym co on.

Trzeci problem dotyczy tego skąd biorą się świetne wyniki znanego inwestora indywidualnego, a konkretnie czy nie biorą się one stąd, że wykorzystuje on swoją uprzywilejowaną pozycję w akcjonariacie (jako inwestor strategiczny) na przykład do korzystnego dla niego, i niekorzystnego dla akcjonariuszy mniejszościowych rozwodnienia kapitału czy kupowania przez kontrolowaną spółkę giełdową aktywów po zawyżonych wycenach od powiązanych z nim podmiotów.

Nie jest tajemnicą, że wiele kontrowersji związanych ze znanymi inwestorami indywidualnymi dotyczy tych właśnie problemów.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A nie zastanawiałes sie na ile znane nazwisko poza początkowym impetem wyników jest później efektem kuli śnieżnej czyli samosprawdzających sie wyników inwestycyjnych podtrzymywanych przez naśladowców i klakierów.

Rozumiem ,że efekty są wynikiem ciągłości dobrych wyborów, ale przy pewnym „stażu” i zauważeniu przez inwestoriat te wybory moga być i są amlifikowane przez naśladowców na zasadzie sprzężenia zwrotnego dające miekkie lodowanie tym nietrafnym także.

Cokolwiek czego się nie dotkniesz zamienia się w złoto 🙂

Słowem guru bez wyznawców i całego tego kółka wzajemnej adoracji nie byłby pewnie guru , a na pewno nie w takim wymiarze i tych efektów.

Pytanie: Na ile guru śą tak wybitni , na ile powołujemy ich do życia naśladownictwem ?

Ciekawe po co te zestawienia,nieprawdziwe zresztą…..ci pozytywni chyba najbardziej zaskakują!

Patrowicza czy Krauze traktują o wiele lepiej niż Czarneckiego czy Solorza

@ Robertto

Co masz na myśli pisząc nieprawdziwe? Nie sądzę by fundusze lepiej traktowały Patrowicza niż Czarneckiego. Twoim zdaniem jest inaczej?

@ Pit65

Dobre pytanie. Chyba sporo zależy od horyzontu czasowego. Jeśli weźmiesz pod uwagę na przykład Buffetta to czas trwania jego inwestycji jest moim zdaniem zbyt długi by mogły się wyceny oderwać od fundamentów i oprzeć na premii nazwiska.

Druga kwestia to inwestorzy tacy jak Czarnecki i Sołowow – oni mają jakąś pośrednią rolę pomiędzy przedsiębiorcami i inwestorami. Myślę, że na wyniki inwestycyjne tego typu inwestorów mogą wpływać ich kompetencje (lub brak) jako przedsiębiorców.

Też nie powierzyłbym gotówki żadnemu z nich – jednak przewaga naszego nafciarza jest niewątpliwa 😉

Pytanie brzmiało: któremu z inwestorów nie powierzyłbyś nawet grosza?

NIe gram na giełdzie i nie bardzo potrafię wychwycić niuanse, ale

czy każdy z wymienionych „inwestorów” to ten sam rodzaj inwestora. Są pewnie tacy, którzy odpowiednio inwestują w akcje /kupują, sprzedają/ z chęcią zysku, a są pewnie też tacy, którzy wprowadzają firmy na giełdę z chęcią sprzedania akcji po jak najwyższej cenie. Od momentu debiutu spółki Petrolinvest straciła ona 99,91% wartości, jednak obecnie Pan Krauze posiada jedynie około 15% akcji. Najbardziej stracili chyba Ci, którzy mają pozostałe 85% tych akcji – więc może Pan Krauze nie jest, aż tak złym „inwestorem”. Ktoś przecież sprzedał je po cenie ponad 480 zł za sztukę, a teraz są po kilkadziesiąt groszy. Zależy jak się patrzy na inwestycję. Myślę, że Pan Krauze nie stracił na „inwestycji Petrolinvest” 99,91 % środków.

Stąd też wynik sondażu nie oddaje jednak do końca sprytu inwestora.

A może się jednak mylę?