W cenach wszystkich aktywów kryją się spore zasoby niespodziewanych zależności, anomalii i ciekawostek, które można wykorzystywać w praktyce, na czym zresztą opiera się i Analiza techniczna i ilościowa.

Wielokrotnie prezentowałem je tu na blogu w statystycznym ujęciu. I nie raz wychodziły z tych statystyk dość zaskakujące niespodzianki, ale także i takie powtarzalne wzorce, które można wykorzystać w systematycznym inwestowaniu. Mam w planach na kolejny rok następną porcję tego rodzaju ciekawostek do pokazania. Dziś wyjątkowo przytrafia się okazja już teraz, by wyciągnąć coś z tej przepastnej bazy statystyk.

A to dlatego, że serwis Bespoke (płatna subskrypcja niestety) pokazał dość wymowny wykres, który miałem od dawna zamiar zaprezentować. No to jest okazja by prezentację tę przyśpieszyć.

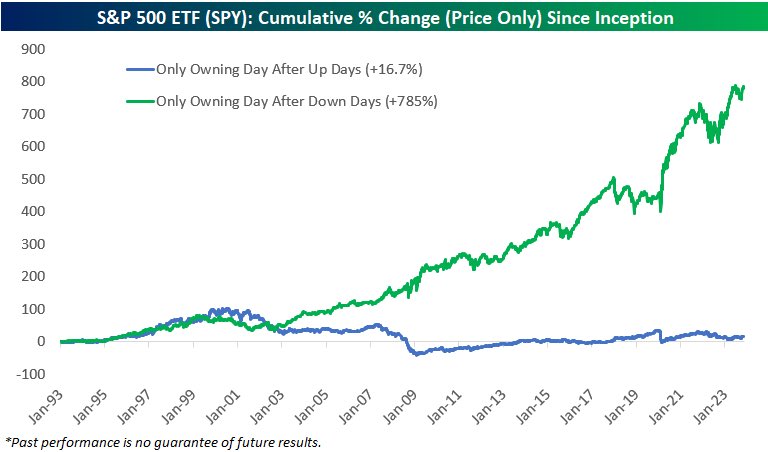

Wykres zamieszczam niżej. Pokazuje on linie kapitału dla 2 strategii: kupna na jeden dzień po sesji wzrostowej w kontrze do kupna na jeden dzień po sesji spadkowej. Zanim wyjaśnię szczegóły spójrzmy na ów wykres:

źródło: @bespokeinvest

Po pierwsze- dotyczy to największego na świecie ETFa o tikerze SPY, który opiewa na indeks S&P500. Notowania ETFa i indeksu różnią się nieco, stąd konieczne jest zwrócenie na to uwagi. Jednak skoro wiemy, że ETF ściśle naśladuje sam indeks, więc podobne trendy w zachowaniach kursów dotyczą i samego indeksu.

Po drugie – to jest strategia jednodniowa, to znaczy, że kupujemy ETF na zakończenie KAŻDEJ sesji wzrostowej i trzymamy pozycję tylko do zamknięcia na kolejnej sesji (krzywa granatowa liczona w narastających procentach) albo kupujemy ETF na zakończenie KAŻDEJ sesji spadkowej i trzymamy do zamknięcia na kolejnej sesji (krzywa zielona). Nie ma tu więcej założeń dokonywania transakcji, jedynie pilnowanie zamknięcia sesji.

Po trzecie- znaczenie „up Day” i „down Day”. Tu możliwe są 2 wersje zdefiniowania „wzrostowego dnia” i „spadkowego dia”:

- wzrost/spadek wobec zamknięcia sesji poprzedzającej,

- albo wzrost/spadek liczony do otwarcia tego samego dnia.

Bespoke nie podaje, a różnica w wyniku jest istotna. Jednak tendencja jest taka sama w obu podejściach, ale zakładam, że na wykresie chodzi o relację zamknięcie do otwarcia tego samego dnia.

Po czwarte – koszty. Prowizje i poślizgi nie są wliczone do wyniku.

Jakby to jednak nie liczyć, istnieje spora przepaść w wyniku stosowania obu strategii jak pokazują skumulowane procenty na wykresie, czyli 785% do 16,7%. I jak widać granatowo na białym, kupowanie po wzrostowej sesji to recepta na mierne wyniki, w przeciwieństwie do kupowania po sesji spadkowej.

To burzy nieco analityczne podejście do wzrostowych sesji w komentarzach do nich i w dyskusjach. Wzrostowa sesja jest przecież traktowana jako pokaz siły rynku, wstęp do jakichś kolejnych wzrostów. Tymczasem nic z tego, kolejny dzień to najczęściej jak się okazuje w tej statystyce spuszczenie balonika nadziei. W ten sposób upada nieco mit siły wzrostowej sesji jako zapowiedzi dalszych, szybkich wzrostów, choć mówimy tu tylko o sesji kolejnej.

Natomiast kupowanie 1-dniowych spadków już wcześniej pokazywałem jako wstęp do tworzenia zyskownej strategii. W tym celu zrobiłem cykl opisujący ją na kilku aktywach, tak wyglądało to na S&P500 w tym -> tekście

Jeśli komuś zechce się odwiedzić ten linkowany tekst to może zdziwić się, że przez dziesięciolecia kupno 1-dniowego spadku było tragicznym pomysłem. To się zmieniło dopiero po koniec ubiegłego stulecia.

Czy można tę wiedzę jakoś wykorzystać w praktyce?

Oczywiście. Choćby w takie oto sposoby:

1. Bezpośrednio, czyli w strategii, która pokazany pomysł na wykresie naśladuje.

Trzeba jednak uważać na koszty. Jeśli zrobimy to na ETFie, koszty zeżrą cały potencjalny zysk. Kiedy jednak użyjemy lewara np. w formie kontraktu CFD na S&P500, to koszt spreadu stanowiący jedyny koszt (brak prowizji) staje się relatywnie strawniejszy w relacji do potencjalnego zysku.

2. W działaniach dzień po.

Jeśli ktoś spekuluje w ramach day-tradingu to powyższa statystyka wskazuje, że po sesji wzrostowej uzyskanie zysków na długich pozycjach kolejnego dnia może być daleko trudniejsze niż po sesjach spadkowych i mam na myśli cały okres doby, czyli również między sesjami, gdy kontrakty działają (luka między sesjami to kolejna ciekawa anomalia).

3. W planowaniu

Jeśli ktoś planuje pozycję na dłużej, to nie musi się aż tak martwić, że mu pociąg uciekł po wzrostowej sesji. Kolejnego dnia kupi po średnio zbliżonej cenie na zamknięciu, a ma dobę do namysłu.

W nowym roku pokażę te statystyki dla innych aktywów.

—kat—

–kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.