Według konsensusu analityków (agregowanego przez Bloomberga) prawdopodobieństwo recesji w USA w następnych 12 miesiącach wynosi 55%.

Analitycy kilku wpływowych banków inwestycyjnych uważają, że ryzyko recesji w USA jest dużo mniejsze. Na przykład ekonomiści Goldman Sachs zakładają zaledwie 15% prawdopodobieństwo recesji i prognozują przyzwoity wzrost PKB: o 2,1% w 2024 roku.

Kwestia recesji w amerykańskiej gospodarce urasta do jednej z głównych niewiadomych dla globalnych rynków akcyjnych ze względu na wysoki udział akcji z USA w światowych indeksach. Dlaczego?

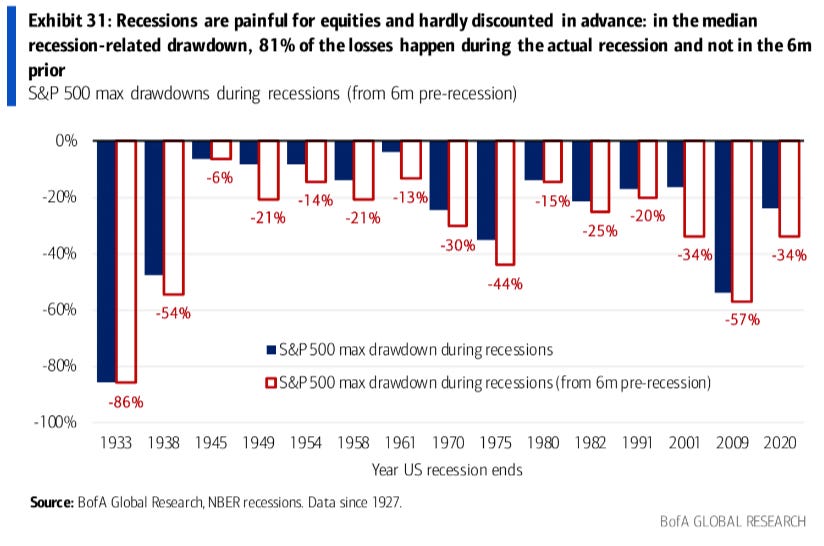

Odpowiedź na to pytanie znajdziemy w dzisiejszym wykresie dnia. Analitycy Bank of America sprawdzili jakie obsunięcia występowały na amerykańskim rynku akcyjnym w trakcie epizodów recesyjnych i kiedy miały one miejsce. Analityków interesowało to czy korekta na rynku akcyjnym występuje w trakcie recesji czy zaczyna się w 6-miesięcznym okresie przed początkiem recesji.

W tym miejscu warto zauważyć, że z reguły recesje identyfikowane są z opóźnieniem. W czasie rzeczywistym występują przesłanki wskazujące na spowolnienie aktywności gospodarczej. Jednak dopiero po jakimś czasie staje się jasne, że spowolnienie jest na tyle duże, że można je zakwalifikować jako recesję.

Co pokazali analitycy BofA?

Po pierwsze pokazali, że historycznie recesjom w amerykańskiej gospodarce towarzyszą bolesne obsunięcia na amerykańskim rynku akcyjnym. Z wyjątkiem powojennej recesji z 1945 roku każdemu recesyjnemu epizodowi towarzyszyła przynajmniej kilkunastoprocentowa korekta na rynku akcyjnym

Po drugie pokazali, że 4/5 tej korekty historycznie przypada w okresie recesji a nie w okresie ją poprzedzającym, w którym rynek mógł antycypować nadchodzącą recesję.

Co to oznacza dla inwestorów na przełomie 2023 i 2024 roku? Jeśli spowolnienie w amerykańskiej gospodarce zwiększy skalę i osiągnie w 2024 roku recesyjny poziom to z historycznego punktu widzenia należy oczekiwać bolesnego obsunięcia na rynku akcyjnym.

Jeśli popatrzymy na zachowanie rynków akcyjnych w 2023 roku (S&P 500 zyskuje niemal 20%) i wyceny na amerykańskim rynku akcyjnym (wskaźnik C/Z dla indeksu S&P500 jest na 87 percentylu wycen od 1976 roku) to nasunie się wniosek, że inwestorzy na amerykańskim rynku akcyjnym nie traktują recesji jako bazowego scenariusza dla amerykańskiej gospodarki.

Co jest o tyle interesujące, że rynki oczekują także istotnych cięć stóp procentowych w USA: kontrakty terminowe sugerują spadek stóp procentowych o 1,3 punktu procentowego. Analitycy Goldman Sachs, którzy sami zakładają dużo mniejszą skalę korekty polityki monetarnej w USA, uważają, że tego rodzaju cięcia mają raczej „recesyjny charakter” niż „dostosowawczy charakter”.

Ktoś więc się myli. Mogą mylić się inwestorzy w optymistycznym podejściu do amerykańskich akcji. Mogą się mylić analitycy w sceptycznym podejściu do amerykańskiej gospodarki. Mogą się mylić inwestorzy w optymistycznym podejściu do skali obniżek stóp procentowych. Ten ostatni punkt jest o tyle istotny, że oczekiwany spadek stóp procentowych jest częścią optymistycznej narracji na rynku akcyjnym.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.