Chciwi hazardziści i egoiści. Tak postrzegani są inwestorzy giełdowi. Wynika to z ankiety przeprowadzonej w jedenastu, głównie rozwiniętych, krajach świata. I to postrzeganie sprawia, że prawie we wszystkich najbogatszych państwach globu większość osób, nawet tych zamożnych i wykształconych, na giełdzie nie inwestuje. Jest jednak sposób, by to zmienić.

Luca Henkel i Christian Zimpelmann przygotowali pracę „Proud to Not Own Stocks: How Identity Shapes Financial Decisions”(„Dumny z tego, że nie mam akcji: jak tożsamość kształtuje decyzje finansowe”). Zauważają w niej, że inwestowanie w akcje jest rekomendowane przez ekspertów. A jednak prawie we wszystkich krajach większość gospodarstw domowych nie inwestuje w nie. Co więcej, unikanie akcji jest powszechne nawet wśród zamożniejszych osób.

Na przykład wśród 20 proc. gospodarstw domowych z aktywami finansowymi o najwyższej wartości w Holandii (ponad 60 tys. euro) 55 proc. nie inwestuje na giełdzie. Zamiast tego wybiera głównie konta oszczędnościowe w bankach. Nie da się takiej awersji do giełdy wytłumaczyć tylko podejściem do ryzyka.

Jednocześnie w popularnych mediach dominuje narracja, że osoby związane z parkietem są chciwe, bezwzględne i skłonne zrobić prawie wszystko, by się wzbogacić kosztem innych. Taki był przekaz chociażby filmu „Wall Street” z Michaelem Douglasem 1987 r., czy „Wilk z Wall Street” z 2013 r. z Leonardo DiCaprio. Tu nasuwa się cytat z pierwszego z tych obrazów, w którym jeden z inwestorów na parkiecie określany jest jako osoba, która „sprzedałaby własną matkę i jeszcze policzyła za transport”.

Podobne wnioski można wysnuć z popularnych książek o inwestowaniu, by wspomnieć to chociażby „Beyond Greed and Fear: Understanding Behavioral Finance and the Psychology of Investing”(„Poza chciwością i strachem: pojmując behawioralne finanse i psychologię inwestowania”) Hersh Shefrina czy „The Psychology of Investing”(„Psycholgia inwestowania)” John R. Nofsingera.

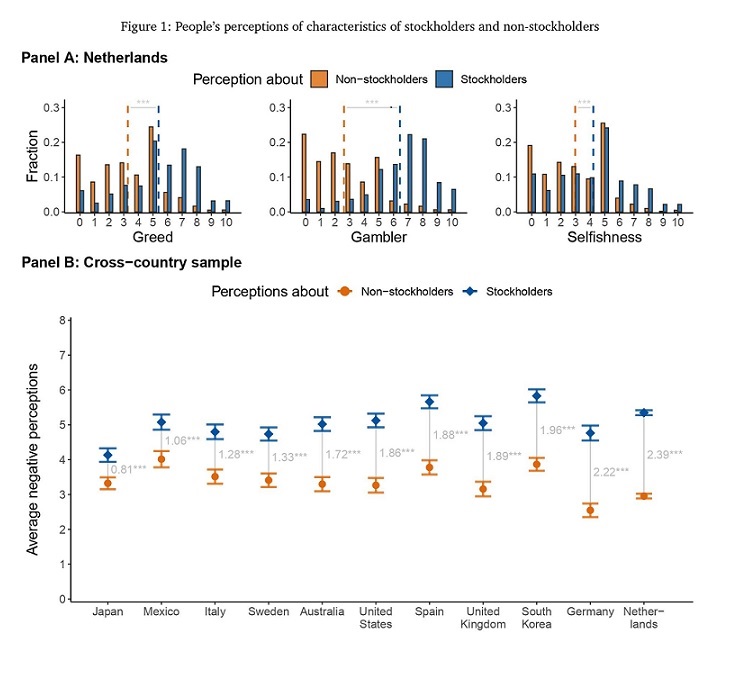

Jak to się przekłada na opinię społeczeństwa o inwestujących na giełdzie? Autorzy opisują wyniki ankiety przeprowadzonej w jedenastu krajach (Australia, Niemcy, Włochy, Japonia, Meksyk, Korea Południowa, Hiszpania, Szwecja, Wielka Brytania i USA). We wszystkich badanych jedenastu krajach inwestorzy postrzegani są gorzej od tych co nie inwestują pod względem tych trzech cech(chciwość, skłonność do hazardu i egoizm).

Źródło: Luca Henkel, Christian Zimpelmann „Proud to Not Own Stocks: How Identity Shapes Financial Decisions”

Największa różnica między postrzeganiem powyższych negatywnych cech u grających i nie grających na giełdzie jest w Holandii (2,39 różnicy w skali od 1 do 10),Niemczech (2,22) i Korei Południowej. Najmniejsza jest Japonii (0,81), Meksyku (1,06) i Włoszech (1,28). Ankietowani z USA, największym obecnie rynku kapitałowym świata, znajdują się w środku tej stawki(1,86). Co ciekawe, okazuje się że negatywne opinie o grających na giełdzie nie są skorelowane ani ze znajomością rynku kapitałowego, ani obeznaniem w finansach osobistych. Czyli nie wynikają one z niezrozumienia tego, jak działa giełda.

Naukowcy zadali ankietowanym następujące pytanie: Masz 30 USD. W 2010 r. certyfikat inwestycyjny MSCI World ETF, odzwierciedlający koszyk światowych akcji, miał wartość 27,19 USD, w 2011 r. 25,06 USD, a w 2016 r. 37,21 USD. Możesz wybrać opcję A. Wówczas otrzymasz 2,81 USD (30 USD – 27,19 USD), a komputer losowo, z równym prawdopodobieństwem, wybierze rok sprzedaży akcji – albo 2011 r. albo 2016 r. To opcja ma oczekiwaną wartość 33,94 USD(oczekiwana wartość inwestycji to 31,13 USD + 2,81 USD w gotówce). Opcję B: nie inwestujesz na giełdzie i dostajesz 30 USD.

Następnie zadali takie samo pytanie, z takimi samymi możliwymi opcjami do wyboru i takimi samymi kwotami, tylko w opisie nie nawiązali do giełdy tzn. podali, że możliwe wyniki wynikają z losowania dokonanego przez komputer. I okazało się, że gdy w opisie podawano, że wyniki inwestycji zależą od zachowań na parkiecie to na wybór bardziej ryzykownej opcji decydowało się 38 proc. ankietowanych. Gdy efekt inwestycji zależał od losu – 52 proc.

Następnie badacze, dla każdego ankietowanego wylosowali, z osobnej próby, dziesięć osób inwestujących na parkiecie i dziesięć nieinwestujących i poprosili je, by podzielili kwotę pieniędzy między siebie, a organizacje charytatywne. Ankietowani zostali poinformowani o różnych wynikach tego podziału tzn. na przykład część z badanych dostała informację, że gracze giełdowi przeznaczyli na cele charytatywne 10 proc. więcej niż ci którzy na giełdzie nie inwestują, inna grupa że aż 30 proc. więcej.

Okazuje się, że tego typu zachowanie istotnie zmienia postrzeganie inwestujących na giełdzie. Każde 10 p.p. większa różnica w dotacjach charytatywnych między giełdowymi inwestorami a parkietowymi abstynentami sprawia, że prawdopodobieństwo wybrania giełdowej opcji w podanym wcześniej przykładzie rośnie o 0,9 p.p.

Autorzy byli także w stanie sprawdzić jak opinie o inwestorach giełdowych przekładają się na faktyczne inwestycje w Holandii. Zestawili odpowiedzi z ankiet z danymi o odsetku oszczędności na giełdzie pochodzącym z zeznań podatkowych. I zależność jest podobna. Tzn. jedno odchylenie standardowe więcej jeżeli chodzi o negatywne postrzegania inwestorów giełdowych przekłada się na 4,8 p.p. niższe prawdopodobieństwo posiadania akcji. Dla porównania tylko 23 proc. ankietowanych w próbie posiada akcje. Tak więc ten efekt jest bardzo duży, większy niż wpływ na posiadanie akcji ma awersja do ryzyka.

Naukowcy wnioskują, że to postrzeganie inwestorów giełdowych jako chciwych egoistów sprawia, że ludzie unikają parkietu. Tak więc jeżeli chcemy, by więcej osób inwestowało na giełdzie, to odpowiedzią nie powinny być tylko akcje informacyjne. Główny nacisk warto położyć na to, by osoby które się dorobiły na parkiecie, przekazywały publicznie część zarobionych pieniędzy na cele charytatywne.

Tak by przekonać społeczeństwo, że nie wzbogacili się ich kosztem, ale biorą udział w „grze” o sumie dodatniej, w której wszyscy mogą być wygranymi. Z takimi osobami ludzie chcą mieć do czynienia. Im więcej inwestorów będzie tak postępować, tym lepiej będą oni postrzegani i tym więcej osób będzie lokować swoje oszczędności na parkiecie.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.