To może wydawać się dziwne, że choć na giełdach światowych tyle się dzieje, to zmienność najważniejszych indeksów notuje bardzo niskie wartości. Co miałoby to oznaczać w perspektywie najbliższej przyszłości giełd? I jak to wykorzystać?

Pisząc o indeksach mam na myśli dwa: amerykański S&P500 oraz europejski STOXX50. Na oba wylicza się indeks zmienności, który nazywa się zamiennie wskaźnikiem strachu. A ponieważ temat ten stał się ostatnio gorący, co widać choćby po aktywności na kontraktach CFD w bossafx, więc postanowiłem przybliżyć przydatność indeksu zmienności w kilku krótkich paragrafach.

W bossafx jest dostępny kontrakt CFD o nazwie FEUVOL oparty o notowany na giełdzie we Frankfurcie kontrakt futures na indeks zmienności EUROSTOXX Volatility. Jest on w zasadzie odpowiednikiem słynnego amerykańskiego indeksu VIX, można więc stosować te same analizy i wnioski.

Krótko tylko przypomnę ideę tego pomysłu: indeks zmienności jest wyliczany na bieżąco na podstawie notowań opcji na indeks główny, którym w tym przypadku jest STOXX 50, skupiający 50 blue chipów, czyli najlepszych spółek ze strefy Euro. Indeks zmienności pokazuje jak przyszłość głównego indeksu „widzą” inwestorzy handlujący opcjami. Oblicza się go uwzględniając opcje z terminem wycen 30 dni od dnia pomiaru.

Sama zmienność to miara tego jak mocno „faluje” sam indeks, czyli fachowo jak bardzo odchyla się od średniej. Im większe owe wahania, tym większa zmienność. Inwestorzy generalnie jej nie lubią, duże zakresy wahań kojarzą się bowiem z jakimiś znaczącymi wydarzeniami, często negatywnymi. Nierzadko to zmienność jest też miarą ryzyka, im ona większa, tym ryzyko traktuje się jako większe.

W przypadku owego wskaźnika strachu oblicza się tzw. zmienność implikowaną, czyli przyszłą, w odróżnieniu od tej historycznej, która już była i którą łatwo zaobserwować i policzyć na samych wykresach.

Pytanie jednak najważniejsze: jakie praktyczne wskazówki daje inwestorom wskaźnik zmienności i kontrakty na niego?

Generalnie przyjmuje się, że jeśli jego wartości rosną, oznacza to, że rynek opcji zaczyna się czegoś obawiać, w szeregi inwestorów wkrada się strach, a przyszłość rysuje się w ciemniejszych barwach. Widać to zresztą po przebiegu indeksu zmienności (i kontraktach na niego).

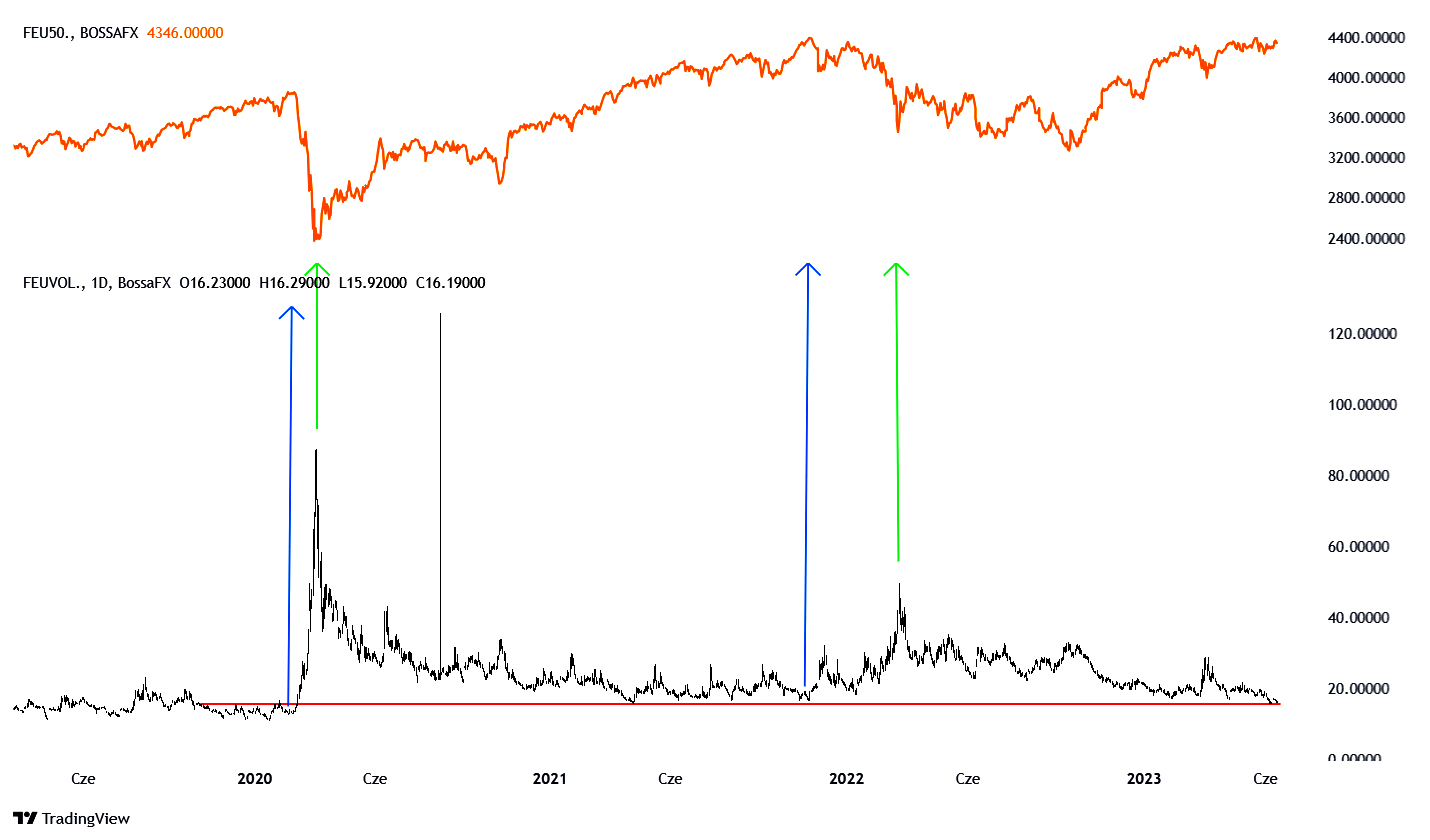

Poniżej wykres kontraktu FEUVOL z bossafx na tle kontraktu na sam indeks giełdowy STOXX 50 (FEU50, pomarańczowy kolor):

Jak widać olbrzymie wyskoki w górę kontraktów na wskaźnik strachu FEUVOL pojawiały się w przeszłości w momentach gwałtownych spadków i dołków samego indeksu, co wskazują zielone strzałki.

Ostatni najwyższy taki szczyt miał miejsce gdy rodziła się pandemia w marcu 2020. Inwestorzy poczuli strach i obiło się to szybko w notowaniach indeksów giełdowych (a więc i samych akcji), które mocno spadły.

A w spokojnych czasach indeks strachu spada bardzo nisko, co oznacza wyważony rynek, któremu teoretycznie nic nie zagraża, nie spodziewane są gwałtowne spadki, wręcz przeciwnie – oczekuje się wówczas wzrostów. A przy tym na niskich wartościach tego indeksu dochodzi do szczytów na giełdzie, co pokazują niebieskie strzałki. Nie jest to jednak regularna prawidłowość, dlatego jej prognostyczne wskazania są niezbyt doskonałe, ale mimo to często używane dla samej nawigacji.

Generalnie do dyspozycji mamy 3 zasadnicze strategie inwestowania przy wykorzystaniu kontraktów na indeks zmienności FEUVOL:

- Profesjonalne podejście to głównie funkcja zabezpieczająca, czyli tzw. hedge. Kiedy inwestorzy obawiają się załamania rynku akcji, kupują kontrakty na wskaźnik strachu, zarabiając wtedy, gdy wystrzeli on w górę, co równa się najczęściej faktycznie ze spadkami indeksów giełdowych. Nie wykluczam, że tak może być właśnie tym razem, aż 80% pozycji na ten kontrakt w bossafx to pozycje długie obecnie (na wzrost zmienności, czyli spadek rynku).

- Druga funkcja tego wskaźnika (i kontraktów na niego) to podpowiedzi na temat stanu rynku i zgodnie z tym spekulowanie na indeksach. Gdy kontrakt FEUVOL osiąga niskie wartości, zakłada się dołek na indeksie giełdowym, kupując go (np. w formie derywatów: kontraktów, opcji czy ETFów). Gdy z kolei FEUVOL strzela w górę w pobliżu poziomu 30 i wyżej, zamyka się pozycje i/lub otwiera krótkie, zakładając, że mamy do czynienia z lokalnym szczytem.

- Opcja trzecia to spekulacja na samych kontraktach na indeks strachu FEUVOL. Kupuje się je, gdy osiągają niskie wartości, np. w okolicach obecnego poziomu i zamyka, gdy kurs pójdzie w górę. Jest to jednak dość ryzykowna strategia, ponieważ jak pokazuje historia kontrakty i sam indeks strachu mogą osiągać jeszcze niższe wartości i pozostawać tam dłuższy czas. Dorysowałem czerwoną poziomą linię by wskazać te momenty, gdy kontrakt FEUVOL osiągał niższe poziomy niż obecnie. Kurs pozostawał tam miesiącami w okresie 2019-2020, a sam indeks giełdowy piął się coraz wyżej w górę.

Jak widać więc praktycznych zastosowań mamy tutaj więcej niż w przypadku zwykłych wskaźników technicznych rysowanych na wykresie. A przy tym zaznaczę jeszcze jedną jego przewagę:

Aby używać go w celach spekulacyjnych nie trzeba wielu analiz, znajomości rynków czy obserwacji fundamentów lub newsów. Po prostu wskaźnik faluje w górę i w dół pokazując nastroje i oczekiwania. Tylko tyle i aż tyle.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.