„Byk wchodzi schodami, niedźwiedź zjeżdża windą”

To stare giełdowe przysłowie oddaje dynamikę rynku akcji, czyli wzrosty tworzące się powoli, a jak coś się złego zaczyna dziać, to kursy walą się w dół w szybkim tempie.

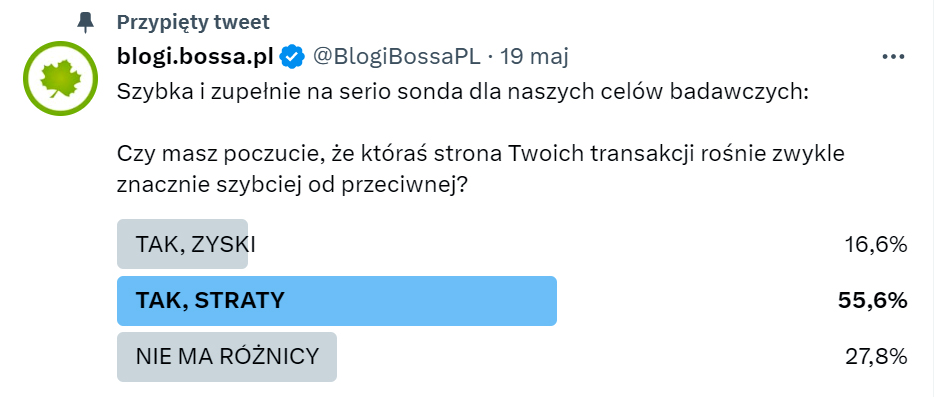

To jeden z powodów (nr. 1) tego, że czas i szybkość pojawiania się strat w transakcji odbieramy nieco inaczej niż wzrosty o podobnej skali wielkości. O to właśnie zapytałem w sondzie na naszym profilu twitterowym w ostatni weekend, a wyniki końcowe przedstawiają się tak oto:

Jak się okazuje te rezultaty potwierdzają asymetrię w postrzeganiu szybkości ruchów między obiema stronami transakcji i to jednak straty oceniamy jako tworzące się znacznie prędzej (55,6% odpowiedzi).

Oczywiście najprostszym sposobem weryfikacji tej tezy byłoby pomierzenie czasu osiągania określonych limitów zysków i strat we wszystkich transakcjach, ale nie dysponuję takimi statystykami i nie zamierzam ich w najbliższym czasie robić. Powód jest dość prosty:

Nie chodzi o to, ile one rzeczywiście trwają, tylko jak my je subiektywnie postrzegamy.

Ja znam ten mechanizm oraz jego źródła, a mimo to sam się niejednokrotnie łapałem na tym, że rozczarowuje mnie szybkość odpalenia stop-lossa i niecierpliwość w oczekiwaniu na dojście rynku do mojego take-profita.

Czy te różnice mają jakiekolwiek praktyczne znaczenie? Tak, tworzą one nadmierne emocje, których zarządzaniem musimy się na bieżąco zajmować. Jeśli tego nie robimy, dochodzi do przepalenie obwodów i robienia błędów.

Zarządzanie to jedno, a drugie to niezbędna wiedza o tym, jak i dlaczego się takie różnice w postrzeganiu pojawiają

O windzie i schodach już wiemy, ale to w zasadzie dotyczy tylko rynku akcji i to wówczas, gdy je kupujemy. Ale już kiedy wchodzimy w krótką sprzedaż i akcji i indeksów, teoretycznie to zyski powinny zostać osiągane dużo szybciej. Jednak nasza nieperfekcyjna zdolność poznawcza wcale nie musi w ten sposób tego odbierać.

A zatem są inne powody? Jak najbardziej! Krótko o nich poniżej.

(2) Awersja do strat

To błąd poznawczy, który ma wpływ na naszą percepcję zdarzeń. Wg finansów behawioralnych nasze straty są przez nas odczuwalne dużo silniej niż ich ekwiwalent w zyskach. Z tego powodu to właśnie straty odczuwamy jako bardziej znaczące i natychmiastowe, a zyski jako dłuższe w materializacji.

(3) Dynamika rynku

Z uwagi na zmienność rynku, po otwarciu pozycji kurs waha się często to w stronę zysków, to strat. Gdy wychyla się przeciwko nam, zaczynamy czuć obawę i jakiegoś rodzaju pociąg do natychmiastowego „ratowania”, a czas i miejsce do ewentualnych zysków robią się porażająco odległe. Gdy jednak kurs przesuwa nam się ku zyskom, wraca spokój i inna percepcja czasu – odczuwamy już ekscytację i niecierpliwość w oczekiwaniu na nasz założony zysk, wydaje nam się, że to wszystko trwa za wolno

(4) Zarządzanie ryzykiem

Stop-loss powinien być w zasadzie z góry określony i najlepiej przezornie już ustawiony, mamy go więc w zasięgu wzroku, albo przynajmniej mentalnie w głowie na jakimś poziomie. Z kolei zyski zwykle pozostawiamy otwarte, bez stopa, czekając na rozwój sytuacji, dlatego nie widzimy ich bariery. Robi się więc wizualnie inna przestrzeń po obu stronach. A stop-loss nie raz kusi nas, by go przesunąć, zrobić kuloodpornym, odbijającym kurs idący przeciwko nam – zawsze więc wydaje się być za zbyt łatwy do odpalenia.

(5) Obsunięcia

Gdy ktoś doświadcza straty w poprzedniej transakcji lub ich ciągu, może wpaść w spiralę tiltu, overtradingu czy zwykłej niecierpliwości napędzanej żalem, złością. Wówczas każda kolejna transakcja zaczyna wyglądać na zbyt długą, ciągnącą się wieczność, a tu z wnętrza przychodzi natychmiastowe pragnienie odegrania się, kompensacji strat poniesionych. Stąd każda otwarta strata w kolejnej transakcji jest jak rozdzieranie serca, odczuwa się ją dużo gwałtowniej, a zysk dużo niecierpliwiej.

(6) Brak dyscypliny i cierpliwości

Jeśli dysponujemy znaną dobrze i przetestowaną strategią, wiemy czego się spodziewać, znamy rozkłady wyników, wielokrotnie ją trenowaliśmy, inwestowanie robi się spokojniejsze. Kiedy jednak zaczynamy łamać dyscyplinę, wykonujemy nieplanowane transakcje, napędzają nas nadprogramowe emocje, wówczas wszystko co się dzieje z pozycją zaczyna nas w jakiś sposób palić, mamy bowiem poczucie winy. W tej sytuacji strata jeszcze bardziej to poczucie rozdmuchuje, a zysk ją gasi i wydaje się w dwójnasób pożądany.

(7) Nieadekwatna wielkość pozycji

Gdy przesadzamy z kapitałem zaangażowanym w transakcję, pozycja staje się dużo większa niż powinna, świat zaczyna wirować szybciej, wszelkie zdarzenia nabywają dużo większej mocy oddziaływania na psychikę niż przy normalnej wielkości zakładu. Zaczynamy robić się dużo bardziej nerwowi, a to zaburza percepcję ryzyka. Straty zaczynają doskwierać dużo mocniej, niż jesteśmy na to gotowi, tiki uciekające w straty zaczynają walić niczym młoty i wykrzywiają nasze poczucie czasu.

Jak się przed tym chronić? Sprawa dość oczywista:

– obserwować swoje emocje i w razie potrzeby nimi zarządzać

– nie dopuszczać do błędów

– przygotować wcześniej strategię i rozliczać się z każdego etapu jej poprawnej realizacji

—kat–

1 Komentarz

Skomentuj jimny Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Oczywiscie ze straty sa szybsze.

Masz akcje po 100. jesli spadna o 30% bedziesz mial po 70. Jesli teraz urosna o tyle samo (30%) bedziesz mial po 91. Wiec wzrost musi byc o ponad 40%.