Nie bez powodu to właśnie o narracje tu chodzi, to przecież one, te małe i wielkie, rządzą rynkami, spinając w jedno nastroje, AT, AF i interpretacje informacji z i spoza rynków.

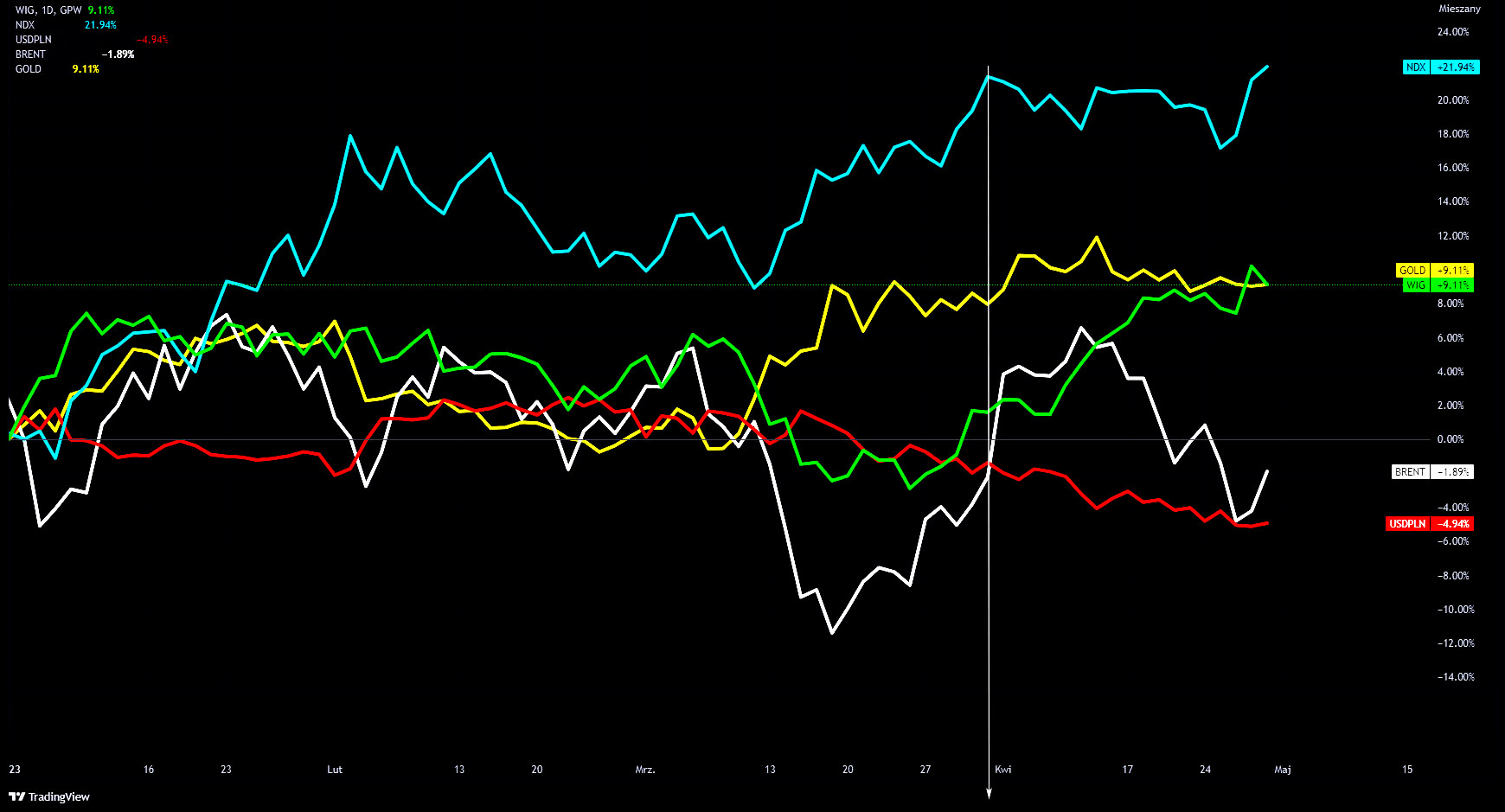

Po kolei więc, a ich analizę odniosę do poniższego wykresu zmian kilku aktywów od początku tego roku:

Dodatkowo pionową strzałka zaznaczyłem początek kwietnia, aby móc sprawdzić, co przez ostatni miesiąc się zmieniło.

WIG20 zmiana miesięczna: 9,36%

WIG zmiana miesięczna: 7,4%

mWIG40 zmiana miesięczna: 2,14%

sWIG80 zmiana miesięczna: 4,41%

WIG20 okazał się najlepszym indeksem miesiąca kwietnia głównych giełd światowych, co jest pewnym zaskoczeniem. Przez większość czasu ciągnęły go banki, co jest związane z powrotem inwestorów po marcowych perturbacjach w bankach w USA oraz UBS. Oberwało się rykoszetem i naszym, ale powrót zasłużony. Jednak cały miesiąc wygrało LPP po znakomitych wynikach, a za nim Allegro i Kruk.

Wyniki to jedno, ale dlaczego taka u nas dużo lepsza koniunktura w relacji do świata?

W dużej mierze to zasługa ruchu międzynarodowych funduszy. Od kilku miesięcy do Emerging Markets utrzymywane są wpływy środków wycofywanych głównie z USA. Potwierdza to również wysoka pozycja Węgier w miesięcznym rankingu. Początkowo Chiny miały być tutaj czarnym koniem, ale okazuje się, że fundusze zaczynają się stamtąd wycofywać nieco rozczarowane słabszymi perspektywami i napięciami z USA. Mamy więc swoje 5 minut, rynek pod względem cena/zysk jest tani, dolar mocno słabł w tym czasie, a fundamenty są uznawane za niezłe, pomimo znanych kłopotów z Ukrainą i UE. Prosi się o korektę, ale trudno znaleźć powód, by fundusze gwałtownie chciały się wycofać

USDPLN zmiana miesięczna: – 3,53%

To nie złoty jest tak silny, ale dolar traci do większości walut i ten trend ma szansę być kontynuowany, ponieważ dominuje tutaj jedna zasadnicza narracja: Fed za chwilę kończy podnosić stopy, a być może nawet przejdzie do obniżania, co obniża atrakcyjność dolara. Przez chwilę mieliśmy ucieczkę w niego od ryzyka, gdy zaczęły się w marcu kłopoty banków, ale szybko się to skończyło po masowej akcji banków centralnych w zapewnieniu płynności, i znów zaczęło dolar wyprzedawać.

NASDAQ 100 zmiana miesięczna: 0,49%

S&P 500 zmiana miesięczna: 1,46%

Kwiecień to była męka, ponieważ indeksy w USA kręciły się w miejscu wybijając stop-lossy to jednej, to drugiej stronie. Tutaj narracji głównych mamy kilka, nawzajem się znoszących, stąd flauta.

Gdyby nie szaleństwa na opcjach jednodniowych 0DTE, to zmienność kompletnie by może zdechła.

Oczywiście najważniejsza narracja i to pro wzrostowa wiąże się z optymizmem wynikający z oczekiwania kolejnej i już ostatniej podwyżki stóp przez Fed 3-go maja, a chwile potem ich cięcia, pomimo że sam Fed nie ma takich planów w tym roku.

Optymizm studzi coraz więcej sygnałów zbliżającej się recesji. Narracją negatywną były do pewnego momentu gorsze niż rok temu wyniki kwartalne, które okazały się jednak dużo lepsze od oczekiwań (choć nadal spadkowe), przede wszystkich w przypadku mega techów i mega banków. Zimnym prysznicem były też kłopoty First Bank.

Mamy więc bessę w EPS, ale te oczekiwane w kolejnych kwartałach wyniki są już mocno pozytywne. Pozytywna narracja to również powolny powrót funduszy do akcji, co deklarował choćby prezes Templetona w Bloombergu. Z tymi kapitałami ich powrót trwa miesiące, więc muszą powoli zaczynać, choć generalnie fundusze nadal nastawione są defensywnie. Ponieważ sytuacja nie jest klarowna, mamy jednocześnie ogromne pozycje krótkie zabezpieczające funduszy hedgingowych w kontraktach na indeksy. Z kolei inwestujący w fundusze akcyjne i ETFy od tygodni strajkują wyprzedażą, dokładając się do tego pata.

Nasdaq100 zaczyna wybijać się górą, Financial Times pisze, że fundusze straciły miliardy grając krótko przeciw techom, ale to wybicie nie jest jeszcze na tyle silne, by mówić o czymś więcej niż wyciskaniem krótkich pozycji. A przy tym rynek jest rekordowo wąski, tylko kilka spółek próbuje ciągnąć ten pociąg.

Decyzja Fed prawdopodobnie nie zmieni za dużo w tym ogólnym pacie.

ZŁOTO zmiana miesięczna:0,94%

Złoto po raz kolejny robi dziwną woltę rosnąc, gdy spada inflacja i spadając wcześniej, gdy inflacja rosła. Większego kopa w górę dostało w kryzysie bankowym w marcu, potem było ciągnięte przez słabnący dolar i zakupy banków centralnych (30% popytu), głównie z krajów autokratycznych. 2000 $ okazało się za silną barierą, ale obecna narracje daje szanse zwyżkom dzięki dalszemu słabnięciu dolara i ucieczce w risk-off gdyby recesja faktycznie się pojawiła.

ROPA BRENT zmiana miesięczna: 0,55% NYMEX (biała krzywa)

Tu najbardziej klarowna narracja. OPEC+ chciał skończyć ze spekulacją kontraktami, która spychała ceny w dół i jednym cięciem obniżyła wydobycie powodując skokowy ruch w górę. Okazuje się, że chwile wcześniej wiele funduszy zamykało krótkie pozycje. A potem stało się to, co po podobnym ruchu jesienią – rynek spadł o tyle samo. Powody dwa główne: słabnący dolar oraz obawy o koniunkturę w Chinach i USA.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.