Ogłoszenie w ostatnią środę podwyżki stóp przez Fed o 0,5 punktów procentowych było już w cenach akcji, nie wiadomo było jedynie z jakim nastawieniem odnośnie przyszłych ruchów wyjdą z posiedzenia członkowie FOMC.

A to ma ogromne znaczenie dla słynnego już Fed Pivot, od którego zależą losy rynków akcji i walut w USA, no i w ślad za tym całego świata.

I było zaskoczenie, które warte jest bliższego spojrzenia z kilku powodów.

Przede wszystkim ustami szefa Fed J.Powella świat się dowiedział, że krucjata antyinflacyjna potrwa dłużej i z większą siłą niż zakładali analitycy przed posiedzeniem.

Zakładano bowiem, że podwyżki zakończą się w pierwszej połowie przyszłego roku w obszarze 4,6%. Teraz wiemy, że Fed chce dociągnąć do 5,1% i to do końca 2023 roku! A dopiero obniżyć o 1 pp do końca 2024.

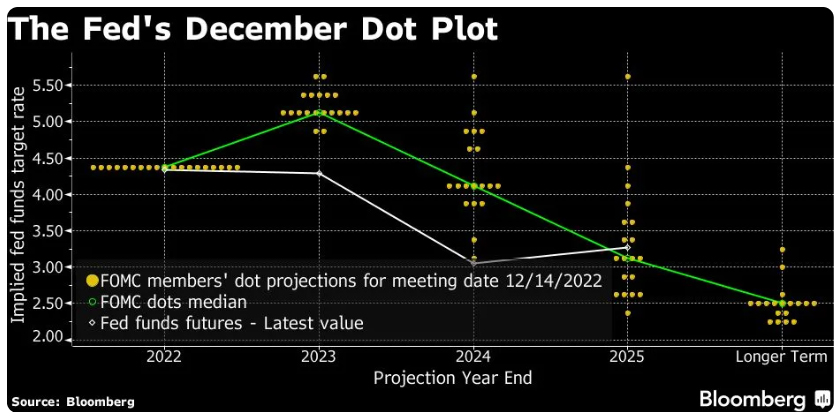

Tak wygląda owa projekcja na grafice Bloomberga, czyli tzw. dot plot:

Żółte kropki oznaczają anonimowe projekcje zmiany stóp w najbliższych miesiącach/latach, które wykonują poszczególnie członkowie FOMC (Federalny Komitet do spraw Operacji Otwartego Rynku, część Fed). To dziewiętnaście osób, tyle ile kropek za każdym razem. Zielona linia to mediana, która łączy najczęstsze wartości.

W tym układzie Fed Pivot, czyli moment przejścia z podwyżek do obniżek, przesuwa nam się circa o rok! Wg obecnych projekcji dojdzie do tego na przestrzeni 2024 roku 😥 Przypomnijmy przy tym, że indeks S&P500 nigdy nie osiągał dołka bessy zanim najpierw nie doszło do owego punktu przejściowego (pivotu).

Rozczarowanie tym większe, że dzień wcześniej dane o inflacji pokazały, że ona wyhamowuje, a to najważniejszy czynnik brany przez Fed pod uwagę.

Jednak indeksy nie rąbnęły o podłogę po tych komunikatach, choć nie byłoby zdziwienia, gdy to zrobiły, spadki były można rzec delikatne. Pytanie dlaczego?

Odpowiedź najszybsza kryje się pod białą krzywą na wykresie „dot plot” powyżej. Pokazuje ona na jakim poziomie ocenia przyszłe stopy procentowe rynek, a dokładnie notowania kontraktów na fundusze Fed. Wg tych oczekiwań stopa procentowa na koniec 2023 spadnie do 4,4% z 4,5% obecnie, czyli wcześniejszy Pivot. To, jak wycenia rynek, jest dużo ważniejsze dla ruchów na rynku akcji niż deklaracje Fed.

Gdyby to przełożyć na narrację po ludzku, wyglądałby mniej więcej tak:

„Wiemy panie przewodniczący Fed, że musi pan werbalnie pomagać w zwalczaniu inflacji, ponieważ wasze podwyżki stóp działają dość opieszale i z dużym opóźnieniem. A przy tym mamy w pamięci to, ile razy w nieodległej przeszłości mylił się pan ogłaszając przejściowość inflacji, tak jest zdaje się i tym razem. Poza tym za rogiem widać nadchodzącą recesję i obstawiamy, że nie będzie pan skłonny jej podsycać podwyżkami stóp.”

Można jednak zapytać: kto kupuje i trzyma indeksy dość wysoko, bo tuż w pobliżu linii trendu spadkowego i średniej 200-dniowej, skoro podwyżki stóp czekają nas jeszcze przez wiele miesięcy i do tego niemal pewna staje się inflacja?

Nie ma dobrej i prostej odpowiedzi.

Nastroje biznesu i konsumentów szorują gdzieś przy dnie i to rekordowo nisko. Jednakże zatrudnienie jest wysokie, co przekładało się na niezłą sprzedaż, choć wczoraj zapaliło się i tutaj czerwone światełko (pierwszy mocny spadek). Zyski spółek obniżają się, ale nie w tak szybkim tempie jak spadały ceny akcji. Teoretycznie recesja jest niemal pewna, choć przewiduje się, ze będzie miękka.

Najważniejsze są jednak realne ruchy kapitałów. Instytucje i fundusze z powyżej opisanych względów wstrzymują się z zakupami akcji, ich zaangażowanie jest najniższe od czasów spadków pandemicznych. Co najwyżej zostały wyciśnięte z krótkich pozycji. To oznacza ni mniej ni więcej oczekiwanie na minimum jeszcze jedną długą falę spadkową z obserwacją, czy zmienia się coś w fundamentach rynku. Bowiem zyski na akcje (EPS) są przewidywane jeszcze jako rosnące na przyszły rok.

Inwestorzy indywidualni w USA podczas tej ostatniej fali wzrostowej wyraźnie sprzedawali ETFy i fundusze akcyjne, także ci działający bezpośrednio w akcjach redukowali portfele.

Z pewnością kupującym były i są korporacje, które skupują własne akcje w potężnych ilościach. Ten rok to kolejny rekord pod tym względem i ten wykup mocno się skumulował w grudniu, co pozwala w jakiejś mierze trzymać ten rynek.

Trzeba pamiętać, że mamy koniec roku i wszelkie fundusze są zainteresowane dowiezieniem do końca nie gorszego wyniku, który nie jest i tak zadowalający. Z tego powodu podaż nie jest tak intensywna. Dochodzi jeszcze rebalansowanie portfeli i „strojenie” ich na koniec roku, być może z nadzieją na jakiś mały rajd gwiazdkowy.

Rynkiem rządzą mocno opcje put i to ich wygasanie w piątek 16 grudnia może być ważniejsze dla rynku niż Fed.

Do tej pory akcje nie miały teoretycznie alternatywy w roli „ochrony” przed realną utratą kapitału. Jednak fundusze po raz pierwszy od miesięcy zaczynają przeważać przecenione obligacje, a inwestorzy bardzo mocno pchają środki w fundusze rynku pieniężnego. Prawdziwy jednak test siły rynku dostaniemy prawdopodobnie dopiero w styczniu 2024.

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A co słychać u waszych klientów? Sprzedawali ETFy i akcje GPW podczas wzrostów czy też ładowali tanie perły?

Co jest drogie, a co tanie – to zależy od twych potrzeb (P. Gintrowski). A wysoka inflacja powoduje, że potrzeby raczej sie ogranicza i podchodzi do nich w sposob selektywny.

Widzialem to ostatnio w pewnej gorskiej miejscowosci, gdzie – rzecz charakterystyczna – wokol popularnego lokalu nie bylo gdzie zaparkowac, a w srodku – rzecz niecodzienna – rozgoryczeni wlasciciele mogli policzyc gosci na palcach jednej reki. A trzeba dodac, ze byl to srodek dnia i pora obiadowa. Dawniej o tej porze szpilki by sie nie wcislo, a na obiad mozna bylo czekac do kolacji (dnia nastepnego).

Widac wiec wyraznie, ze ludzie czuja, ze maja mniej pieniedzy w portfelach. Nie odmawiaja sobie jeszcze krotkiego weekendowego wypadu, ale raczej po to, zeby polazic, a obiad wola juz zjesc w domu.

Byc moze myle sie w swoich obserwacjach, ale jesli prawidlowo odbieram rzeczywistosc wokol mnie, to nie jest to dobry prognostyk na przyszlosc.

Po prostu, kiedy czujesz, ze masz mniej kasy w portfelu, to na pewne rzeczy – a juz zwlaszcza na towary luksusowe, jakimi sa perly – patrzysz sobie przez chwile z zachwytem, a potem idziesz dalej, bo masz wazniejsze wydatki, albo tez niepewne czasy powoduja, ze wolisz miec gotowke w portfelu, albo ten przyslowiowy wegiel i kartofle w piwnicy, bo w sytuacji podbramkowej perlami sie nie najesz, ani nie ogrzejesz.

Perlami sie zainteresujesz dopiero wtedy, gdy poczujesz, ze mozesz sobie pozwolic na ekstra wydatki i odrobine luksusu. Czy to jest ten czas? Moim zdaniem, chyba jeszcze nie.