W środę po sesji opublikowano dla wszystkich klientów DM BOŚ raport roczny na 2023 rok przygotowany przez analityków biura. Dla wielu inwestorów najważniejszą częścią tego raportu jest sekcja poświęcona preferowanym spółkom (top picks) na następny rok.

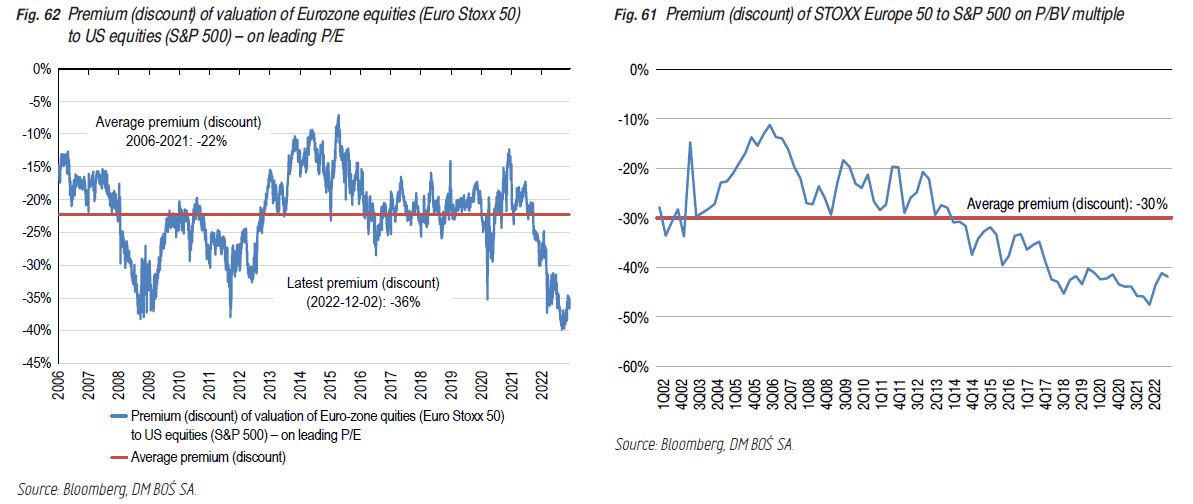

Jednak raport roczny to nie tylko portfel na następny rok i aktualizacje rekomendacji. To także kilkadziesiąt stron dobrze przygotowanej analizy makroekonomicznej i inwestycyjnej. W części poświęconej rynkowym wycenom znajdują się wykresy zestawiające wyceny europejskich i amerykańskich spółek: na podstawie wskaźników cena/zysk i cena/wartość księgowa. To dzisiejsze wykresy dnia:

Inwestowanie „pod powrót do historycznych średnich” to popularna i intuicyjna strategia. Jej intuicyjność opiera się na przekonaniu, że zmiany sentymentu rynkowego powodują, że rynki wahają się między niedowartościowaniem a przewartościowaniem. Strategia zakładająca wzniesienie się ponad rynkowe nastroje i kupowanie gdy rynki są niedowartościowane wydaje się sensowna.

Powyższe wykresy pokazują zagrożenia związane z powyższą strategią. Pierwsze zagrożenie dotyczy horyzontu czasowego. Na wykresie po prawej stronie widać, że pod względem wskaźnika cena/wartość księgowa europejskie akcje notowane są z dyskontem do akcji amerykańskich już od 9 lat. Gdybyśmy posłużyli się dynamiczną średnią (średnią kroczącą) to ten okres byłby jeszcze dłuższy.

Tak więc każda próba wykorzystania idei powrotu do historycznej średniej powinna uwzględniać fakt, że rynki mogą potrzebować niekiedy dużo czasu by wydostać się z obszarów relatywnego niedowartościowania albo przewartościowania. Możemy sparafrazować jedno z najpopularniejszych powiedzeń inwestycyjnych i napisać, że wspomniany czas może być dłuższy niż horyzont czasowy i cierpliwość niejednego inwestora.

Drugie zagrożenie wynika z faktu, że rynki akcyjne i ich otoczenie ekonomiczne zmieniają się w czasie. Powiedzenie „teraz jest inaczej” ma fatalną reputację wśród inwestorów giełdowych ale bardzo często poprawnie opisuje to co dzieje się na giełdach i w ich otoczeniu.

Jak zauważyli analitycy DM BOŚ jest wiele sensownych powodów, dla których europejskie akcje notowane są z dyskontem do akcji amerykańskich. Ważną kwestią jest struktura sektorowa i wyższy udział zaawansowanych technologicznie firm w amerykańskich indeksach. Dużo korzystniej wygląda w USA sytuacja demograficzna co wpływa na perspektywy wzrostu gospodarczego. Amerykański system finansowy jest w lepszym stanie (choćby dlatego, że po globalnym kryzysie finansowym nie musiał jeszcze borykać się z lokalnym kryzysem zadłużeniowym).

Rok 2022 przyniósł dwa kolejne powody, dla których inwestorzy mogą być gotowi płacić relatywnie więcej za amerykańskie akcje. Obydwa związane są z rosyjską inwazją na Ukrainę. Rosyjska agresja mogła przekonać część inwestorów, że europejskie spółki mają większe ryzyko geopolityczne niż spółki amerykańskie. Drugi powód związany jest z europejskim kryzysem energetycznym. Dzięki niezależności energetycznej amerykańskie spółki w dużo mniejszym stopniu niż spółki europejskie odczują wzrost kosztów energii.

Tak więc w czasie gdy inwestor cierpliwie czeka na powrót relatywnych wycen do historycznych średni mogą pojawić się albo wzmocnić czynniki, które utrudniają albo uniemożliwiają taki ruch rynku.

Nie jest moim celem przekonywać, że dyskonto w wycenie europejskich spółek się utrzyma. W przypadku takich szerokich, długoterminowych kwestii rynkowych z reguły nie mam mocnej opinii. Myślę, że przypadek dyskonta w wycenie europejskich spółek po prostu dobrze pokazuje dynamiczne otoczenie, w których funkcjonują historyczne średnie.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.