Myślę, że dla indywidualnych inwestorów dzisiejsza sesja na GPW należała pod względem emocjonalnym do najtrudniejszych w ostatnich latach. Nie jest to efekt skali przeceny bo spadki nie były spektakularne: czołowe indeksy straciły od 1,7% (WIG20) do 2,6% (SWIG80). Na lokalnych minimach najbardziej dotknięte indeksy traciły około 3,5% – nie są to wartości robiące wrażenie na inwestorach, którzy przetrwali na rynkach pandemię i rosyjską inwazję na Ukrainę.

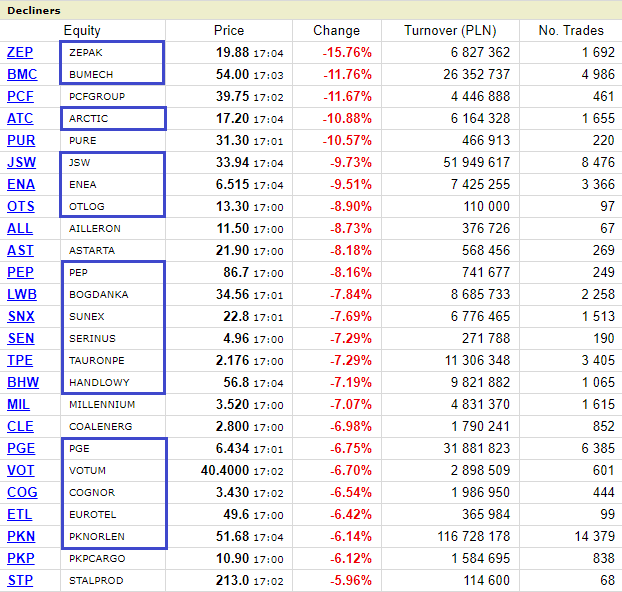

Dwa czynniki zwiększyły ciężar emocjonalny dzisiejszej sesji. Po pierwsze wśród najbardziej dotkniętych spółek znalazło się sporo zwycięzców 2022 roku: firm, które spektakularnie poprawiły w tym roku wyniki finansowe i które odegrały dużą rolę w kreowaniu satysfakcjonujących wyników inwestycyjnych sprawnych inwestorów indywidualnych. Wystarczy spojrzeć na listę najmocniej spadających spółek by zidentyfikować na niej kilku zasłużonych faworytów inwestorów z fundamentalnym podejściem:

Po drugie, wspomniane wyżej spadki wynikały z medialnych doniesień (a później bardziej konkretnych zapowiedzi) podatku od zysków nadzwyczajnych, którego zasięg (cała gospodarka) okazał się być znacznie większy niż dotychczasowe zapowiedzi i oczekiwania inwestorów (branża energetyczna i być może branża surowców energetycznych). Indywidualni inwestorzy nie tylko przeżyli więc bolesne tąpnięcie w portfelach ale przeżyli tąpnięcie spowodowane przez polityków. Nie można się więc dziwić emocjonalnym reakcjom, w których gniew przeplata się z poczuciem beznadziejności i rezygnacji.

Jeśli odstawimy na bok emocje to otrzymamy kolejną informację, na podstawie której powinniśmy zaktualizować nasze zestawienie korzyści i ryzyk związanych z koncentrowaniem inwestycyjnych aktywności w Polsce i dostępną alternatywą czyli szeroką dywersyfikacją geograficzną. Moim zdaniem dwie kluczowe zalety dywersyfikacji geograficznej to:

- minimalizowanie ryzyka katastrofy czyli tego, że nasz lokalny rynek spotka jakaś gospodarcza, polityczna albo militarno-geopolityczna katastrofa

- minimalizowanie ryzyka czerwonej latarni czyli tego, że nasz lokalny rynek okaże się jednym z wielu przegranych rynków z ujemnymi lub bliskimi zera stopami zwrotu z okresu kilku dekad

Oczywistym ryzykiem związanym z dywersyfikacją geograficzną jest pozbawienie nas szansy pełnego partycypowania w szczęśliwym scenariuszu, w którym nasz lokalny rynek okaże się jednym z wygranych rynków.

Czy dzisiejsze wydarzenia istotnie coś zmieniają w powyższych rozważaniach? Moim zdaniem zmieniają mniej niż mogłoby się to wydawać na pierwszy rzut oka. Można argumentować, że propozycja tak szerokiego podatku od zysków nadzwyczajnych i spora niepewność dotycząca konkretnych parametrów tego podatku powinny być interpretowane jako wzrost ryzyka politycznego a tym samym wzrost szans, że zrealizuje się jeden z dwóch wspomnianych wyżej scenariuszy, przed którymi chronić ma dywersyfikacja geograficzna.

Z drugiej strony można argumentować, że ryzyko polityczne związane z podatkiem od zysków nadzwyczajnych jest obecne na wielu rynkach akcyjnych, de facto na wszystkich rynkach w obrębie Unii Europejskiej ponieważ rozważa się ideę „unijnego” podatku od zysków nadzwyczajnych. Co więcej zapowiedzi, propozycje i konkretne decyzje związane z podatkiem od zysków nadzwyczajnych generują w 2022 roku bolesną zmienność na akcjach dotkniętych lub potencjalnie dotkniętych spółek. Tak było po uchwaleniu podatku w Wielkiej Brytanii i po decyzji, że nie obejmie on dostawców mediów (prądu i gazu).

Można dodać, że polityczne decyzje, zapowiedzi takich decyzji czy medialne spekulacje o potencjalnych decyzjach regularnie wpływają na notowania akcji także na rozwiniętych rynkach. Dobrym przykładem może być zamieszanie związane z wprowadzaniem ceł na chińskie produkty w okresie prezydentury Trumpa. Kolejny przykład: świeże zamieszanie związane z parametrami zmian regulacyjnych w segmencie produkcji i eksportu procesorów w okresie prezydentury Bidena.

Część czytelników może argumentować, że szeroki zakres zapowiedzianych dziś zmian fiskalnych stawia to wydarzenie w wyższej lidze ryzyk politycznych niż wspomniane wcześniej incydenty z rynków rozwiniętych. Moim zdaniem kluczowy problem nie leży w samej szerokości daniny lecz w fakcie, że ze względu na swoją konstrukcję proponowany podatek najmocniej dotknie atrakcyjne inwestycyjnie spółki: firmy, które skokowo zwiększyły zyski w 2022 i które były gwiazdami portfeli inwestorów, którzy trafnie dostrzegli potencjał tych spółek.

To nie jest udany rok na rynku akcyjnym. WIG traci w 2022 roku ponad 30%. Niewiele było też miejsc (branż, motywów, konkretnych spółek) gdzie inwestorzy mogli się schronić przed rynkową przeceną. Zidentyfikowanie i skorzystanie z takich okazji było pod względem finansowym i emocjonalnym powodem do satysfakcji. A teraz ktoś przychodzi i rujnuje te miejsca. Nie dziwię się, że inwestorzy odbierają to personalnie.

Być może ten emocjonalny impuls skłoni inwestorów do ponownego przemyślenia argumentów za lokalnym skrzywieniem i geograficzną dywersyfikacją. Moim zdaniem dzisiejsza zapowiedź podatku od zysków nadzwyczajnych to nie jest „game changer” w tym zestawieniu. Bilans korzyści i ryzyk od dawna dla wielu grup inwestorów wyraźnie wskazuje na dywersyfikację geograficzną. Czasem trzeba jednak dodatkowej motywacji by podjąć oczywiście rozsądną decyzję.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

W ramach dywersyfikacji geograficznej należy rozważyć wyjazd. Skoro rząd nie jest zainteresowany konsekwencjami dla inwestycji emerytalnych w ramach PPK, które sam intensywnie promował, to za realny scenariusz należy uznać problemy przy sprowadzeniu zysków z inwestycji poza granicami Polski.

Podatku jak nie było tak nie ma. Shakeout słabych rąk.