Następny zarzut wobec Analizy technicznej pochodzi nie tyle od jej krytyków, co od wewnątrz, czyli od inwestorów rozczarowanych nią lub też tych, którym się na rynkach nie powiodło.

Ten zarzut brzmi mniej więcej w taki sposób:

Analiza techniczna przestaje działać, ponieważ coraz więcej inwestorów jej używa, powodując utratę jej skuteczności.

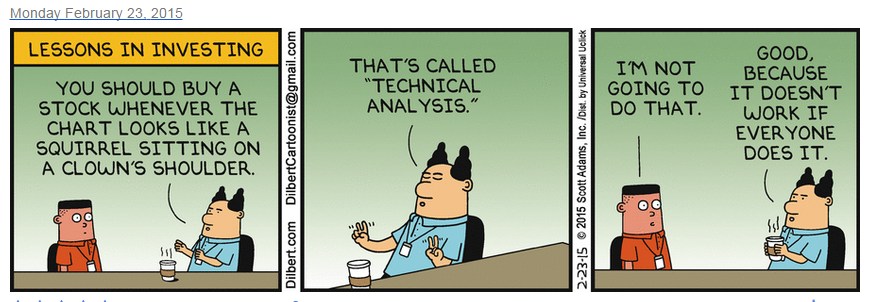

Zauważa to również w humorystyczny sposób Scott Adams, autor słynnego Dilberta, który zilustrował to poniższą historią w swoim komiksowym typie:

Czy rzeczywiście tłumy stosujące narzędzia i strategie techniczne spowodowały „zadeptanie” jej skutecznego działania?

Moja odpowiedź będzie konkretna, ale wymaga wprowadzenia przynajmniej 3 aspektów, na których cała idea AT się opiera.

ASPEKT 1:

STATYSTYCZNA WARTOŚĆ OCZEKIWANA

Aby udowodnić, że skuteczność dowolnych narzędzi czy całych metod z nich złożonych wyparowała lub znacznie się pogorszyła, należy po prostu przepuścić zasady ich budowy i użycia przez pełne dane historyczne. Prościej rzecz ujmując: policzyć statystyki wstecz.

O ile rzeczywiście generowały kiedyś zyski, czyli przynosiły pozytywną wartość oczekiwaną, ale po czasie przestały, to dostaniemy w ten sposób czarno na białym pełen raport o tym czy i dokładnie kiedy ze skutecznością zaczęły się kłopoty. Więc w zasadzie trudno mówić w tym przypadku o AT jako całości, trzeba wskazać konkretne narzędzia i metody. Zwykle krytycy nie są w stanie tego zrobić.

Mogę ze swoich doświadczeń jednie podrzucić tutaj kilka wniosków, zresztą w historii bloga pokazywałem je na konkretnych przykładach, ale w najbliższej przyszłości do tego wrócę, by ponownie je zweryfikować po latach.

Otóż faktycznie rynki, które tworzą inwestorzy, zmieniły się przez dekady. To spowodowało zanik lub zmianę nieefektywności w danych (cenach), bo to na eksploracji właśnie nieefektywności chodzi w przypadku AT (na perfekcyjnie efektywnym rynku nie da się zarobić żadną metodą). W ich miejscu pojawiły się inne albo stare działają w inny sposób, ze zmienionymi zasadami/parametrami. To jest żywy, dynamiczny organizm.

Trudno jednak udowodnić, że przesunięcia lub zaniki skuteczność to skutek masowego użycia danych metod czy narzędzi. Niewykluczone, że sprawny statystyk udowodniłby tezę przeciwną – że to gra przeciw nim spowodowała takie zmiany. Nie natknąłem się na niezbite dowody, które udowodniłyby takie tezy.

Nie jest możliwe zajechanie wszystkich technicznych strategii, gdyż są ich tysiące w różnych skalach czasowych, na tylu rynkach, no i często działających przecież w obie strony – i z rynkiem i przeciw niemu. Unicestwienie jednych może doprowadzić do wzrostu skuteczności przeciwnych do nich. Może niektóre najbardziej popularne są już nieskuteczne z tego powodu? Nie mamy konkretnych dowodów. Śmierć strategii ‚trend following’ obwieszczano wielokrotnie, ale te nadal działają, choć z mniejszą skutecznością, tylko to objaw innego zjawiska.

Otóż z pewnością można odszukać w danych statystyczne dowody, że zmieniły się po prostu same rynki, tym samym wpływając na przesunięcia nieefektywności w danych. Przez dekady przecież do inwestowania weszły technologie, internet, nowe rodzaje potężnych funduszy, nowe derywaty, dużą część rynku przejęły pasywne inwestowanie. To wszystko da się zauważyć w statystykach po 2000 roku. Zmieniły się autokorelacje w cenach, zmieniły proporcje trendów do odwrotów trendów (tzw. mean reversion, czy gra na powrót do średniej), wyparowały niektóre zależności.

To wszystko jednak dotyczy systematycznych czy systemowych inwestorów, którzy na bieżąco to obserwują i potrafią się zaadoptować do tych zmian, choć bywa to kosztowne.

Pozostaje nam jednak jeszcze cała działka narzędzi i metod intuicyjnych, zwykle dość subiektywnie używanych. Nie sposób poddać ich rygorystycznym testom statystycznym by wykazać wpływ rynku na ich skuteczność. Można robić to szacunkowo, przez inspekcję wykresów. Tak jak choćby robi to w szeregu swoich książek Thomas Bulkowski.

Zakładam jednak, że spore zmiany rynków musiały i tu odcisnąć swoje piętno i zaburzyć nieefektywności. Jednak nie jest to wina samej AT, lecz zmieniających się rynków, a więc działań inwestorów za nimi stojących.

Ale więcej podpowiedzi znajdziemy analizując kolejny aspekt

ASPEKT 2:

PERSPEKTYWA ANALITYCZNA

Trzeba pamiętać, że AT to ANALIZA i trzeba ją odróżnić od TRADINGU opartego na AT, który mieścił się w poprzednim punkcie. Jeśli tak zawęzimy pole, to zmiany rynków nie spowodowały zaburzeń skuteczności użycia AT właśnie w analitycznej jej formie.

A to znaczy, że średnie nadal uśredniają, wskaźniki wskazują, oscylatory oscylują, opory oporują, wsparcia wspierają, cykle się powtarzają, linie trendu są przełamywane itd.

Mogę się założyć w tym momencie, że żadne tłumy stosujących nie są w stanie tych cech AT w jakiś sposób unicestwić. W takim razie przynajmniej sami analitycy mogą spać nieco spokojniej, ponieważ ich nie dotyczy ryzyko, lecz zarabiają na czytaniu i interpretowaniu wykresów.

ASPEKT 3

TECHNICZNE INWESTOWANIE INTUICYJNE

I tu robimy przeskok od samej AT do inwestowania za jej pomocą, do czego potrzeba jeszcze dodatkowo zarządzania ryzykiem, wielkością pozycji i emocjami. I co ważnego trzeba tutaj dodać- właśnie intuicyjnie spekuluje znacząca część techników.

I tu splatają nam się oba poprzednie aspekty w jedno.

Otóż sama analiza za pomocą AT się nie zmieniła, pomimo zmian w dynamice przebiegu cen spowodowanych zmianami w samych rynkach. Zawsze uda się znaleźć formacje, które chcemy znaleźć, czy wskaźniki, które wydają nam się odpowiednie do naszych celów, zawsze będą istnieć trendy i korekty.

I bez względu na to, czy te zmiany dynamiki rynkowej zostały spowodowane przez masowe użycie AT, co może być jedynie miejską legendą, czy dziesiątki innych wspomnianych wcześniej czynników się na to złożyło, rynek giełdowy nie jest statycznym, liniowym zjawiskiem. Trendy mogą się więc z tych powodów skracać, robić bardziej zmienne, gwałtowne, ale nadal będą istnieć.

Nikt nigdy poza szkoleniowcami nie gwarantował, że inwestowanie z pomocą AT będzie proste. Z pomocą żadnej innej metody również nie.

Odczucia inwestujących, że w jakiś sposób fundusze „zajechały AT” mogą być mocno subiektywne i wymagają konkretów. A przede wszystkim przy tych sądach potrzebne jest uwzględnienie wielu innych zmiennych:

– czy konkretne narzędzia/metody rzeczywiście w przeszłości obiektywnie działały?

– czy strategie nie były wcześniej po prostu przeoptymalizowane?

– na ile została uwzględniona losowość?

– jak długie okresy są brane pod uwagę i jak plasują się one na tle cykli giełdowych?

Tego rodzaju pytania zostawiam jednak do osobnego cyklu, gdzie w detalach będę pokazywał jak i dlaczego skuteczność technicznych narzędzi może rzeczywiście zmniejszać się lub zanikać.

CDN

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.