W tekście o emocjonalnych aspektach tąpnięcia na rynku akcyjnym pod koniec lutego zasugerowałem, że inwestorzy powinni wcześniej przygotować się na takie wydarzenia.

Nie sądzę by dokładne prognozowanie gwałtownych spadków było możliwe dlatego przez wcześniejsze przygotowanie rozumiem posiadanie takiej ekspozycji na rynek akcyjny w „dobrych czasach”, z którą inwestor przetrwa także tąpnięcie. W praktyce oznacza to zostawianie pieniędzy na stole bo historycznie rynek akcyjny oferuje jedne z najbardziej atrakcyjnych stóp zwrotu.

Możemy sobie wyobrazić podejście do inwestowania, które zakłada, że wszystkie oszczędności ulokowane są na globalnym lub amerykańskim rynku akcyjnym. Przy założeniu długiego horyzontu inwestycyjnego i idealnej odporności na obsunięcia takie podejście wydaje się sensowne. Można argumentować, że jeśli takie podejście skończy się dotkliwą porażką to w globalnym systemie gospodarczym zaszły tak katastroficzne zmiany, że silne negatywne stopy zwrotu z portfela będą najmniejszym problemem inwestora (to inna wersja argumentu, że w przypadku totalnej wojny nuklearnej duża ekspozycja portfela na rynek akcji jest drugorzędnym zmartwieniem). Można dodać, że nawet jeśli zmiany nie byłyby katastroficzne to byłyby nieoczekiwane i nie można zakładać, że inwestor zdołałby je antycypować i odpowiednio dostosować do nich aktywnie zarządzany portfel.

Mimo, że powyższe podejście wydaje się teoretycznie sensowne to nikt chyba nie poleciłby je znajomemu czy członkowi rodziny. Dlaczego? Bo wiemy, że nawet jeśli zrealizuje się znany z historii korzystny scenariusz dla globalnego czy amerykańskiego rynku akcji to należy się na nich spodziewać bolesnych krótkoterminowych czy średnioterminowych obsunięć. Przy dużej (np. 100%) ekspozycji na rynek akcyjny takie obsunięcia mogłyby doprowadzić do kapitulacji i zaprzepaścić wszystkie teoretyczne korzyści z omawianego podejścia. Dlatego zdajemy sobie sprawę, że w przypadku większości ludzi lepiej jest zostawić część pieniędzy na stole i ulokować je w aktywach o niższej zmienności albo mniej widocznej zmienności.

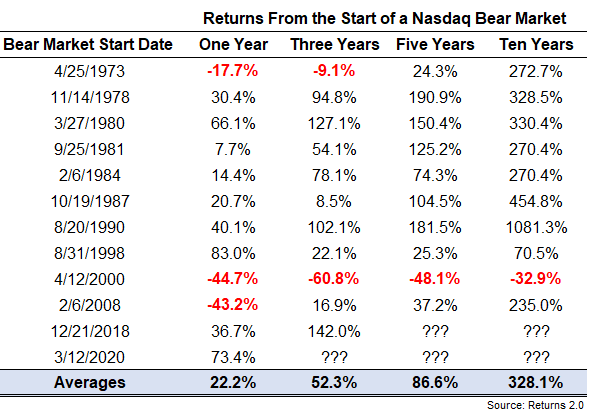

Kilka dni temu Ben Carlson zwrócił uwagę, że dane historyczne wskazują, że kupowanie Nasdaq gdy indeks wchodzi w bessę (spada o 20%) jest atrakcyjną strategią, nawet w średnim horyzoncie czasowym. W przypadku kupowania w punkcie, w którym korekta zamienia się w bessę średnia roczna stopa zwrotu wynosi 22,2%. Była dodatnia w 9 przypadkach na 12 rynków niedźwiedzia na Nasdaq od 1973 roku.

Dane dla dłuższych horyzontów czasowych nie zrobiły na mnie tak dużego wrażenia. Jeśli wiemy jak wygląda wykres Nasdaq to możemy się domyśleć, że w 3,5 czy 10 letnim horyzoncie czasowym kupowanie indeksu przynosi atrakcyjne stopy zwroty Bez względu na moment kupna. Jednak 75% skuteczności i 22% przeciętnego zysku dla rocznego horyzontu czasowego strategii kupowania bessy na Nasdaq jest interesująco nieintuicyjne.

Strategia ma jedną słabą stronę. W dwóch z trzech stratnych wejść strata po roku przekroczyła 40%. Były to bessy roku 2000 i 2008. Dla tych rynków niedźwiedzia maksymalny spadek Nasdaq po wejściu w bessę wyniósł odpowiednio 72% i 45%. Nie znam inwestora, który otwiera pozycję po 20% spadku waloru i spokojnie wytrzymuje 72% obsunięcie na tej pozycji.

Ten przykład dobrze pokazuje dlaczego koniecznie należy brać pod uwagę „czarne scenariusze” dotyczące obsunięć przy decydowaniu o tym na jaką ekspozycję na ryzyko inwestor jest gotowy przy danej pozycji czy danej strategii inwestycyjnej. Tak jak wspomniałem, z reguły będzie to oznaczać zostawienie części pieniędzy na stole.

Moim zdaniem dobrą ilustracją tej zasady jest też historia wezwania na Develię i to co stało się z kursem spółki po tym jak dzień po informacji, że wezwanie nie doszło do skutku (bo fundusze nie odpowiedziały na wezwane niezadowolone z ceny choć dwukrotnie ją podnoszono) na rynku zaczęła się przecena związana z wybuchem wojny na Ukrainie.

Ostateczna cena zaproponowana w wezwaniu to 4,15 zł. Tyle gotowy był pod koniec lutego zapłacić inwestor finansowy za pakiet 66% akcji spółki. Duzi instytucjonalni inwestorzy uznali tę cenę za nieatrakcyjną (podobnie jak zarząd spółki). Dzień po informacji o niedojściu wezwania do skutku inwestorzy sprzedawali na GPW akcje Develii nawet po 2,7 zł a więc 35% poniżej ceny z wezwania.

Teoretycznie idea zatrzymania akcji Develii w portfelu po tym jak fundusze ogłosiły, że nie sprzedadzą akcji w wezwaniu (i stało się jasne, że wezwanie się nie uda) była sensowna. Spółka rozpoczęła przegląd opcji strategicznych, wybrała doradcę a zarząd i duzi inwestorzy wydawali się przekonani, że znajdzie się kupiec, który zaoferuje więcej niż 4,15 zł za akcję. W tej sytuacji sprzedawanie akcji w przedziale 3,8 – 4 zł mogło wydawać się zostawianiem pieniędzy na stole.

Z drugiej strony większość inwestorów była już wtedy świadoma rosnącego ryzyka wojny na Ukrainie i powinna oczekiwać, że zrealizowanie się tego scenariusza wywoła przecenę na rynku akcyjnym. Inwestorzy powinni także oczekiwać, że ta przecena, zwłaszcza w państwie położonym geograficznie blisko konfliktu, będzie miała silny komponent emocjonalny.

W tym przypadku zostawienie pieniędzy na stole mogło uchronić inwestorów przed kosztowną kapitulacją gdy ich sensowna teza inwestycyjna (w mojej opinii ciągle sensowna) zderzyła się z gwałtownym pogorszeniem się rynkowego sentymentu.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

72% spadku? 80%? Hahahaha. Hold my beer.