Za nami interesująca sesja na GPW. Nie tylko dlatego, że obserwowaliśmy okazały rajd od porannych minimów. Kontrakty na WIG20 od porannego dołka zyskały niemal 7%, a WIG20 niemal 6%.

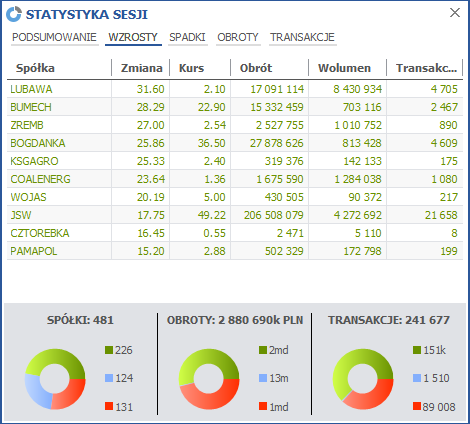

Uwagę inwestorów przykuł także fakt, że nawet w czasie dużych spadków szerokiego rynku wyraźnie widoczna była grupa spółek rosnących wbrew nastrojom na szerokim rynku. Jeśli popatrzymy na listę największych dzisiejszych wzrostów to będziemy w stanie wyodrębnić trzy grupy spółek, które pokazały dziś siłę.

Pierwsza grupa spółek to segment, który można nazwać WIG Zaopatrzenie Obronne. Z powyższej listy do tego segmentu można zaliczyć Lubawę, Zremb, Wojas i Pamapol. Spoza listy także Protektor i Vigo System. Wydaje się, że inwestorzy spekulują, że zamówienia związane z wojną na Ukrainie pomogą wymienionym spółkom zwiększyć przychody i zyski. Myślę, że w tym kontekście od razu narzucają się porównania z segmentem WIG Covid. Spółki z tego sektora zaliczyły spektakularne wzrosty w pierwszych fazach pandemii.

WIG Covid jest tu całkiem dobrym punktem odniesienia także ze względu na fakt, że po dwóch latach pandemii wiemy, że zaliczenie przez inwestorów spółki do tego segmentu z reguły oznaczało silne wzrosty kursu ale nie zawsze oznaczało, że spółka operacyjnie zyska na pandemii. Po dwóch latach pandemii wszyscy znamy spółki, które kilkunastokrotnie zwiększyły kapitalizację rynkową w pandemicznym rajdzie ale praktycznie nie osiągnęły żadnych istotnych przychodów z produktów „pandemicznych” a nawet nigdy ich nie wprowadziły do sprzedaży.

Druga grupa spółek to firmy, które mogą skorzystać na wzroście zapotrzebowania na wytwarzane przez nie surowce i produkty wskutek wprowadzenia szerokich sankcji na Rosji. Z powyższej listy do tego segmentu zaliczyć można Bumech, Bogdankę, JSW. Spoza listy także Cognor i inne firmy stalowe.

Trzecia grupa spółek, który wyraźnie spisywały się dziś lepiej od rynku do firmy energetyczne. Także w tym wypadku możemy dopatrywać się związków pomiędzy dzisiejszymi wzrostami a wydarzeniami z weekendu. W przypadku spółek energetycznych może chodzić o oczekiwania na zmniejszenie tempa lub złagodzenie warunków transformacji energetycznej.

Dlaczego zdecydowałem się na krótką relację z dzisiejszej sesji giełdowej? Chcę napisać o tym dlaczego (najprawdopodobniej) zignorowałem wszystkie wspomniane wyżej pomysły inwestycyjne. Jestem aktywnym inwestorem. Częścią tego co robię na rynku akcyjnym jest poszukiwanie spółek bezpośrednio dotkniętych (pozytywnie lub negatywnie) napływającym na rynek strumieniem informacji.

Nawet z uwzględnieniem efektu pewności wstecznej cenotwórczość strumienia informacji z weekendu (o sankcjach na Rosję i planowanej pomocy, także militarnej, dla Ukrainy) dla części spółek z GPW wydaje się oczywista. Mimo to o grupie spółek rosnących pod wpływem weekendowych informacji dowiedziałem się dopiero wtedy gdy mniej więcej po pół godzinie sesji wyświetliłem sobie listę najmocniej rosnących spółek i połączyłem reprezentowane branże z konsekwencjami wiadomości z weekendu.

Problem nie polega na tym, że nie śledziłem rozwoju sytuacji przez weekend. Analizowałem wiadomości z weekendu, zakres sankcji i nawet szukałem wyjaśnień u osób dysponujących większą wiedzą o globalnym systemie bankowym. Jednak praktycznie cała moja uwaga poświęcona było analizie potencjału do rozlania się efektu sankcji na region Europy Centralnej, na notowania walut i rynków akcyjnych.

Kluczowym zagadnieniem jest tu fakt, że przynajmniej od dwóch tygodni funkcjonuję na rynku w trybie ostrożności, chronienia kapitału. W takim nastawieniu skupiam się na wyszukiwaniu zagrożeń, minimalizowaniu niezabezpieczonej ekspozycji na rynek akcyjny, zwłaszcza na okres pomiędzy sesjami giełdowymi (przez noc i przez weekend). Funkcjonowanie w takim trybie „zafiksowało” mnie w weekend i w poniedziałek rano na identyfikowaniu zagrożeń związanych z wprowadzeniem mocnych sankcji przeciwko Rosji.

Proszę mnie źle nie zrozumieć. Nie uważam, że funkcjonowanie w trybie ostrożnościowym było błędem. Wręcz przeciwnie. Okazało się bardzo korzystne inwestycyjnie i emocjonalnie (dobrze przespanie noce). Chciałem natomiast uwypuklić pewien oczywisty trade-off związany z faktem, że każdy indywidualny inwestor, nawet taki poświęcający cały czas na inwestowanie, ma ograniczoną uwagę.

Jeśli skupia się na identyfikowaniu zagrożeń, pułapek to może mu zabraknąć uwagi by znaleźć szanse i okazje inwestycyjne. Nawet jeśli wynikają z tych samej grupy wydarzeń, które skrupulatnie analizuje.

Ogólne nastawienie do rynku ma wpływ na decyzje inwestycyjne nie tylko przez sam nastrój i stan emocjonalny determinujący tolerancję na ryzyko ale także dlatego, że tworzy pewien filtr analityczny i moderuje pomysły inwestycyjne, które trafiają do punktu podejmowania decyzji.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.