W jednej z moich dziecięcych książeczek o przygodach Misia Uszatka, była historia zabawy w chowanego. Miś przekonany o tym, że jeśli on nie widzi nikogo, to również inni go nie widzą, po prostu zamknął oczy. Naturalnie to doświadczenie pozwoliło mu zyskać wiedzę dotyczącą pewnych podstaw teorii umysłu – umiejętności wyobrażenia sobie stanu umysłu innych ludzi.

Czasami mam wrażenie, że swego rodzaju zamykanie oczu na rzeczywistość pozwala inwestorom utrzymywać się przez długi czas w dobrym nastroju. Jeśli ja czegoś nie widzę, to może inni też tego nie zauważą? O cóż może chodzić inwestorowi, żeby czuć się w lepszym nastroju. Oczywiście o wynik transakcji. Zbyt mały, a może stratny. Dysponujemy całym arsenałem zachowań pozwalających nam „przeżyć” złe doświadczenia, w relatywnie dobrej kondycji. Możemy mieć na rachunku serię wyjątkowo nieudanych transakcji, ale niech pojawi się choć jedna z zyskiem, już swoją uwagę przeniesiemy właśnie na tę udaną transakcję. Będziemy ją pamiętać, hołubić, spychając całe saldo rachunku daleko w nieświadomość.

Ta grupa zachowań mianowana została księgowaniem mentalnym (rachunkami mentalnymi), zaś jej badaniom i wyjaśnieniom poświęcił się Richard Thaler. W dużym skrócie, chodzi o to, że człowiek ma tendencję do kategoryzowania i wartościowania przepływów pieniężnych w różny sposób. Robimy sobie myślowe szufladki w głowie – na wygrane, zwroty podatku, pensje, oszczędności. Niestety za tym idzie pewien brak spójności i szerokiego spojrzenia. To właśnie dzięki mentalnemu księgowaniu jesteśmy w stanie zadłużyć się na karcie kredytowej, i w tym samym czasie otworzyć lokatę oszczędnościową. Kredyt na karcie oprocentowany jest znacznie wyżej, niż lokata i logicznie takie działanie nie ma sensu. Ale LUBIMY korzystać z karty kredytowej, a przy tym chcemy WIERZYĆ, że jesteśmy odpowiedzialni i choć trochę oszczędzamy.

Pewną formą księgowania mentalnego jest koncepcja „papierowej straty”.

„Dopóki nie sprzedam akcji, to nie ma się co przejmować wynikiem z transakcji”.

„Dopiero transakcja zakończona się liczy. To co dzieje się w trakcie nie ma znaczenia”.

Od lat zdarza się, że jestem pytany o różnice między inwestowaniem w akcje a kontrakty terminowe (czy inne pochodne). Zwykle to pytanie pada w kontekście, czy nie lepiej zacząć inwestowanie od akcji (domyślnie mniej ryzykownych) i dopiero wziąć się za pochodne.

Niezmiennie odpowiadam, że to nie ma znaczenia, na jakim rynku zaczniemy, a co więcej – i to jest niezmiernie ważne – działający na rynku terminowym nie uczą się pewnego złego nawyku, charakterystycznego dla inwestorów akcyjnych. Z uwagi na mechanizm codziennego rozliczania ceny (mark-to-market), który sprawia, że każdego dnia nasz rachunek jest albo zasilany zyskami, albo obciążany stratami – handlujący kontraktami nie mogą sobie pozwolić na fanaberię myślową, jaką jest koncepcja „papierowej straty”. Liczenie na to, że strata zrealizuje się dopiero wówczas, gdy transakcja zostanie zamknięta, może się zakończyć tym, że wcześniej lub później faktycznie nasza strata zostanie zrealizowana. Przy czym to nie my będziemy wykonawcą – broker zamknie ją zgodnie z zasadami działającymi na tych rynkach, jeśli kwota na rachunku spadnie poniżej minimalnych wymagań depozytowych.

Choć oczywiście zgodnie z naszą wrodzoną psychologiczną skłonnością, by obciążać innych za własne niepowodzenia, w takich sytuacjach będziemy mogli narzekać na brokera. „Gdyby nie zamknął tej pozycji, to ona by w końcu zarobiła”.

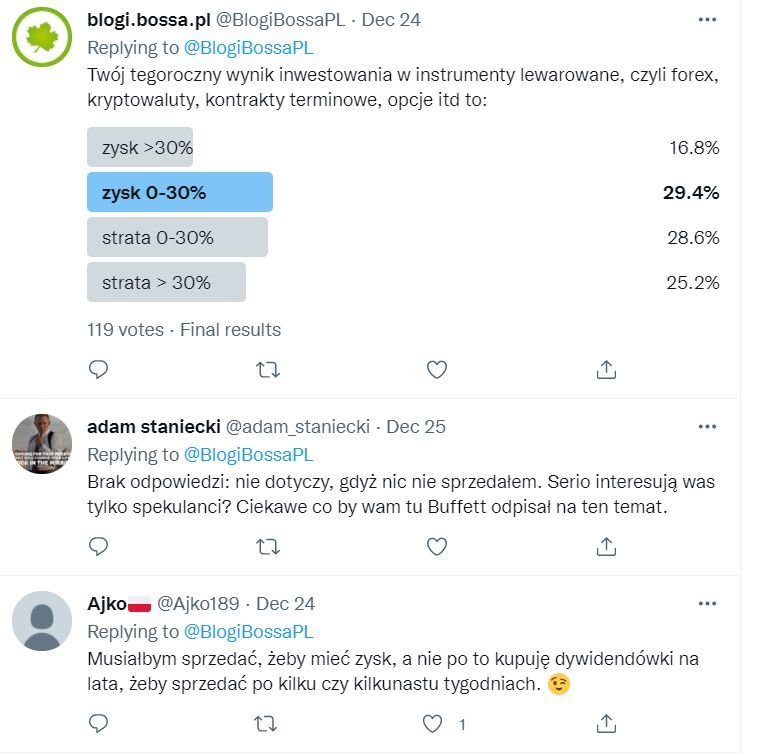

Przypomniał mi się ponownie temat „papierowej straty”, gdy zobaczyłem komentarze na naszym koncie Twitterowym, w podsumowaniu sondy, zamieszczonej 24. grudnia.

Przede wszystkim od razu zwrócę uwagę – przynajmniej w drugim przypadku, można zrozumieć, że wypowiadający się ma jednak zysk. Więc nie chodzi tu o ukrywanie straty. Być może pierwszy komentator również cieszy się zyskiem. W każdym razie obaj na pytanie: jaki mieliście wynik w tym roku, odpowiedzieli podobnie. „Nie ma sensu się tym zajmować, bo jeszcze transakcje nie zostały zamknięte”.

Pozornie ma to sens. W praktyce, dopóki nie zamkniemy transakcji w akcjach otwartych w trakcie roku nie powstaje np. obowiązek podatkowy. Faktycznie więc, świat nie istnieje. Ani świat zysków, ani świat strat. A jednak, jest pewne ale…

Każda aktywność czy działalność wymaga różnego rodzaju podsumowań. Jeśli robimy coś dla siebie samych, dzięki regularnym podsumowaniom będziemy w stanie ocenić postępy, trendy, to czy nasze działania mają sens, czy przynoszą jakieś efekty. Jeśli robimy coś dla innych, to nasi klienci, partnerzy, współpracownicy również widzą efekty naszych działań i jeśli coś im się nie spodoba, mogą zareagować.

Tak działa branża inwestycyjna. Regularnie stara się wyceniać aktywa (przy czym zwykle, większości zależy na tym, żeby ta wycena była rzetelna, oparta na wiarygodnych cenach), żeby pokazać wyniki swojej aktywności. Już nawet nie chodzi o to, żeby porównywać się z konkurencją, czy benchmarkami, tylko pokazać, że jest się przejrzystym, a aktywa są „wycenialne”.

Od lat zwracało się uwagę na problem zbyt rzadkiej wyceny np. funduszy hedge (a u nas części funduszy zamkniętych). Zwłaszcza w przypadku, gdy takie fundusz inwestował na rynkach z ograniczoną płynnością. Wówczas zarządzający mówili, że „to skomplikowane aktywa, nie można ich ot tak sobie ich wycenić”. No a później okazywało się, że główną komplikacją było to, że te aktywa były bezwartościowe.

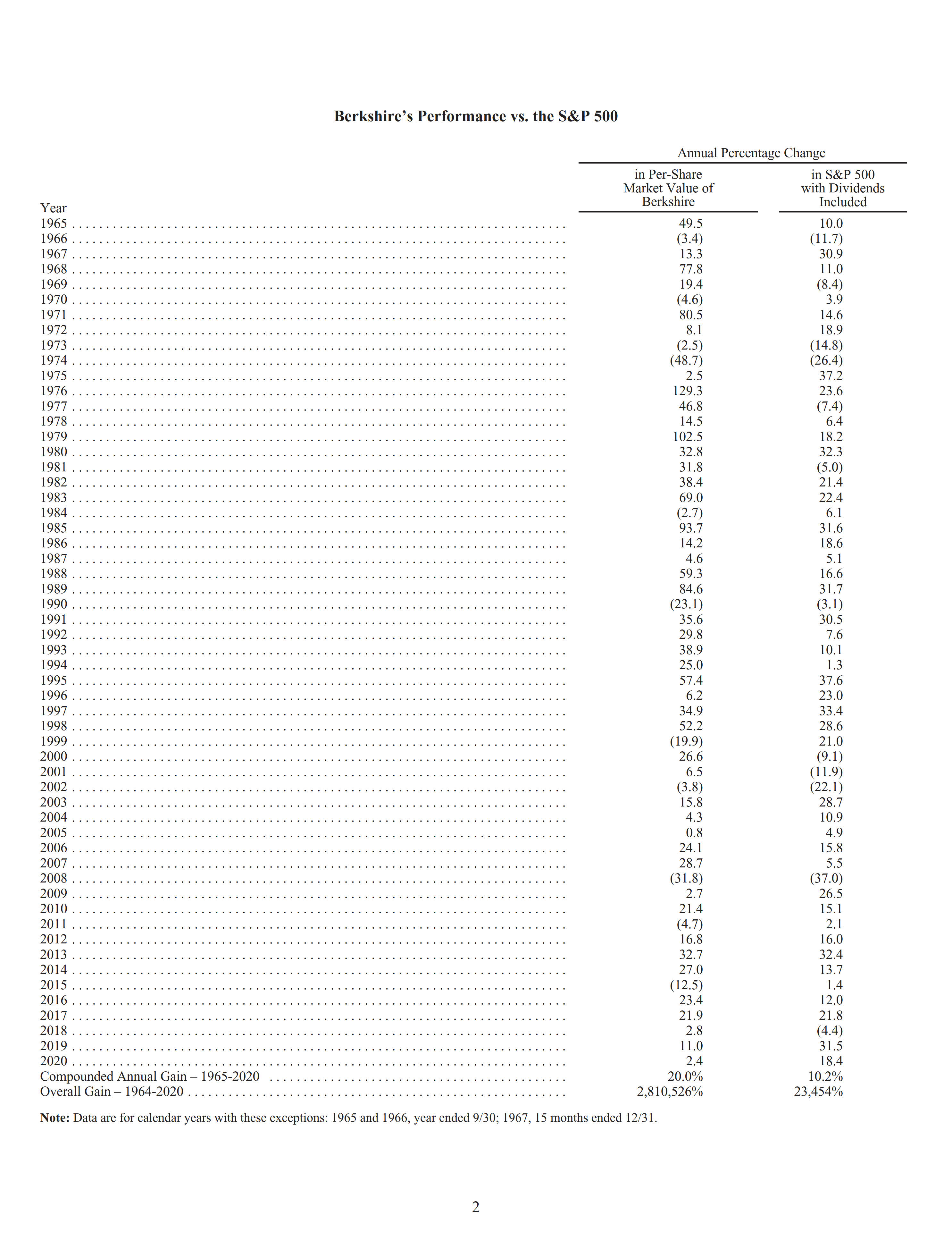

Wspomniany przez komentatora na TT Warren Buffett, rokrocznie podsumowuje w wielkim stylu swoje dokonania. Podsumowuje rok, komentuje wyniki, przyznaje się do pomyłek, błędnych ocen. Jego listy do akcjonariuszy są traktowane jako inspiracja dla wielu innych zarządzających. Na pierwszej stronie rocznego raportu Berkshire jest ni mniej ni więcej tylko ROCZNE podsumowanie działalności (źródło).

Choć oczywiście Buffett, nie zamykał wszystkich swoich pozycji pod koniec każdego roku, żeby podsumować wyniki, jak również nie podsumowywał wyłącznie tych zamkniętych. Po prostu wyceniał posiadane aktywa na koniec roku, żeby podsumować swoją efektywność. Naturalnie część tych zysków to faktyczne przychody pieniężne (choćby z dywidend), ale zgodnie z zasadami rachunkowości spółka musi wycenić swoje aktywa na koniec roku.

Drodzy wyznawcy koncepcji papierowej straty (lub zysków) regularne podsumowanie własnej działalności, pozwoli wam ocenić, czy sprawy idą w dobrym kierunku. Tylko i aż tyle.

[Photo by Brooke Cagle on Unsplash ]

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.