Mamy nowe rekordy na indeksie S&P 500, a analitycy zapowiadają, że przed nami kolejny rok hossy.

Oparciem dla niej są przede wszystkim prognozy zysków giełdowych spółek, które w swej ekspansji po-covidowej nie mają powodów do zwolnienia, nawet jeśli stopy procentowe czy inflacja wzrosną.

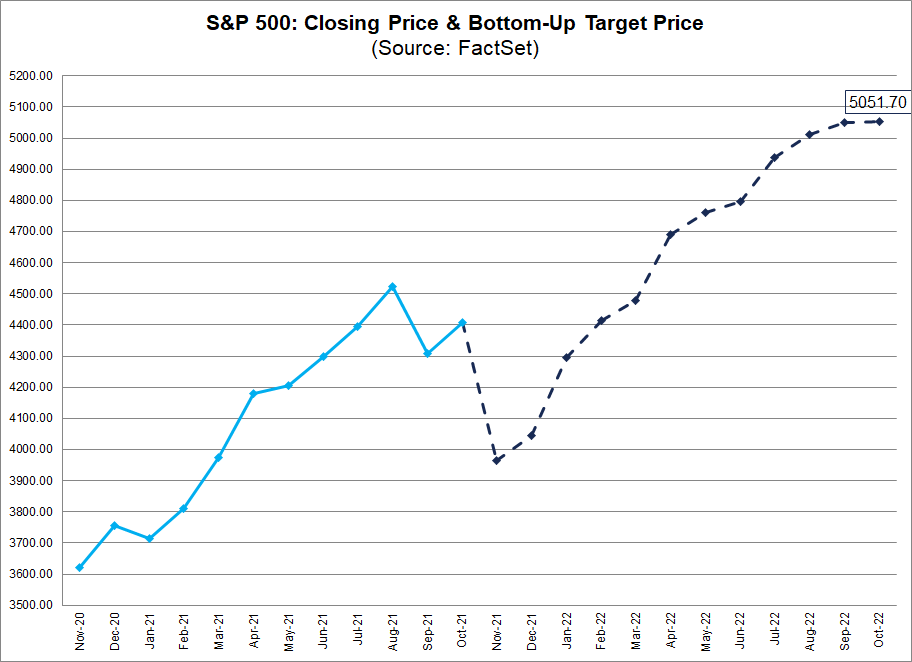

Jeszcze podczas ostatniej korekty serwis FACTSET zebrał owe prognozy i przekonwertował je na wykres indeksu S&P 500 na najbliższy rok. Tak wygląda to w pełnej krasie:

Źródło: factset.com

Wykres powstał w wyniku zagregowanych, uśrednionych prognoz analityków pokrywających wszystkie spółki z indeksu S&P 500. Z analiz dla każdej spółki wyciągnięto przy tym medianę. Jak widać mediana prognoz wartości indeksu za rok wynosi 5051,7. W piątek zamknięcie wyniosło 4544,90.

Jest więc szansa na kontynuację hossy zdaniem najlepszych specjalistów. Któż lepiej jak nie oni zna spółki od podszewki? Z tych analiz korzystają przecież wszystkie instytucje na Wall Street.

Co ciekawe, na wykresie widać, że analitycy gromadnie zaprojektowali porządną korektę na listopad. Oczywiście indeks nie będzie się poruszał w takt tak idealnie narysowanej linii, to po prostu krzywa łącząca kropki stanowiące wyceny robiony na każdy kolejny miesiąc.

Uwzględniono już w nich zapewne i tapering i ewentualne projekcje dla stóp procentowych. Co nie znaczy, że jakieś nieoczekiwane wydarzenia nie mogą tych wycen zmienić w przyszłości.

Wg analityków największe wzrosty zanotuje sektor telekomunikacyjny. Ale zaskoczeniem jest projekcja dla sektora, który ma wzrosnąć najmniej, gdyż jest to sektor… finansowy. Co jest pewnym zdziwieniem w sytuacji gdy to właśnie on ma być beneficjentem wyższych stóp. Może jednak już te pierwsze podwyżki są w cenach, a przy tym trzeba brać pod uwagę, że nadchodzi ogromna bessa obligacyjna, co też wpłynie na stopy zwrotu.

Jak dokładne są te przewidywania? Za ostatnie 5 lat tej ‘zabawy na serio’ analitycy średnio NIE docenili skali wzrostów o średnio 1,7%. Natomiast za ostatnie 20 lat przestrzelili z wycenami o średnio 9,6%. Z kolei rok temu w tej prognozie prognozowano poziom indeksu średnio o 12% niżej niż indeks osiągnął w październiku 2021.

Posiadaczom akcji wypada więc życzyć aby i tym razem wycena była zbyt niska niż poziom za rok. W każdym bądź razie o bańce nic nie wspomniano…

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe czy rozkład pomyłek ma cechy rozkładu normalnego 🙂

Żeby nie było tak różowo:

* jak odłożymy ~7 lat od początku 2016 zamiast ~3.5 roku od marca 2020 (wróżenie okolic dołka następnej bessy)

* przyjmiemy normalną (czasowo) długość bessy: 1x miesięcy

* to wyjdzie nam, że w 2022 może spx cały czas spadać

Obstawiam, że nie jest to rozkład normalny. Podczas spadków prognozują zbyt optymistycznie.