Jak pokazał Trystero w swoim ostatnim wpisie, jeśli mamy do wyboru lepsze własne samopoczucie (nie przyznanie się do błędu), a pół miliona złotych, to wybierzemy zazwyczaj to pierwsze. Tak przynajmniej zrobili szefowie Master Pharm, tym samym wspierając w praktyce wszystkie te tezy, o których od lat piszą psychologowie oraz finansiści behawioralni zajmujący się kwestiami podejmowania przez ludzi decyzji w warunkach niepewności, czy też naszymi wyborami związanymi z pieniędzmi i inwestowaniem.

W poprzednim tekście zwracałem uwagę na częsty problem związany z naszą wrażliwością na ryzyko, w zależności od tego, z jakimi kwotami mamy do czynienia. Zupełnie inaczej podchodzimy do straty 5 procent, gdy dotyczy ona portfela na tyle niedużego, że straty nie zagrażają naszemu komfortowi oraz pozycji, a zupełnie inaczej, gdy owe 5 procent straty dotyczy kwoty bardzo dużej. Na tyle dużej, że w naszej wyobraźni zaczynamy przeliczać ją na różnego rodzaju dobra materialne. „Właśnie straciłem samochód dobrej klasy”, „za ostatnie straty mógłbym kupić wycieczkę dookoła świata”. Takie myślenie może paraliżować, stąd nasze umysły korzystają z różnego rodzaju uproszczeń, irracjonalności i schematów, żeby oddalić od siebie dyskomfort. Jedną z takich pułapek jest choćby myślenie o wynikach inwestycji w kategoriach „papierowej straty” – dopóki nie zamknąłeś pozycji, twoja strata nie istnieje. Nie ważne, że cały świat inwestycyjny dzień w dzień wycenia aktywa, których się nie pozbył, my zaś monitorujemy owe dzienne zmiany i rozpatrujemy w kategoriach zysków i strat. Jeśli chodzi o nasze własne pieniądze, jesteśmy w stanie zbudować w głowach narrację, że przekraczająca 50 procent strata, to nic takiego. Dodatkowo, jej zrealizowanie byłoby przyznaniem się do pomyłki, błędnej decyzji, czy po prostu bycia idiotą. A nikt przecież tego chętnie nie robi.

Nie umiemy przeciąć pasma strat, kiedy oznaczałoby to przyznanie się do porażki […] tendencyjnie unikamy działań, które mogłyby wywołać uczucie żalu i wyznajemy ścisłe, choć iluzoryczne rozróżnienie między uczynkiem i zaniedbaniem – zrobieniem i niezrobieniem czegoś – bo poczucie odpowiedzialności za uczynki nie jest takie samo, jak za zaniedbania.

Daniel Kahneman, Pułapki myślenia

Najtrudniejszą sprawą w doświadczeniu inwestorskim, nie jest znajomość metod analiz, wyrafinowanych wycen, bycia na bieżąco ze wszystkimi możliwymi newsami, to jest do ogarnięcia. Najtrudniejsze jest zmaganie z samym sobą i z tendencjami, w które co wyposażyła nas ewolucja.

Przy poprzednim tekście zadałem pytanie, w jaki sposób poradzić sobie ze stratami, gdy zaczynają pojawiać się w odniesieniu do kwot, gdzie nasz komfort jest mocno zagrożony, choć sama ich procentowa wielkość, nie różni się od dotychczasowych doświadczeń. W zasadzie nie podpowiedziałem wówczas jednego rozwiązania. Nie jest proste, bo wymaga pewnych kompetencji, ale w dużym stopniu uniezależnia nas od patrzenia na stracone nominalnie kwoty. Tym rozwiązaniem, jest zostanie zarządzającym funduszem, powielającym jakiś benchmark. Czyli żadna tam autorska metoda, wyrafinowany timing, selekcja papierów. Nie – wystarczy banalne podążaj, za rynkiem i całą konkurencją i spokojnie zniesiesz dowolne straty, wiedząc, że inni też ich doświadczają.

Nadal oczywiście zostaje problem naszych prywatnych pieniędzy, niemniej pensja i premie powinny ten problem załagodzić.

Jeden z komentatorów przy poprzednim wpisie zasugerował, żeby wykorzystać nasze słabości (poznawcze ograniczenia) do radzenia sobie, choćby z pułapką wrażliwości. Coś, jak w Aikido wykorzystanie siły przeciwnika na naszą korzyść. Faktycznie wielu graczy ma swoje rozwiązania, w rodzaju kilku rachunków – stabilnych, ryzykownych do szaleńczej gry. Rozdziela tam różne kwoty i testuje oraz wdraża przeróżne strategie. Pewnie dla niektórych jest to rozwiązanie. W zasadzie sam stosuję podobne, zupełnie inne decyzje podejmując na rachunku emerytalnym, a jeszcze inne na spekulacyjnym.

Jeszcze inni – to popularne zwłaszcza wśród graczy na FX – wpłaca na rachunek kwotę, która stanowi całość depozytu. Jeśli wyzerują rachunek, nie mają żalu bo byli na to przygotowani. Wielkość tej kwoty jest równocześnie stopem. Rozumiem ideę, choć ona mnie jakoś nie przekonywała. To jest jakaś proteza braku dyscypliny, oraz przekonania, że stopy są głupie, więc nie będę ich składał. Poza tym, nie jestem pewien, czy rozwiązuje problem, bo przecież zawsze można wpłacić kolejną kwotę, by utrzymać pozycję, która traci, a my jesteśmy przekonani, że to dobra decyzja. Nie mówiąc już o systematycznym zasilaniu takiego rachunku.

Jeszcze inne techniki wiążą się ze specyficznym sortowaniem/kumulowaniem transakcji zyskownych i stratnych. Tak abyśmy nie czuli dyskomfortu. Szeroko o tym pisał Richard Thaler opisując koncepcję mentalnego księgowania (mentalnych rachunków).

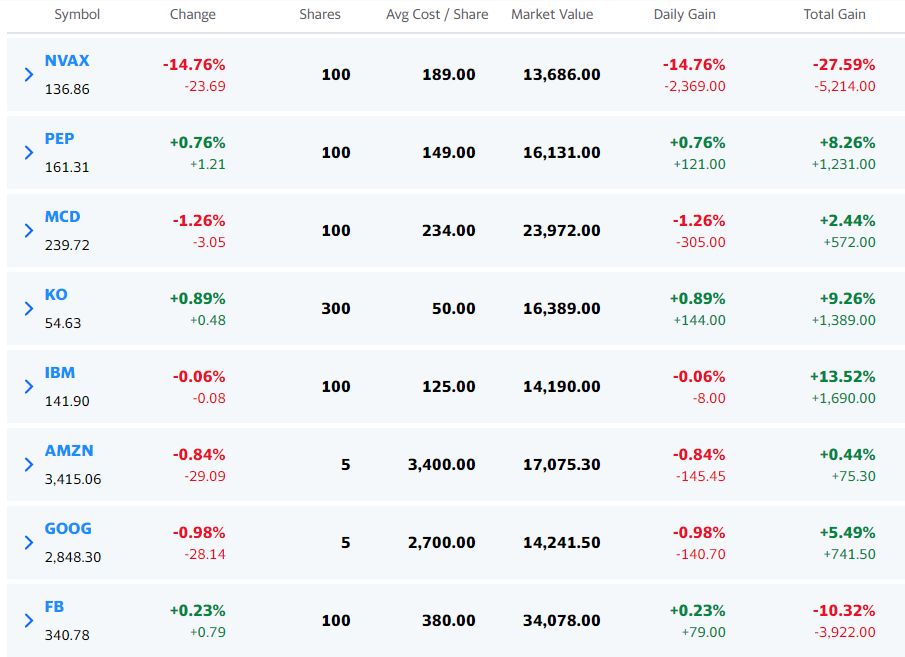

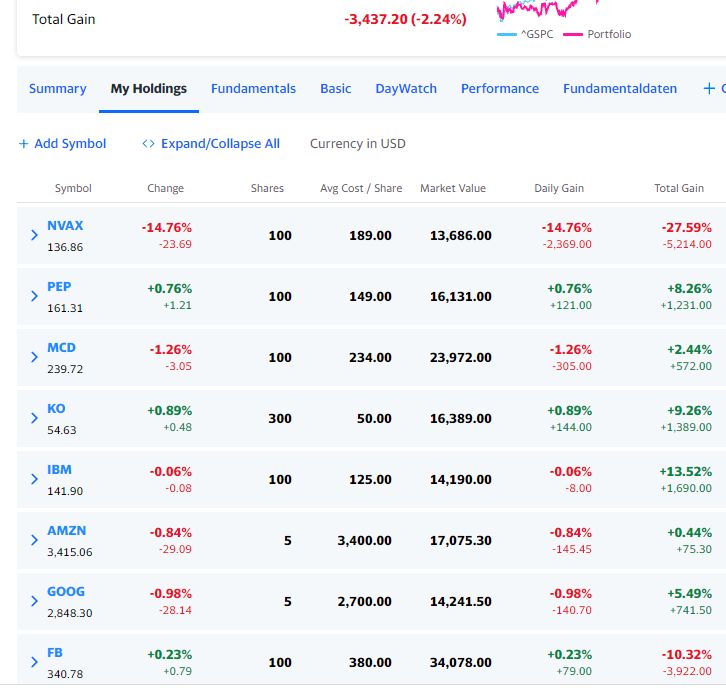

Proszę zwrócić uwagę na przykładowy portfel spółek (wykorzystuję w tym celu funkcjonalność serwisu finance.yahoo.com). Powiedzmy, że nasz inwestor prowadzi właśnie tego rodzaju notatki i szczegółowe informacje o swoich transakcjach.

Piękny ten portfel. Prawda. Na pierwszy rzut oka wszystko jest wspaniale. Z ośmiu pozycji, aż sześć zarabia pieniądze.

Codzienna obserwacja zielonych wartości przy plusach buduje nasze przekonanie, że wszystko jest w porządku. No dobrze, a te dwie straty?

„Hej, to błahostka, tylko dwie transakcje się nie udały. Ale one są perspektywiczne. Spójrz co to za spółki. Czy coś im grozi, tylko dlatego, że chwilowo ceny spadają?”

Znacie państwo tę narrację? Rozmawiacie tak ze sobą? Albo może ze znajomymi.

Gdy spojrzymy na całość, okazuje się, że mamy stratę na całości. Niewielką w tym wypadku. Niemniej, gdyby nawet była znacząca, w wyniku jakiejś wyjątkowo dużej straty na jednej z tych dwóch pozycji, również byśmy ją ignorowali. Nasz komfort wynikający z tego, że MIELIŚMY RACJĘ (czyli mamy zyski) w sześciu przypadkach na osiem sprawia, że ignorujemy wynik całości.

Jakie jeszcze sztuczki możemy wykonać?

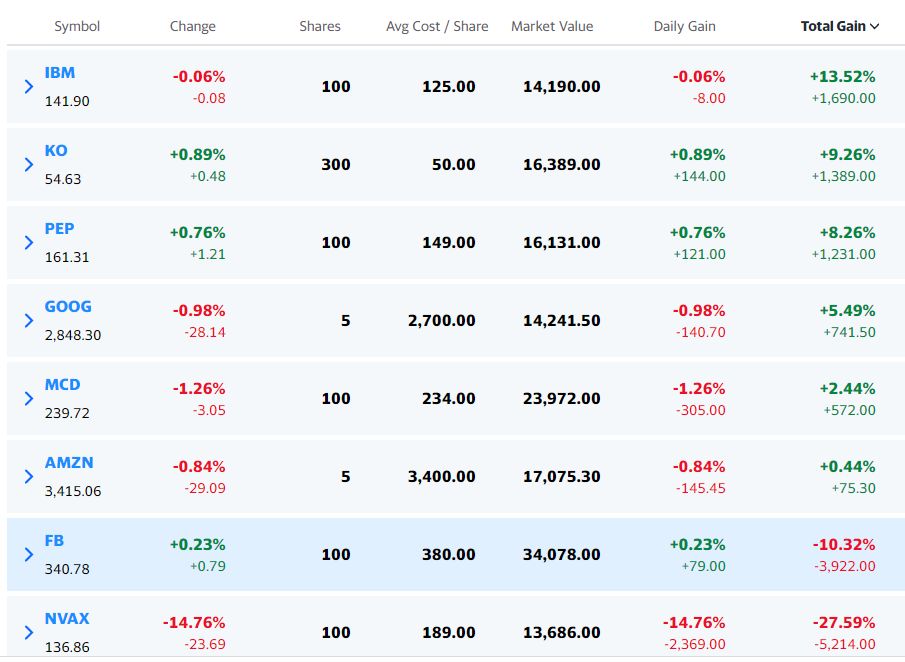

Proszę, ta jest banalna.

Wystarczy posortować transakcje, tak, żeby zyskowne były widoczne na górze, a stratne nie kłuły nas w oczy.

Idąc dalej, jeśli prowadzimy tego rodzaju zapiski możemy stworzyć oddzielny arkusz/portfel/kartkę w notesie pod hasłem „do zastanowienia” i tam przerzucić te dwie stratne transakcje, żeby nie kłuły nas w oczy. Ponieważ ta blisko 30 procentowa strata na akcjach Novavax jest bardzo nieprzyjemna, również możemy próbować rozmyć jej znaczenie – bilansując ją transakcjami zyskownymi.

Wszystkie te działania bazują na mechanizmach księgowania mentalnego, ale nie rozwiązują problemu. Raczej nieustannie go rozmywają. Powiedzmy, że nasz hipotetyczny posiadacz portfela ma jakąś strategię. Może nawet stara się wyznaczać poziomy stop. W takich sytuacjach powinien koncentrować się właśnie na tych nieudanych transakcjach. Analizować, co poszło nie tak. Dlaczego doszło do tak dużych strat, czemu do tego dopuściłem. W tym konkretnym przypadku na sesji wczorajszej Novavax stracił blisko 15 procent. To mogło sprawić, że nie zrealizowane zostały zlecenia stop, jeśli były ustawione gdzieś w strefie luki, albo doszło do paraliżu decyzyjnego inwestora, ze względu na gwałtowność tego spadku. To jednak nie ma najmniejszego znaczenia. Ukrywanie tych strat. Umysłowe rachunki, mające gdzieś stworzyć oddzielną półkę na tę transakcję, nie są wyrafinowanym rozwiązaniem. Jeśli pozwolimy sobie na takie sztuczki raz, to wcześniej czy później wpadniemy w kłopoty, bo będziemy robić to systematycznie.

Gdy Nick Leeson stworzył konto 88888, żeby „tylko na chwilę” przenieść tam straty z nieudanych transakcji, nie planował rozłożenia na łopatki całego banku, w którym pracował.

Jestem więc za tym, żebyśmy uczyli się na własnych błędach, wiedząc, że się będą pojawiać, niż za chowaniem głowy w piasek.

[W dobie zastrzeżeń i ostrzeżeń powinienem napisać, że portfel jest hipotetyczny, wykorzystuje prawdziwe spółki, nieprawdziwe ceny nabycia, jest wyłącznie dla ilustracji tekstu]

[Photo by Immo Wegmann on Unsplash ]

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"jeśli mamy do wyboru lepsze własne samopoczucie (nie przyznanie się do błędu), a pół miliona złotych, to wybierzemy zazwyczaj to pierwsze."

Nie kontestuję całości wpisu, ale tak nieprecyzyjne zdanie powinno być uzupełnione, bo kłuje w oczy. Wybierzemy uniknięcie sytuacji, która dla nas subiektywnie znajduje się znacznie powyżej "progu bólu". Pół miliona to dla większości ludzi w naszym społeczeństwie kwota abstrakcyjna. Trzeba jakoś to twierdzenie zrelatywizować; podanie kwoty generuje bzdurkę.