Po omówieniu w kilku niedawnych wpisach temat rozpoznawania spekulacyjnych baniek nie mogę pominąć w tym kontekście kwestii tzw. śmieci, którymi żargonowo nazywa się małe spółki, mające zwykle największą zmienność i najmniej pewną przyszłość.

Istnieje bowiem w branży przekonanie, że „to śmieci rosną ostatnie”. Oznacza to mniej więcej:

Kiedy rynek zbiera zyski z ‚blue chipów’, a więc największe spółki przestają już rosnąć, albo wręcz osiągnęły już apogeum i zaczynają spadać, inwestorzy robią sobie na spółkach śmieciowych ostatni przejazd przed bessą. W ten sposób ten końcowy akt „śmieciowy” staje się ostatnim ostrzeżeniem przed zmianą trendu długoterminowego na spadkowy.

Nie ma oczywiście prostszej metody na sprawdzenie prawdziwości tego przekonania jak analiza danych z przeszłości. Zrobiłem to więc dla sprawdzenia zmian podczas dwóch pomnikowych okresów w najnowszej historii giełd – szczytów bańki z 2000 i 2007 roku.

Zobaczmy to w praktyce na GPW i w USA.

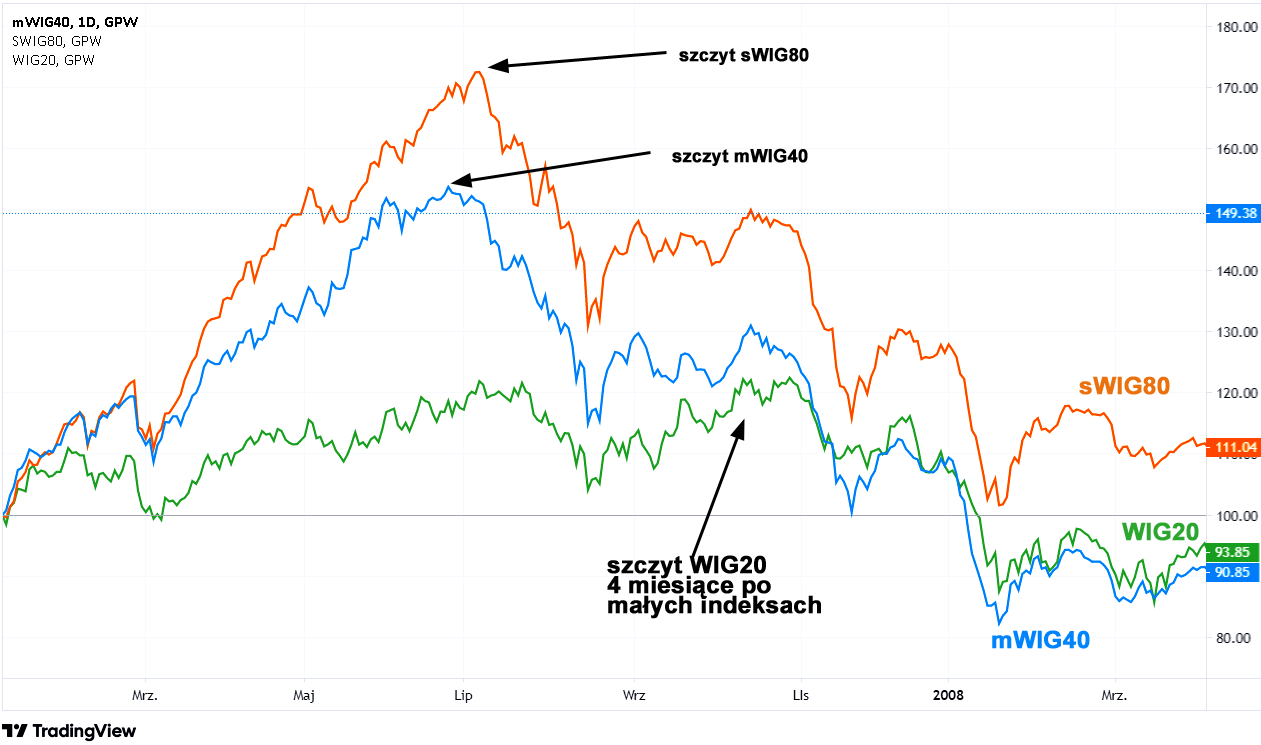

Tak wyglądały przebiegi 3 naszych indeksów w 2007 roku:

W roli „śmieci” obsadziłem spółki z sWIG80, choć nie bierzmy tego określenia dosłownie, lecz tak jak wspomniałem wyżej – to małe spółki o dużej zmienności. Porównałem ten indeks przede wszystkim do blue chipów z WIG20 i przy okazji do mWIG40, czyli spółek średnich.

Jak widać to małe spółki wyrysowały szczyt zanim zrobił to WIG20. A ten ostatni pociągnął jeszcze raz wyżej, tworząc nowy szczyt po 4 miesiącach, podczas gdy sWIG już mocno tracił do najwyższego poziomu. Nie było więc kończącej hossy śmieciowej przed pęknięciem bańki.

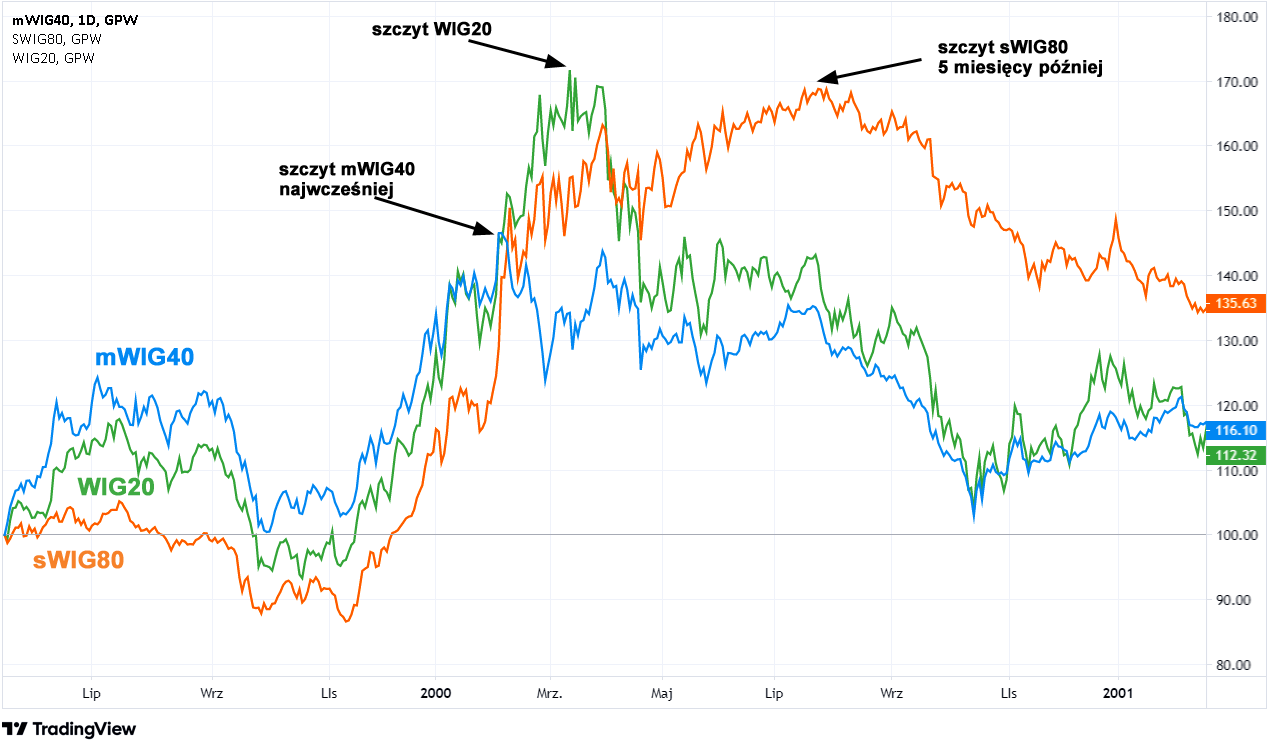

Obrazek z 2000 roku:

W tym przypadku teoria śmieciowej hossy się potwierdziła. WIG20 już ostro nurkował, a na sWIG80 trwał w najlepsze bal na Titanicu przez kolejne 5 miesięcy.

To oczywiście zbyt mała statystycznie porcja danych by móc wnioskować o jakimś wzorze, ale też tych baniek nie było w historii na tyle dużo by móc potwierdzać wiarygodnie hipotezy.

Spójrzmy na przykład z USA. Tu jako „śmieci” robi indeks małych spółek Russell 2000, który i w tym roku zachowuje się całkiem niezwyczajnie, kręcąc się w miejscu od miesięcy. Za blue chipy robi najważniejszy indeks świata, czyli S&P 500.

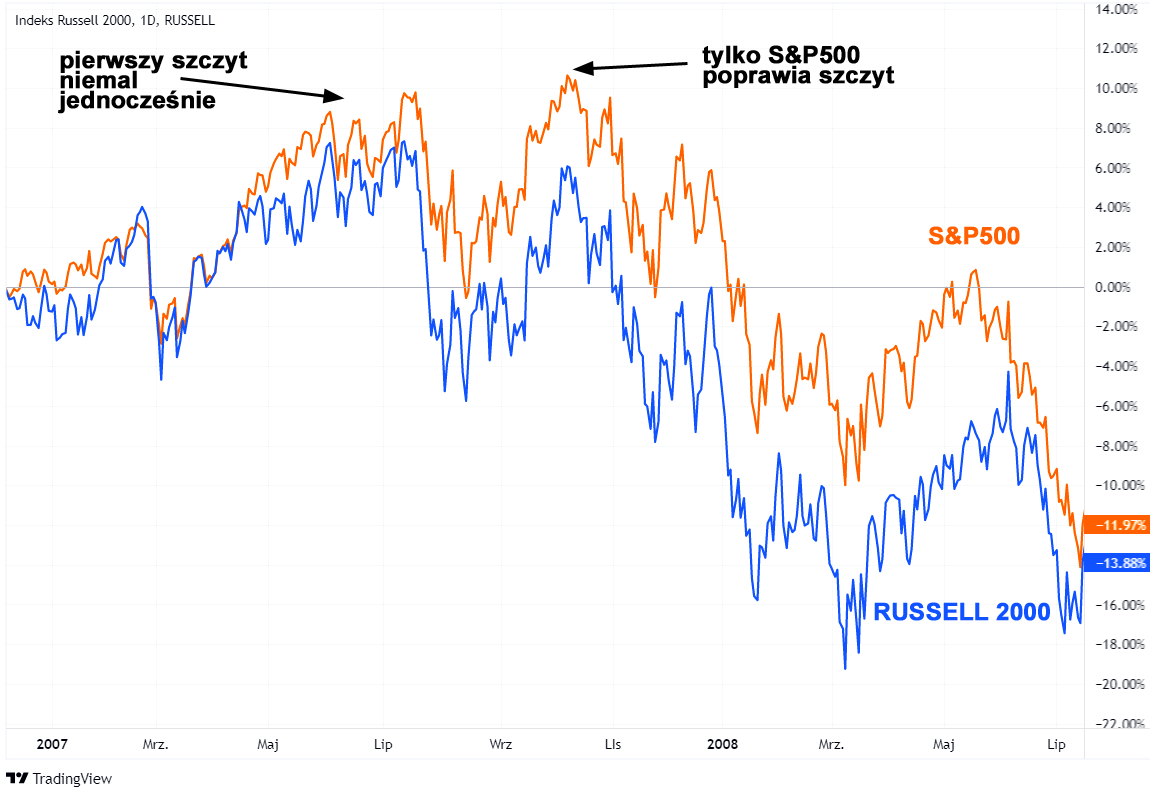

Rok 2007:

Próżno szukać anomalii. Oba indeksy mają niemal jednakowe przebiegi, a to S&P 500, podobnie jak u nas WIG20, poprawił rekord przed ostatecznym zsunięciem się w otchłań. Hossy śmieciowej brak.

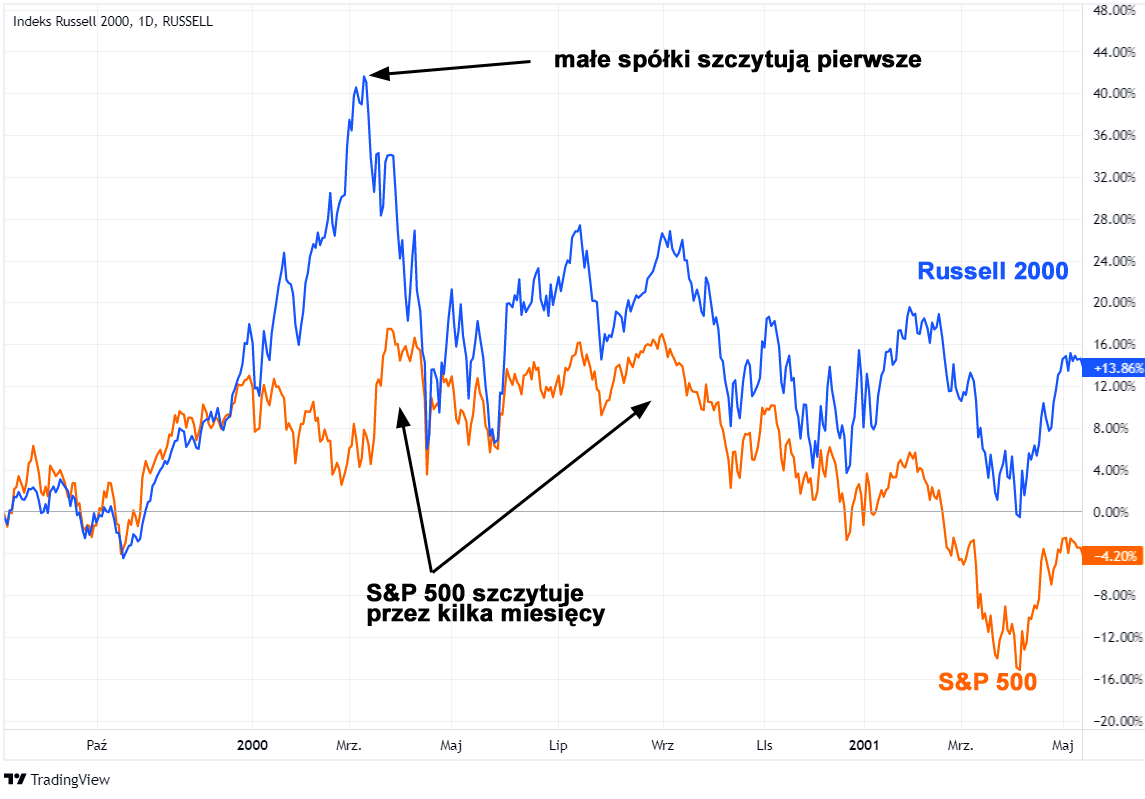

Rok 2000:

Tu ponownie nie widać rajdu śmieciowego. Małe spółki kończą hossę jako pierwsze i spadają dynamiczniej. W tym czasie S&P 500 jeszcze dwukrotnie próbuje zdobyć szczyt.

Wniosek może być tylko jeden: hossa śmieciowa jako zwieńczenie spekulacyjnej bańki pozostaje bardziej w sferze mitów niż faktów. Choć być może trzeba by szukać jeszcze głębiej, czyli wśród spółek zupełnie z końca rankingów, nie objętych sub-indeksami.

–kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.