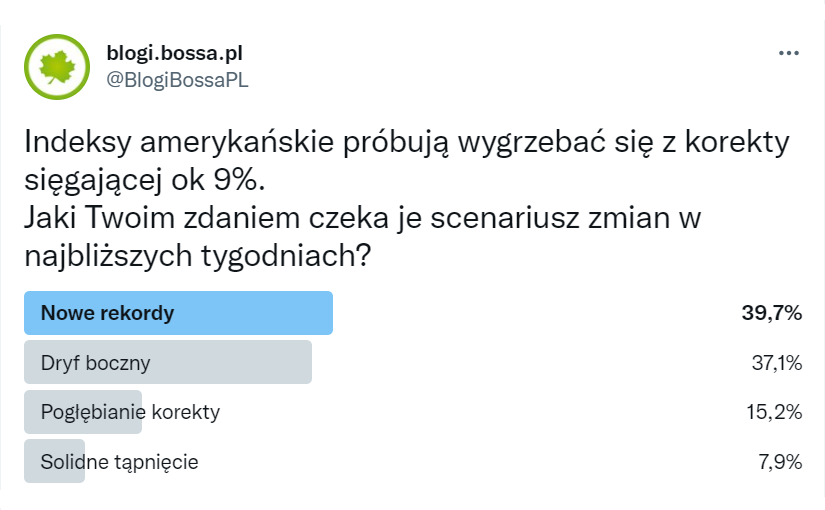

Sonda twitterowa z ostatniego weekendu miała za zadanie statystycznie sprawdzić Wasze oczekiwania odnośnie koniunktury giełdowej w USA na najbliższe tygodnie.

Zbiegiem okoliczności, mam nadzieję, rozkład odpowiedzi ułożył się w tę samą drabinkę w jaką odpowiedzi po kolei zapisałem w tej sondzie:

Okazuje się, że najczęściej przekonuje nas wizja nowych ATH, czyli bicie rekordów wszech czasów. Spadki lub wręcz totalne tąpnięcie wybrało w sumie nawet nie ćwiartka odpowiadających.

Gdyby odnieść to do niedawnej sondy z pytaniem o bańkę spekulacyjną, którą wybrała na określenie sytuacji w USA znacząca większość odpowiadających, to wychodzi, że:

Bańka to nadal stan skupienia amerykańskich akcji i indeksów, ale nie spodziewane jest jej pęknięcie w tym roku, bo w sumie te kilka tygodni do jego końca zostało.

Jakie są szanse na utrzymanie obecnych poziomów z tendencją do ruszenia ku rekordom, bo w sumie tak można by wnioskować z odpowiedzi pokazanych wyżej?

Istnieje kilka argumentów w aktualnych narracjach, które mogą potwierdzić, że takiego właśnie scenariusza trzeba się spodziewać:

– Nadal znakomite spodziewane wyniki jeśli chodzi o zyski za 3 i 4 kwartał, co podczas obecnej hossy przekładało się na zwyżki w okresie publikacji raportów.

Trzeba jednak mieć świadomość, że dynamika wzrostu zysków znacząco spada. O ile za 2 kwartał zyski wzrosły aż o 94%, za 3 kwartał to już oczekiwania rzędu jedynie 20-30%. Poza tym te zyski od dawna są już w dużej mierze uwzględnione w cenach. Co gorzej – z powodu słabszej koniunktury analitycy oficjalnie ostrzegają o ich spowolnieniu, a w niektórych przypadkach rozczarowaniu.

P/E (czyli wskaźnik Cena/Zysk) zarówno bieżące jak i oczekiwane uległo pozytywnemu obniżeniu w ostatnich miesiącach, choć nadal pozostaje na relatywnie wysokich poziomach.

– Cykliczny rajd na koniec roku

Ostatni kwartał jest statystycznie bardzo dobry pod względem wzrostu indeksów, nie inaczej spodziewane to jest i w tym roku.

– Oswojenie demonów taperingu, inflacji i podwyżek stóp

W zasadzie rynek już pogodził się z myślą, że jeszcze w tym roku skup aktywów przez Fed może zwolnić, a kto chciałby pozbyć się z tej racji akcji ma sporo czasu. Ograniczenie skupu nie oznacza jednak natychmiastowego wejścia w bessę, to powrót do normalności, takiej jak powinna wyglądać w po-recesyjnym cyklu. Inflacja a nawet jakieś pierwsza podwyżka stóp już znajdują z kolei odzwierciedlenie w stopach oprocentowania obligacji. Trzeba jednak mieć na uwadze, że to inflacja jest obecnie odbierana jako największe ryzyko tej hossy, które pompuje ceny towarów, rynkowe stopy procentowe i zabiera przyszłe wzrosty.

– TINA, czyli „There Is No Alternative” (nie ma alternatywy)

Nadal mocno ujemne realne stopy procentowe nie dają szansę na masową ucieczkę kapitałów do bezpieczniejszych rynków pieniężnych.

– Rezerwy po-pandemiczne

Zarówno mocno zaburzone łańcuchy dostaw, które powoli trzeba wyprostować, jak i nie w pełni działające wszystkie branże to potencjalne koła zamachowe przyszłej koniunktury.

Inwestorzy są bardziej skorzy do szukania pozytywnej motywacji pod koniec roku niż polowania na dziury w całości. Oczekiwana korekta przyszła, nastroje przedgwiazdkowe sprzyjają kontynuacji hossy.

A dlaczego coś może zepsuć tę fiestę?

Moim zdaniem wisi w powietrzu niepisane przekonanie, że taki wzrostowy akcent mógłby być ostatnią okazją do sprzedaży po wysokich cenach.

Nastroje nieco siadły wraz z obecną korektą. P/E nie da się w nieskończoność dmuchać przy naprawdę wysokich jego poziomach, dynamika zysków najlepsze ma za sobą, co statystycznie przekładało się w przeszłości na gorszą koniunkturę giełdową. Mamy do tego niespotykanie mocny rozdźwięk między nurkującym zaufaniem konsumentów do gospodarki a wysokim zaufaniem inwestorów do rynku. To znów inflacja stała się mocnym rozsadnikiem owych spadków wśród konsumentów.

Siła napędowa tej hossy, czyli inwestorzy indywidualni wygasili swoją aktywność, szczególnie w opcjach call, przenosząc się w części do kryptowalut i NFT. Z kolei po rynku niesie się wieść, że instytucje po cichu redukują swoje portfele, lub przynajmniej ich już nie napełniają.

Trzeba też pamiętać, że na ostatnie szczyty hossy wjechaliśmy na przeogromnej masie kapitału, który popłynął od przeciętnych inwestorów całego świata. To były miliardy dolarów o skali większej niż we wszystkich poprzednich latach łącznie. Ten strumień zwalnia. Kto miałby kupować teraz po rekordowych cenach – instytucje?

Szerokość rynku jest dość uboga, hossę robiła mała ilość spółek, o ile na ewentualnych wzrostach się poszerzy, można by mówić, że faktycznie rynek wrócił do dawnej dobrej formy.

Analiza techniczna póki co wskazuje stany co najmniej neutralne.

Strategia poprzednio szybko wykupywanych dołków tym razem nie uruchomiła się efektywnie. Entuzjazm nieco przybladł. Rynek rysuje niższe dołki i górki, podobnie było dokładnie rok temu, ale wówczas wiązało się to z niepewnością przedwyborczą.

Mamy na indeksie S&P 500 i NASDAQ większą korektę w postaci kilkutygodniowej formacji odwrotu trendu typu RGR, która w zasadzie nie rozwinęła się jeszcze na dobre, ale też jeszcze nie została zanegowana:

Poziom 4300 na S&P 500 się obronił i to on będzie języczkiem uwagi. Pokonanie go w dół może być ostrzegawczym sygnałem przed rezygnacją rynku z walki o rekordy.

W każdym bądź razie działy strategiczne największych banków inwestycyjnych w USA sugerują, że ten dołek zostanie wykupiony i zaowocuje falą wzrostu.

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.