W twitterowych komentarzach pod naszą sondą pytającą o działania zaradcze w razie końca hossy pojawiły się całkiem zasadne rozterki, które można by streścić w taki sposób:

Mam plan, co zrobić, gdy nadejdzie kiedyś bessa, tylko pytanie jaką ją poprawnie i w miarę szybko rozpoznać?

No więc można by udzielić kilkunastu odpowiedzi pod hasłem „jak tego nie udaje się zrobić” i niemal żadnej satysfakcjonującej pod tytułem „jak dokonać tego poprawnie”.

Dlaczego?

Ponieważ nawet gdyby większości inwestorów bessa usiadła na kolanach i tak nie rozpoznaliby jej. Taka jej natura.

Co nie znaczy, że nie można zmierzyć się z tym problemem choćby po to, by wiedzieć, czego można się spodziewać.

Wielu inwestorów wyobraża sobie rozpoczęcie bessy, a już szczególnie takiej, która kończy spekulacyjną bańkę, jako potężne łupnięcie kursów aktywów w dół o znaczące procenty tuż gdzieś przy wierzchołku trendu wzrostowego. Albo jednego krytycznego dnia, albo w ciągu 2 czy więcej sesji sąsiadujących.

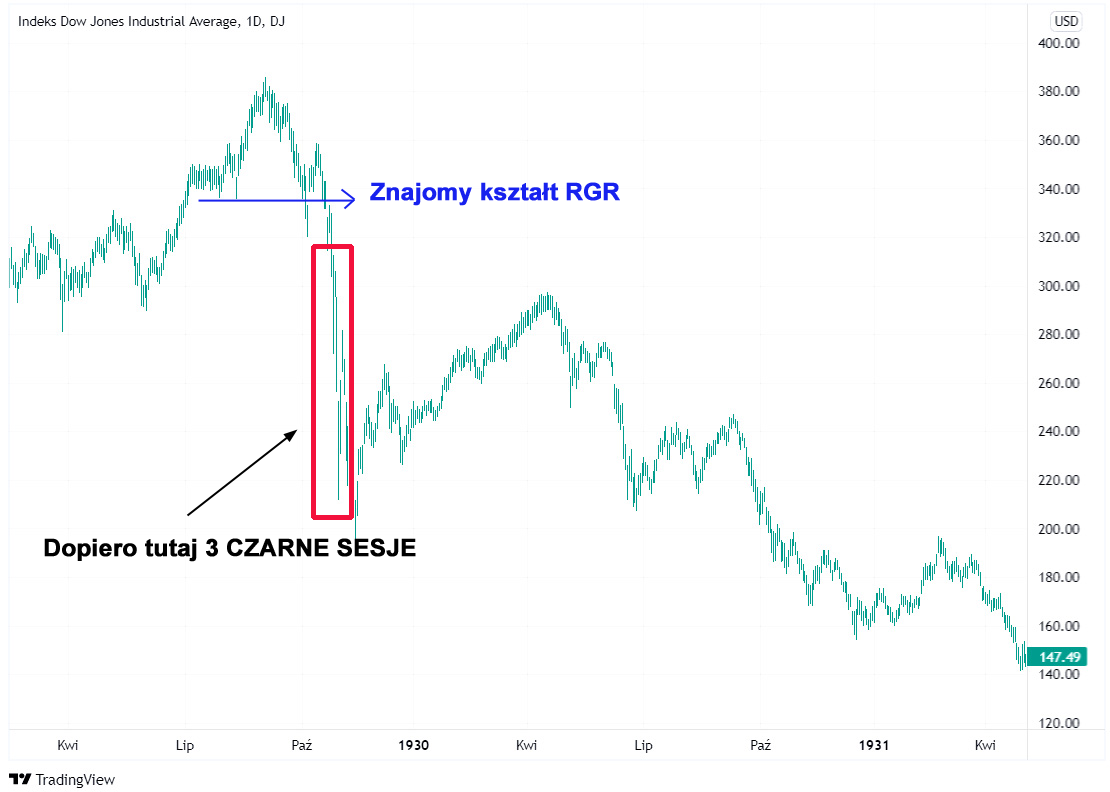

Nie tak to jednak było w 1929 roku, gdzie na raty dokonało się trzęsienie giełdowej ziemi, ale już po zaliczeniu uprzednio sporych, bo 20-procentowych spadków. Najpierw 24.X przyszedł Czarny Czwartek i 11% straty, potem był „Czarny Poniedziałek” 28.X ze stratą 12,8% oraz dzień potem „Czarny Piątek” i zjazd o 11,7% na indeksie Dow Jones.

Spójrzmy na wykres:

Jak widać 3 Czarne sesje przyszły sporo później niż sam szczyt, ale dopiero one wyznaczyły w umysłach i historii ten krach. Czy to był dobry czas na reakcję w tamtym momencie? Dopiero dziś wiemy, że tak, o ile wziąć pod uwagę czas trwania bessy przez kolejne 3 lata. Pamiętajmy jednak, że nikt nie znał przyszłości, a musiał jakoś reagować zaraz po lub w trakcie tego trzęsienia.

Nie inaczej było w 1987 roku – podczas jednej sesji indeks runął o 22% i w zasadzie od razu zrobił całą bessę, najpierw jednak kurs się osunął nieco od szczytu, a więcej pisałem o tym w tym -> wpisie z wykresem.

Świeżo znamy obrazki z 2020 roku i początek pandemicznych spadków, a tu od szczytu poszło od razu kilka czerwonych sesji pod rząd, niewielkich, ale z lukami i bez cofnięć.

O ile jednak w 1929 roku faktycznie stanowiły one początek bardzo długiego ruchu, przed którym można było obronić się sprzedażą akcji, to sprzedaż w 1987 w wyniku jednej sesji inicjującej bessę okazało się nieco przedwczesnym ruchem. Ale kto to wiedział w tamtym momencie, gdy wokół panuje strach a media giełdowe ociekają krwią?

Przyjęło się określać początek bessy jako ruch przekraczający w dół poziom położony minimum 20% od szczytu notowań w danym trendzie. Przy czym aby ową bessę uznać za w pełni wykształconą to wg teorii kurs musi przebywać w tym stanie minimum 3 miesiące. Na użytek praktyczny to mało przydatne, po takim zakresie i czasie spadków nie ma już co zbierać, a portfele są już wykrwawione.

Nieco inaczej jest z prawdziwą bańką spekulacyjną po jej pęknięciu, bo ta kończy się recesją w gospodarce i trwa miesiącami czy nawet latami. Jeśli przyjąć, że w niektórych światowych aktywach mamy do czynienia właśnie z bańką, szczególnie w akcjach w USA, to dobrym odnośnikiem powinny być pęknięcia takich baniek z najnowszej historii, czyli z 2000 i 2007 roku. Zobaczmy więc przy pomocy wykresów, czy tamte doświadczenia są dziś pomocne.

Tak wyglądało pęknięcie bańki dot-comowej (internetowej, technologicznej) na indeksie S&P 500:

Czy tak można sobie wyobrażać pęknięcie tak donośnej bańki???!!!

Szczyt przyszedł w marcu 2000 roku i nikt wówczas nie wpadłby na to, że ten sen mógłby się skończyć tak niepozorną sesją. Faktem jest, że sama świeca z długimi cieniami często występuje na końcu wzrostowych ruchów, ale ta nie była w jakiś sposób imponująca, kolejne po niej również nie. Dopiero ogromna szpila kilka dni później robi jakieś wrażenie. Akurat po niej rynek próbował zaprzeczyć, że to koniec, po prostu rosnąc, co również jest swoistym wyznacznikiem początku bess.

Co więcej – rynek miesiącami próbował jeszcze kilka razy dojść do szczytu. A faktyczny spadek o 20% od szczytu nastąpił grubo ponad pół roku później! I trudno nawet dopatrzeć się tu jakiś wyraźnych formacji z arsenału tych, które kończą szczyt w AT. Po prostu była to szeroka, wielomiesięczna konsolidacja przy szczycie.

Znacząco gwałtowniej odbyło się to na NASDAQ, bo to on stał się przyczynkiem oraz największą ofiarą.

Najpierw kilka mocnych sesji przed szczytem, 2 sesje z długimi cieniami na koniec, a potem w kilka sesji było już pozamiatane jeśli chodzi o minus 20% od szczytu.

No to jeszcze bańka nieruchomościowa (subprime) w 2007-2008 roku:

Tutaj sesja szczytowa to w ogóle niemal niezauważalny punkcik na wykresie. Po niej również nie doszło do jakichś wstrząsów. Ot korekta, po której próbowano kolejnych wzrostów. Faktem jest jednak, że tym razem dało się ubrać ów wzór kończący bańkę jako nieco nieregularna, ale nadal do rozpoznania formacja RGR.

Co ciekawe, tamtą bańkę za pękniętą uważa się od upadku banku Lehman Brothers. Zaznaczyłem ów moment na wykresie. Pamiętam go dobrze ponieważ byłem wówczas w Londynie z wizytą na Canary Wharf, gdzie miał on swoją siedzibę i zamieszanie było dobrze widoczne.

Ale proszę spojrzeć na odległość tego momentu od szczytu – rok czasu! Przez rok pękała bańka i teoretycznie nie było to jeszcze bessa!

Pamiętam jedną rzecz z tamtych czasów. Gdy spadki sięgały już niemal 20% cytowaliśmy na forum futures.pl wypowiedzi zarządzających polskimi funduszami. No więc uważali oni, że to tylko mocna korekta, a nie jakiś wstęp do bessy, która zgasiła gospodarki całego świata!

A 10 stycznia 2018 roku, gdy nastąpiło wybicie z wyrysowanej wyżej formacji RGR, szef Fed Bernanke powiedział:

„The Federal Reserve is not currently forecasting a recession.”

To właśnie dlatego napisałem, że bessa może siąść na kolanach i wielu jej nie rozpozna…

Jak więc skutecznie rozpoznać bessę?

Nie ma jednej dobrej odpowiedzi.

Z pewnością najszybciej pokażą ją wykresy, na których szczyty przestaną być pokonywane, za to coraz częściej pokonywane zostaną dołki. Owe 20% od szczytu będzie jakimś rodzajem OSTATECZNEGO alarmu.

Przy tym trzeba śledzić doniesienia, ale jak widać wyżej niekoniecznie te z najbardziej opiniotwórczych centrów typu nadzór czy fundusze.

Bessę trzeba po prostu choć raz przeżyć, żeby mieć ją w umyśle na zawsze.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Okres "bessy" trochę inaczej postrzegam. Zamiast zakresu szczyt -> dołek, interesująca jest tylko "dynamiczna faza bessy" (np ~zdefiniowana jako 50% zakres spadku szczyt -> dołek na wykresie logarytmicznym w jak najkrótszym czasie)

* czasami jest to w miarę to samo (jak szczyt jest w postaci '/\' a dno '\/')

* czasami coś bardzo innego (jak szczyt jest w postaci '/-\' a dołek '\_/'

Imho jest to wystarczające dobre (ale zawsze będzie istniał ktoś 'lepszy' kto sprzedał wyżej, odkupił niżej).

Z tej perspektywy

* upadek Lehman Brothers lepiej pokazuje pokazuje interesującą część bessy niż sam szczyt notowań

* z drugiej strony przytoczony szczyt notowań imho ładnie obrazuje, że upadek Lehman był _skutkiem_, a nie przyczyną